第五节 非居民企业股权转让避税地风险分析

一、滥用国际税收协定的涉税风险

(一)政策解读

如果在股权转让中,转让股权的非居民企业所在国与我国签订了税收协定,那么在转让方提出适用其所在国与我国的税收协定待遇的情况下,对其股权转让所得如何征税就要依据该税收协定的规定,而不再适用我国相关法规。股权转让方在运用税收协定中,容易利用协定中的操作性问题来做出避免在我国纳税的税务筹划。

我国与其他各国签订的税收协定,多采用联合国范本。在对此类财产收益的处理中,联合国范本分为两种情形:一是如果该公司的财产直接或间接主要由位于缔约国一方的不动产所组成,则转让某个公司的财产股份取得的收益可以在该不动产所在地缔约国一方纳税;二是如果被转让的股份份额达到该公司股权总额的一定比例,则该项股权转让所得可在被转让股权公司的居民国纳税。

一些企业利用此规定寻找操作空间,比如在非居民企业将其股权转让之前,通过转让不动产等资产的方式,降低在我国境内持有资产的比例,以此来逃避和减少纳税义务。针对股权转让比例的规定,非居民企业股权转让方,可能会采取逐步分次转让股权的方式来规避在我国的纳税义务,例如假定被转让公司为其居民的缔约国一方征税的被转让股权比例为 25%,某非居民企业本计划转让 47%的股权,可以采取分三次转让,每次分别转让 18%、10%、19%的股权,以此方式来达到不在我国纳税的目的。在分次逐步转让的过程中,又会涉及到前述股权转让日的确定问题。

(二)案例分析

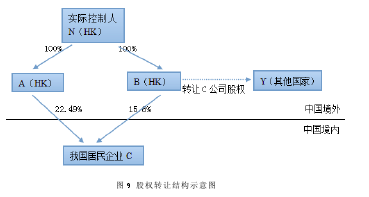

香港公司A和公司B,分别持有我国C公司22.49%和15.6%的股份,A、B公司且均由香港居民个人N全资控股。2009年10月,香港公司B向其他国家的Y公司出售了其所持有的我国C公司的15.6%股份①.股权转让结构如下:【1】

当税务机关获知此项股权交易信息时,B 公司提出享受免税待遇的要求。B 公司主张:《内地和香港特别行政区关于避免双重征税和防止偷漏税的安排第二议定书》中规定:“一方居民转让其在另一方居民公司资本中的股份或其他权利取得的收益,如果该受益人在转让行为前的 12 个月内,曾经直接或间接参与该公司至少 25%的资本,可以在另一方征税。”B 公司以其享有该被转让股权的 C 公司的股份不足 25%为由,主张认定内地税务机关不享有征税权。

在本案中,税务机关工作人员通过查阅C公司年报以及股东持股的历史情况等信息,在对我国与香港的相关税收法规深入研究后,裁定B公司不能享受免税待遇。

这是因为,虽然B公司在股权转让交易前的一年内只持有C公司15.6%的股份,但C公司的股东A公司与B公司共同由香港居民N全资控股,A公司与B公司合计拥有C公司38.09%的股份,超过了25%.也即香港居民N实际控制了C公司38.09%的股份。

税务机关还查出,A公司和B公司均无实质性业务经营。按照内地与香港签订的税收协定以及国家税务总局有关规定,内地有权征税。最终,B公司同意就该项股权交易所得在内地缴纳所得税。

(三)涉税风险分析

在案例中,香港居民个人N企图利用内地和香港签订的《第二议定书》中第五条的规定进行税务筹划,将本持有我国居民企业的38.09%的股权分A、B两个公司持有,以使自己在我国内资企业所持股份低于25%,意图逃避、减少在我国的纳税义务。根据一般反避税条款的规定,如果建立A、B公司是为了逃避其在中国的纳税义务,那么税务机关可以认定税收协定优惠不适用。

税务机关在面对非居民企业利用税收协定的相关条款进行筹划时,应用整体的历史的眼光来看待问题,将同一企业有关联的转让事项联系起来,对其股权转让的文件和资料反复研究,仔细考量其中是否存在恶意税务筹划的可能性,透过表面穿透实质,以此来降低税源流失的风险。如在本案例中,税务机关将涉及该股权转让标的的转让事项前后联系,找出关联,以此避免了该项股权转让所得在我国税源流失的风险。但很多时候,非居民企业的这种税务筹划方案,其复杂性比本案例的情形大得多,前后的时间跨度也难以让税务机关作出是否合理的判断,这就为税务机关的反避税造成了很大的困难。

二、国际税收合作涉税风险

(一)政策解读

针对避税地的危害,OECD 在 1998 年发布的《有害税收竞争的报告--一个新兴的全球性课题》中,列明了判别避税地的标准,突出了有效税收情报交换的重要性。OECD 又于 2000 年在进展报告中列出了避税地名单,发布了《税收情报交换范本》,以期推进避税地进行有效的税收情报交换,多数避税地迫于国际压力,做出了有效情报交换的承诺。

截至 2009 年 1 月,38 个避税地中有 35 个同意税制透明并进行有效的情报交换,仅有安道尔、摩纳哥、列支敦士登 3 个避税地拒不合作。OECD 将同意合作的避税地改称为“离岸金融中心”,各主权国家纷纷与离岸金融中心谈签税收情报交换协议,这对各国税务当局获取涉税信息,防止税源流失起到了重要的保证作用。

(二)案例分析

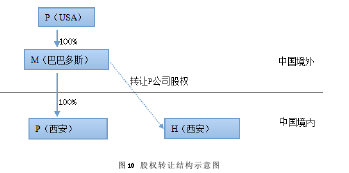

M公司将其持有的西安P公司的全部股权转让给西安H公司。M公司依据我国与巴巴多斯政府签订的税收协定中的相关规定,向我国税务机关提出了享受免税待遇的申请。M公司注册于巴巴多斯,在我国境内未设立经营场所,该公司的控股人是位于美国的P公司①.其股权转让结构如下:【2】

在本案例中,M公司向我国税务机关提交了巴巴多斯税务当局为其出具的税收居民身份证明。M公司持此证明向我国税务机关主张按照中巴税收协定的规定,其该项股权交易所得可在我国享受免税待遇,而巴巴多斯国内法对该项收入也不征税。当我国税务机关对巴巴多斯发出协助调查请求时,巴巴多斯当局久未答复,消极应付我国税务机关的调查请求。巴巴多斯是着名的避税地,其避税身份敏感,税务人员通过调查研究发现,M公司经营受限,该公司不得在巴巴多斯境内进行任何经营。而且该公司自其成立以来没有发生过任何的成本费用。M公司自成立以来,其开展的业务,仅为在我国投资设立P公司,随即将P公司的股权转让。

据此,税务机关认为:M公司是设立在巴巴多斯的导管公司,其目的在于利用中巴税收协定逃避在我国的纳税义务,我国税务机关享有征税权。最后我国税务机关从美国税务当局取得了重要证据:M公司在美国主动选择成为“不被认可的境外实体”,该公司在美国税收上不被视为独立的巴巴多斯公司,而是美国P公司的一部分。美方支持我国税务机关对该股权转让所得行使来源地管辖权。在这些证据面前,M公司承认了其存在避税的事实。

(三)涉税风险分析

在本案例中,国际间的税收情报交换起到了重要的作用,其中最为关键的是从美国税务当局取得了关键性证据。同时也应该看到,巴巴多斯税务当局为M公司出具了税收居民身份证明,对我国的调查请求置之不顾。在涉税调查中,我国对巴巴多斯发出的专项情报石沉大海,调查谈判一度陷入僵局。可以看出,我国与巴巴多斯的国际税收合作并不理想。我国与国际避税地的税收沟通还存在问题,这会阻碍我国税务征税权的顺利实现。应加强我国与避税地之间的税收情报交换,促进与其他国家和地区特别是避税地在股权转让中的合作。对于有来源于我国之所得,并依法应在我国纳税的非居民企业,若其有偷逃税款的行为,应向该非居民企业居民国税务机关通告,并请求该国税务机关协同调查。加强与避税地之间的沟通能够有效识别纳税人利用国际税法差异和税收信息交换局限性实施的不良税收筹划,这对于降低我国税务机关的税收征管风险意义重大。