2.2 BD 汽车公司企业所得税的税务筹划

2.2.1 BD 汽车公司存货计价方式的选择

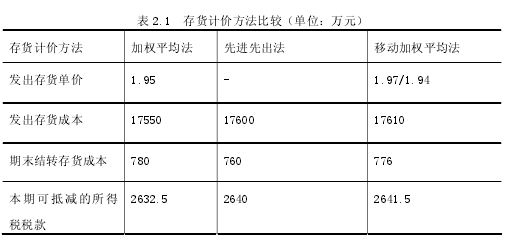

企业可以选择不同的存货计价方法,存货计价方法不同,企业期末结转的存货成本就不同,企业期末结转的存货成本与企业发出存货的成本成反比,也影响到企业当期可抵减的企业所得税税款。如果选择合理的存货计价方法就可以增加本期发出存货的成本,从而减少当期应纳税所得额,减少当期应该缴纳的所得税税款,取得资金的时间价值。

钢材、塑料材质、橡胶是 BD 汽车公司生产汽车耗用的主要原材料,最近几年,我国的钢材价格总体上处于波动不稳定的状态,其他的材料如橡胶也是时而上涨时而下跌。根据市场情况来看,在将来较长的一段时间里,由于国内宏观经济的波动不稳和各类原材料供求形势的因素,各种汽车原材料的价格也将保持波动不稳定的状态。BD 汽车公司汽车的生产都是计划性的有规范的生产,如果有较为完善的存货管理制度,则其生产汽车的原材料不会有太多的积压,因此存货计价方式是否合理将直接关系到当期缴纳的企业所得税税款。2013 年年初 BD 汽车公司某型号钢材结存 3000 吨,其价格为 2 万元/吨,3 月购入同等型号钢材一批,数量为 2800 吨,钢材价格为 1.8 万元/吨,6 月又购入同等型号钢材一批,数量为 1600 吨,钢材价格为2.2 万元/吨,7月发出该钢材5000吨,8月又购入同等型号钢材一次,数量为2000吨,钢材价格为 1.9 万元/吨,9 月发出该钢材 4000 吨。则选择适合的存货计价方法对企业所得税影响有 1.5 万元。

方案一,存货计价方式采用加权平均法,发出存货的单价:

(3000×2+2800×1.8+1600×2.2+2000×1.9)÷(3000+2800+1600+2000)=1.95 万元

发出存货的成本:(4000+5000)×1.95=17550(万元)

方案二,存货计价方式采用先进先出法,发出存货的成本:

3000×2+2800×1.8+1600×2.2+1600×1.9=17600(万元)

方案三,存货计价方式采用移动加权平均法,7 月发出存货的单价:

(3000×2+2800×1.8+1600×2.2)÷(3000+2800+1600)=1.97(万元)

7 月发出存货的成本:5000×1.97=9850(万元)

9 月发出存货的单价:(2400×1.97+2000×1.9)÷(2400+2000)=1.94(万元)

9 月发出存货的成本:4000×1.94=7760(万元)

两次发出存货的成本:7760+9850=17610(万元)【1】

由上文的分析可以看出,在原材料价格变化不稳定的情况下,应该选择移动加权平均法进行存货计价方法的选择,可以增加当期发出存货的成本,进而减少当期缴纳的所得税税款;如果原材料价格处于下降的趋势,则应该选择先进先出的存货计价方法可以获得节税的效益。

税法规定,企业选择确定的存货计价方式之后,不能再任意改变。BD 汽车公司要想通过存货计价方式的选择以降低企业承担的税负,必须在开展筹划之前了解准确的市场信息,对未来的原材料价格做出精准的、客观的判断。还要结合企业享有的所得税税收优惠情况,有预见性的选择能够减轻企业税收负担并且能够实现企业利益最大化的存货计价方法,避免由于筹划准备不足所带来的纳税筹划的风险。

2.2.2 BD 汽车公司固定资产折旧及修理的税务筹划

2.2.2.1 固定资产折旧的税务筹划

BD 汽车公司属于机器设备制造业,机器设备制造业需要投入大量的固定资产,这些固定资产是 BD 汽车公司进行汽车生产的物质基础。与其他行业的固定资产相比较,BD 汽车公司的固定资产具有以下特点:第一,BD 汽车公司的固定资产技术含量比较高,价值也比较大,企业利润受固定资产折旧费用的影响很大;第二,固定资产折旧可以享受国家的优惠政策;现行企业所得税税法规定,企业固定资产符合加速折旧或者缩短折旧年限要求的可以加速折旧或者缩短折旧年限,但无论采用缩短折旧年限还是加速折旧都需要通过税务机关的认可。第三,BD 汽车公司的固定资产技术更新较快,符合税法规定的缩短折旧年限或者加速折旧的要求。

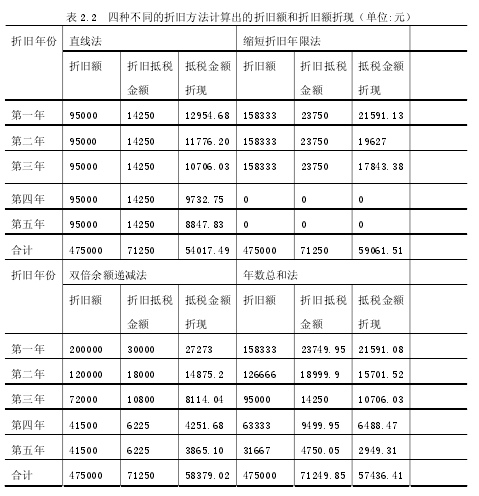

我国税法对固定资产的折旧方法有明确的规定,一般情况下企业应该选用直线法和工作量法。如前文所述,BD 汽车公司符合税法中关于折旧的优惠政策,BD 汽车公司可以选用缩短折旧年限法和加速折旧法进行固定资产的折旧。BD 汽车公司采用上述优惠的折旧方法,可以在折旧年限的前几年多计提折旧费用,从而减少固定资产折旧前期的企业利润,达到减轻企业前期所得税负担的目的,将缴纳的企业所得税向后推迟,取得了资金的时间价值,相当于取得了一笔无息的银行贷款,可将这笔资金用于技术研发或者购置资产,从而增加 BD 汽车公司的收益。下文的案例中以不同折旧方法的折旧金额折现为判断标准,选择对 BD 汽车公司最为有利的折旧方法。

年初,BD 汽车公司要引进一条新的生产线,需要购进一台大型机器设备,设备的原值为 500000 元,该机器设备的预计净残值率为 5%,根据税法规定,这项机器设备的折旧年限为 5 年,经过税务机关认可,该设备可以缩短折旧年限至 3 年,或者可以采用双倍余额递减法和年数总和法进行加速折旧。BD 汽车公司作为一家民营的高新技术企业,可以享有所得税税率为 15%的税收优惠,另外折现率为 10%.则分析不同的折旧方法对 BD 汽车公司的影响。

从下面的表格可以看出,不同折旧方法的抵税金额折现不同,缩短折旧年限的折旧方法所获得的税收受益最大。BD 汽车公司一般情况下应该采用加速折旧的方法计提折旧,但是也要根据企业经营状况和享受的税收优惠政策进行调整,如果 BD 汽车公司在折旧前期的经营状况为亏损,或享受两免三减半的税收优惠政策,那么采用直线法的折旧方法将是最为有利的,折旧前期可以抵扣较多的折旧费用,从而减少了应纳税所得额,承担了较少的所得税。【2】

2.2.2.2.固定资产修理的税务筹划

BD 汽车公司属于汽车制造业,拥有大量的固定资产,其固定资产的修理支出是BD 汽车公司经营过程中比较频繁发生的支出,税法中关于固定资产的修理费用扣除办法有不同的规定。一般的固定资产修理支出可以在修理费用发生时在当期直接扣除,如果是企业固定资产的大修理支出,则这部分大修理支出不能在发生当期直接扣除,要作为长期待摊费用处理,按照大修理之后固定资产仍然可以使用的年限进行分期摊销。符合以下两个条件的修理支出是大修理支出:第一,大修理支出的费用要到达固定资产取得时的价值的 50%以上,第二,大修理之后的固定资产可以延长使用 2 年以上。一种税务筹划的思路就是将固定资产的大修理支出分期进行,作为一般性的修理处理,从而可以在当期直接扣除修理费用,以获取资金的时间价值。

BD 汽车公司 2013 年年末准备修理一台机器设备,这项机器设备的购入金额为500 万元,预计应该支出的修理费用为 300 万元,这项机器设备修理后可以再使用3 年。税法规定这项设备的折旧年限是 10 年,预计的残值率是 5%,有 6 年的折旧费用已经在 2013 年之前计提过。现有两种可取的修理方式,一种是 BD 汽车公司在2013 年 10 月对该设备一次性进行修理,一种是在 2013 年 10 月到 11 月对该固定资产实施第一阶段的修理,修理费用为 100 万元,再在 2014 年 1 月对该固定资产实施第二阶段的修理,修理费用为 200 万元。先对这两种修理方案进行分析。BD 汽车公司 2013 年度没有除去这项机器设备的折旧额和修理费时,其应该缴纳所得税的金额为 3000 万元。

第一种修理方案,该次修理的费用占机器设备原值的 60%,并且修理过后可以延长使用 3 年,则该次修理为大修理支出,修理的费用 300 万元应该作为长期待摊费用在剩余的 7 年使用年度内分摊。因此,这 300 万元的大修理支出应该分为7年进行摊销,每年的摊销额为 300÷7=42.86 万元。这项机器设备每年提取的折旧为:500×(1-5%)/10=47.5 万元。BD 汽车公司 2013 年度应该纳税所得税的所得额为:3000-42.86-47.5=2909.64 万元;应纳税额为:2909.64×15%=436.45 万元。BD 汽车公司 2014 年度没有除去这项机器设备的折旧额和修理费时,其应该缴纳所得税的金额为 4000 万元。则 2014 年 BD 汽车公司应该缴纳企业所得税的所得额为:4000-42.86-47.5=3909.64 万元,应该缴纳企业所得税为:3909.64×15%=586.45万元。

第二种修理方案,两次修理费用均不构成大修理支出,可以在修理当期直接扣除,BD 汽车公司 2013 年度应纳税所得额为:3000-42.86-100=2857.14 万元,应纳税额为:2857.14×15%=428.57 万元。BD 汽车公司 2014 年度应纳税所得额为:4000-42.86-200=3757.14 万元,应缴纳企业所得税为:3757.14×15%=563.57万元。

经 过 上 述 方 案 的 分 析 , BD 汽 车 公 司 2013 年 度 将 少 缴 纳 所 得 税 :436.45-428.57=7.88 万元。2014 年度将少纳所得税:586.45-563.57=22.88 万元。从 2015 年度开始,后一种修理方案缴纳的企业所得税比前一种修理方案缴纳的企业所得税要多,即从整个修理的过程来看,这两种修理方案需要缴纳税收总额是一样的,只是第二种方案可以将修理费用提前扣除,BD 汽车公司因此获得了这部分资金的时间价值。

2.2.3 BD 汽车公司不同的广告方案的选择

广告费和业务宣传费是所有的企业在经营过程中必需的支出,BD 汽车公司每研发一款新型的汽车,就必须对这款汽车投入一定的广告费和业务宣传费,提高该款汽车的知名度,开拓市场份额。BD 汽车公司在各期对新款汽车投入的广告费和业务宣传费是不同的,新款汽车上市初期为了快速占有新的市场份额,必须加大广告费和业务宣传费的支出,初期的广告费支出必然是比较高的,随着消费者对该款新型汽车的接受和认可,其广告费投入将会减少。

税法规定,企业每年发生的广告费和业务宣传费支出并不是全额可以税前扣除,其扣除标准是不超过当年营业收入的 15%,超过部分的广告费和业务宣传费准许在以后的纳税年度扣除。

由上文可知,BD 汽车公司的广告费和业务宣传费支出在各期的分布是不均衡的,而且每年的税前扣除是有限额的。根据这两个特点,BD 汽车公司对广告费和业务宣传费的筹划思路就是合理的分配每年的支出,尽量在允许扣除的范围内全部扣除,以获得资金的时间价值。