2.3 有关固定资产的纳税筹划

2.3.1 固定资产折旧的纳税筹划

企业进行纳税筹划的主要目标是追求企业利润的最大化。减少纳税支出、提高企业的市场竞争力是企业经营管理的重要内容。不同的折旧办法的选择,会出现截然不同的利润结果,伴随着应纳税额也会有较大的不同。如果固定资产原值不能改变的话,那么左右着折旧额的大小的因素也就是残值率、折旧年限和折旧方法。

通过缩短折旧年限的方式可以提前收回各项成本,可以往前列支后来要发生的各项费用,从而起到了推迟缴纳企业所得税的效果。在这里所使用的筹划的技术就叫做延迟纳税技巧。

延期纳税是指在法律法规容许的条件下(纳税筹划必须是以不违法为前提的),尽量使纳税人拖延交纳税金的期限从而相对节约税负的一种纳税筹划的方式。递延缴税虽然不能直接地削减应纳税额,但是纳税人确实可以无成本的利用这笔应交未交的税款,得到了资本的无偿占用,获得了现金融通,企业的资金缺乏、运营困难等问题也就迎刃而解⑥.

案例 5:ZY 电力公司于 2012 年新购进了一辆货车,支付价款 30 万元,规定净残值率为 3%,预期能够开 10 年(企业资金成本为 10%)。

以直线折旧法计算的年度折旧的数额:300000×(l-3%)/10=29100(元);折旧额对应的节省所得税的支出折合成现值:

29100×25%×5.33=38775.75(元);现折旧期限缩短为 6 年的年度折旧额:300000×(1-3%)/6=48500(元);折旧额对应的节约所得税折合现值:48500×25%×4.355=52804.375(元);上面的分析可以看出折旧期限由 10 年缩减为 6 年方式对公司是更加有利的,可以节约更多地所得税支出的现值。但在下面的案例中,延长折旧年数也可以节税。

现在我们假设 ZY 电力企业正处在享受免税的优惠阶段当中,假设该公司在第一个获利年度内就买了该辆货车,同时在折旧年限为 10 年或 6 年两种不同的情形下,我们探讨一下这两个折旧年限哪一个对于企业节约纳税支出更加有利下面将折旧年限为 6 年和折旧年限为 10 年的两种情况下的纳税节约额陈列如下表 2-1 所示:【1】

由表 2-1 的数据能够发现,在企业享受两免三减半这种类似的税收优惠的期间内,企业应该采取延长折旧年限的方式,这样的话能够增加非免税期的折旧额,相应的应纳税所得额减少,节约税负支出。折旧年限是 10 年的情况下,节税额的现值:7275×(5.936-1.736)=30555(元);折旧年限 6 年的情况下,节税额的现值:11450×(4.355-1.736)= 29987.55(元);通过上述案例的设计分析,我们知道无论是延长纳税期限还是缩短纳税期限都有可能获得节税效果,企业常用的折旧方法包括加速折旧法和直线折旧法。在运用不同的折旧方法的情况下所得出的折旧额不同,进而影响到各期的利润额。

案例二:ZY 电力公司的各项固定资产的原值共计 40000 元,预测残值 1000 元,预期使用期限为 5 年,该企业所得税适用 25%的企业所得税率,该电力公司年产量和年利润如下表 2-2 所示:【2】

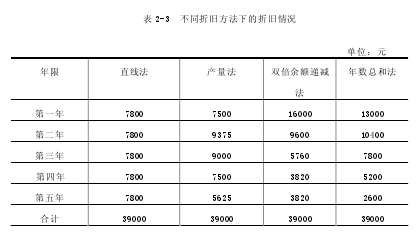

运用产量法、直线法、年数总和法和双倍余额递减法,每年的折旧额如表 2-3所示:【3】

运用上述四种不同的折旧方法计算出来的折旧总额是相同的,但是每一年分别的折旧额差别则很大,这就为筹划提供了可能。根据上述每年的折旧额计算出每年应纳的所得税的如下表 2-4 所示:【4】

图表分析可以发现,虽然利用上面四种方法计算出来的应纳所得税额总量是相等,但是每一年的数额却是不相同的,这就会出现资金的现值可能会不同的现象。

我们通过计算和对比可以获得的信息是:一、应纳税额最少的是通过双倍余额递减法计算出来的折旧额,工作量法计算折旧时应纳税金是最多的。总的来说,要想开始的年份可以少纳税,在以后的年份多缴纳税额,需要采用加速折旧法计算折旧,这种方式相当于获得了一笔无息的融资⑦.下面大家把货币的时间价值加以综合分析,得出了结果如下:通过直线法计算折旧得出的应纳税额的现值为 18251.80 元;产量法:18115.75 元;双倍余额递减法:17446.05 元;年数总和法:17572.5 元。

通过上述数据的对比,原因分析如下:利用加速折旧法计提折旧,是在开始的年度提取较多的折旧,冲减的较大的税基,而减少了应纳税额。在折旧方式的选择上,根据不同的社会经济情况采取相应的折旧方法,而不能主观臆断,任意使用,否则会产生对企业很不利的后果。所以说,企业应该在综合考虑多种因素的基础之上做出对企业最有力的折旧方法。

2.3.2 固定资产修理支出的纳税筹划

在固定资产修理过程中,存在很多纳税筹划机会。固定资产改良支出属于在建工程的范围,因此按照税法规定,用于改良支出而消耗的各种原材料、各种配件等的进项税额是不容许在缴纳企业所得税前予以抵扣的。改良支出可以计入固定资产原值,然后按照固定资产计提折旧的方式提折旧,也以递延费用的形式在以后的期间(>5 年)内慢慢地进行平摊;如果该项支出能够符合固定资产大修理的要求,那么其购买的所有的零部件、原料配料等所支付的进项税额可以税前予以扣除,并且修葺支出可在实际发生的当期直接予以抵减⑧.上述两种情况的效果我们下面用例子来证明:

案例 6:ZY 电力公司于 2014 年 1 月份对一架对生产运营影响非常巨大的机器设备进行一次规模较大的修理,预计在 5 月底能够交工。该机器设备的购入时的原值是 600 万元,已经经历了 5 年的运转时间,其部分部件和从属设施损坏的比较严重,进行修理之后该生产装置的经济寿命可延长 16 个月,仍用于原始的用处。下面我们讨论两个方案的不同效果:

方案一:对设备进行完全的大修理,为此购买修理配件、辅助工具等用去 102.98万元,发生的进项税额为 17.71 万元,修葺所发生的总费用达到了 126 万元,这其中还包括了企业内部员工的工资 3.82 万元。另外,发生的辅助费用和运输费用共计 0.5 万元。其大修理所发生的费用占据固定资产原值的比重:126÷600=21%>20%,因此,需要在不少于五年的时间内进行平摊,相应的降低当年所得税税额为0.5 万元。

方案二:通过对该生产装置的各个组成部件认真的观察测量之后,得知其中 25万元的关键构件还是能够正规的运转,完全能够等待以后再进行翻新,这样做是不会影响到该设备的正常运作的,同时也使得此次大修理支出减少到 101 万元。按照这种做法,生产设施的大修理费用占据固定资产原值的比例降为:101÷600=16.83%<20%,不但节约了资金,也没有满足固定资产改良支出的判定条件,因而可以按照机械设备修理费用列入当期生产费用支出。

因此,通过上述纳税筹划,本次的设备大修理的发生额由资本化转变为费用化,节约了修葺所占用的资金 25 万元,由于设备修理支出可在发生年度进行税前抵扣,缩减当年应纳所得税额 101×25%=25.25 万元,从而获得企业所得税的递延纳税收益。

筹划结果:通过两种筹划方案的对比,固定资产改良支出和固定资产大修理支出显然具有不同的财务效果,如果大修理支出占固定资产原值的比例的 20%以上,就要按照改良支出对待;如果大修理支出没有达到固定资产原值的比重的 20%,修缮费用就可以在发生当期税前抵减,经过设计发现,符合固定资产大修理支出的条件的能够获得比固定资产改良更多的企业所得税额扣除,企业可以节约企业所得税的纳税成本。