第七章 调整后我国 REITs 税负示意性测算

本文结合国内目前的房地产交易和持有环节,以及证券投资基金的税收政策,参考国际市场发展经验,提出了如下关于促进中国 REITs 市场发展的税收优惠政策的初步建议。

第一节 持有环节税收调整

REITs 在持有环节涉及的税种有分别有:房地产税、营业税以及所得税。

房地产税,是指以房产价值或者租金收入为征税对象征收的一种税。REITs 在持有环节会有租金收入或者转让房产获得的收入,应该分别按照租金收入的 12%或房产原值的 1.2%进行征收,美国在持有环节中房产税税率按照其物业价值的 1%-3%征收,因此,综合对比我国在 REITs 交易中,房产税相对较高,需要作出调整,本文认为,减半征收最佳。

营业税,是指 REITs 持有的房地产资产在转让或者销售时,对其物业收入征收的一种税,由于其在持有、经营期间房地产资产的增值为受益人所有,受托人并没有获取其信托收益,因此只应对其经营产生的费用征收营业税。

所得税,在持有环节中,以 REITs 持有的房产获得的物业收入以及租金收入为征税对象征收所得税。

第二节 交易环节税收调整

REITs 在交易环节所涉及的税种分别有:印花税、契税、消费税或营业税、土地增值税以及所得税。

印花税指的是在经济活动中,设立具有法律效力的受益凭证,在受益凭证转移过程中对其内在价值征收的一种税。在 REITs 交易过程中,信托财产转让合同属于印花税征收凭据,涉及每一方当事人都应该分别缴纳印花税。在房地产中,如果个人与房地产管理部门签订租房合同,并且房产用于自己生活居住的,暂免贴花。

我国现行政策中并没有对金融产品的印花税有任何减免,且印花税税率较低,本文并没有将印花税作为减免税对象,按照正常税率征收。

契税在税法中规定,一旦发生房产或者土地的转移,则必须按照房屋价值缴纳相应的契税。在我国现行的政策之中,契税减免的政策主要还是限定在企业改制或者国有资产转移的大框架中,并没有涉及金融衍生品。REITs 特殊在它涉及房地产的实际转移,征收契税必不可少,然而,高税负使得 REITs 不能完全发挥其优势所在,因此,我国相关部门可以考虑将契税纳入减免税范围之内,本文暂不将其列入减免税范围内。

营业税,REITs 在管理、处分其项下房地产资产时,涉及到转让或者销售不动产,应征收营业税。我国现仅对福利机构、医院、文化保护机构减免营业税,而针对金融企业,并没有针对某个金融产品减免其营业税。但在信托关系中,可以明确区分财产与财产权,信托公司作为受托人只是在名义上持有房地产资产,而非真正将所有权与收益权转让给受托人,因此,这种转让不符合营业税对财产转让的条件,因此,建议免除该营业税。

土地增值税,指的是对转让土地或者土地上的附着物按照其增值额的部分征收的一种税收。REITs 中的房地产只是委托人将其委托给受托人进行经营管理,并没有放弃对房地产的收益权以及所有权,房产在转移过程中并没有其增值额,因此,对其不缴纳土地增值税。

所得税,买卖 REITs 所需要缴纳税收的高低直接影响投资者对 REITs 的热情。由于 REITs 属于金融产品,因此,可将其的购买视为一种基金投资行为。根据“财政部、国家税务总局关于证券投资基金税收问题的通知”规定,对机构或个人投资者买卖基金产品获取利差收入免征收所得税。但为了防止我国税源过度流失,因此本文建议在交易环节中,减半征收所得税。

第三节 调整后税负示意性测算

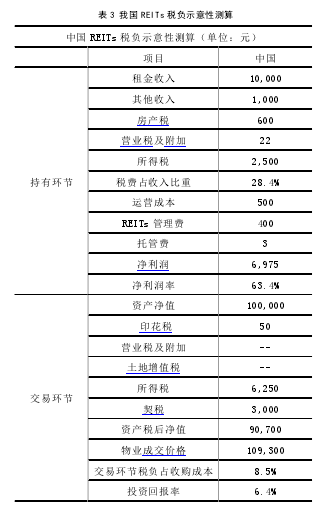

根据上述建议,假设:REITs 投资的房地产项目的租金收入有 10,000 元,其他可能收入有 1,000 元,运营成本为 500 元,REITs基本管理费为 400 元,托管费为 3 元,资产净值为 100,000 元,转让资产增值额为 10,000 元,则按照现行税法情况下(如有税率区间,则按照平均税率进行计算),其税负示意性测算如下表3:

表 3 税负测验结果表明,对比减税之前的测验结果,在持有环节,房产税按照现行税率进行减半征收。而对于营业税及其附加,由于信托财产在持有环节价值上升或者产生租金收入,最终由受益人所得,因此应按照信托公司所征收的信托费用进行收取营业税及附加,计税基础为 REITs 管理费 400 元,因此营业税及附加为22 元。因此在持有环节中,明确税源以及纳税义务后,其净利润率由之前的 53.2%上升至 63.4%;而在交易环节中,免除了营业税及附加以及土地增值税,并对所得税减半征收后,交易环节税负由减税前的 27.6%减至 8.5%,投资回报率由 4.2%上升到 6.4%,虽然,在明确纳税义务,避免重复征税以及给予一定的税后优惠后,我国 REITs 的投资收益率低于美国等发达国家或地区 9%以上的收益率,但相较于国内其他理财金融产品的收益率而言,已经具有了一定的竞争优势。