3 电信业营业税征收现状及问题分析

随着电信业的高速发展,电信行业不断推出新业务,但对这些新业务国家税收政策在计税收入、成本费用列支等方面没有及时出台,与之相应的税收政策也没能予以明确和规范,税收征管手段也相对滞后。

3.1 电信业营业税收入及税负水平分析

3.1.1 电信业营业税收入分析

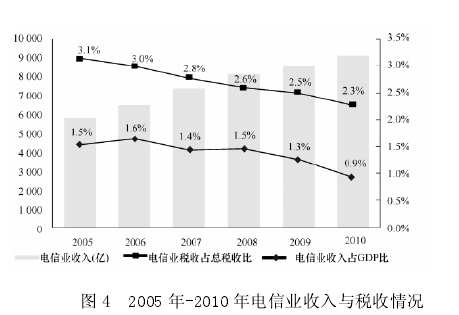

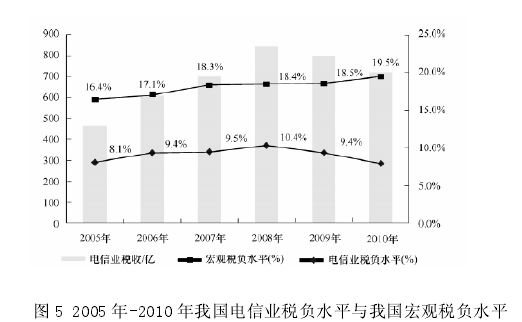

根据现行的营业税暂行条例,电信业执行 3%的营业税税率。理论上讲,随着电信业业务收入的快速增长,营业税收入也应有所增长。但现实情况表明,电信业营业税收入没能随着电信业务收入的快速增长而增长。从图 4 得知,2005 年到 2010 年电信业务收入逐年递增,由 2005 年的 6000 亿元到 2010 年的近万亿元。但是由图 5 可以看出,电信业税收收入由 2005 年到 2008 年是递增的,但 2008 年以后却出现下滑的趋势。

3.1.2 电信业营业税负水平分析

电信业营业税负在很大程度上来讲与其所适用的税率有很大的关系。1994 年我国实施了工商税制改革以来,新出台的营业税暂行条例规定,现行的营业税税率有 3%、5%、5%—20%等不同档次,电信业税率在营业税的 9 个税目中执行最低税率 3%,比金融业、服务业、销售不动产等行业的税率低 2%,比娱乐业 5%—20%的税率更是相差更多。当时,我国的电信业刚刚起步,面对着巨大的基础设施投入、艰难的技术创新,投资额比较大。

国家为了支持电信业的发展,对其在税收上有政策上的倾斜。电信业营业税按最低税率3%执行是符合当时产业政策和国情的,税收的职能作用得到了充分体现,对电信业的发展起到了巨大的推动和促进作用。

与全国宏观税负水平相比来说,电信业的税负水平是比较低的。由图 2 可知,2005-2010 年我国宏观税负水平在逐步上升,由 16.4%上升至 19.5%,而电信业税负水平却 8.1%下降至 7.4%。【1】

注:数据来源于运营商报与税务统计年鉴,宏观税负水平口径为小口径(即税收收入占 GDP 的百分比)【2】

3.2 电信业营业税征收范围及项目规定分析

3.2.1 电信业征税项目日益复杂,确认难度较大

目前我国实行的营业税,以国务院 2008 年 11 月 5 日修订颁布的《中华人民共和国营业税暂行条例》和财政部 2008 年 12 月 15 日颁布的《中华人民共和国营业税暂行条例实施细则》为基本法规,并从 2009 年 1 月 1 日起实行。当时国家税务总局编写的《营业税法规解析》中解释:电信是指用各种电传设备传输电信号来传递信息的业务,包括:电报、电话、电传、电话机安装、电信物品销售及其他电信业务。但随着我国电信业业务日益繁多复杂,新业务层出不穷,比如移动支付、移动银行、位置计费、移动追踪费等。营业税按全额征收的方式已经不再适用。电信行业所涉及的业务已超出营业税的范围,例如有形动产租赁已纳入增值税范围,而电信行业务中电信设备出租业务仍然按营业税征收,显然不符合行业税负公平的原则。再者电信行业本身需要巨额的设备投资,据表一可知,2012 年我国电信业固定资产投资 3613.8 亿元,占当年电信业务收入的33.58%,由于电信业仍征收营业税,电信企业购进的固定资产进项税额不能够抵扣,造成的增值税链条断裂,不利于上游企业的发展。

3.2.2 电信营销模式更新较快,营业税制度难以应对

随着电信业营销模式不断创新对现行营业税形成了挑战,例如,预存话费赠送手机业务,按照规定,中国移动有限公司内地子公司开展的以业务销售附带赠送实物业务(包括赠送用户 SIM 卡、手机或有价物品等实物),属于电信单位提供电信业劳务的同时赠送实物的行为,按照现行相关税政策规定,不征收增值税,其进项税额不得予以抵扣。其附带赠送实物的行为是电信单位无偿赠与他人实物的行为,不属于营业税征收范围,不征收营业税①。这就为电信商偷税漏税行为创造了条件。再如,对预存话费赠送话费问题,电信公司在经营中,赠送出的这部分话费是否应征收营业税,在税收政策上还不明确。

3.3 电信业营业税计税规定规范程度分析

电信业营业税计税规定规范性问题主要体现在以下方面:一是电信业营业税发票使用不规范,影响财务管理和税收征管。首先电信企业网内、网间结算没有使用发票,也没有按月下发确认收入的相关文件。再者电信企业开具营业税发票,由于不能抵扣使得相当一大部分客户都不需要税务发票。从而电信运营商的业务收入金额远远大于其开具发票金额,这就造成电信企业的逃税避税行为。二是现行的营业税关于电信业运营商关于赠送实物的行为免税规定极易造成逃税避税行为。根据《关于中国电信集团公司和中国电信股份有限公司所属子公司业务销售附带赠送行为征收流转税问题的通知》(国税函〔2007〕414 号)规定,中国电信子公司开展的以业务销售附带赠送实物业务. 属于电信单位提供电信业劳务的同时赠送实物的行为,按照现行流转税政策规定,不征收增值税,其进项税额不得予以抵扣;其附带赠送实物的行为是电信单位无偿赠与他人实物的行为,不属于营业税征收范围,不征收营业税。此项规定看似简单,极易给电信运营商逃避税的机会。