第 3 章 吉林领先科技股份有限公司资产置换纳税背景

3.1 案例背景介绍

吉林领先科技股份有限公司(000669)资产置换案例简述:2010年7月13日吉林领先科技发展股份有限公司拟通过资产置换及向特定对象发行股份购买资产的方式实施重大资产重组,具体方案为:领先科技以除未偿付的"股转债"债券余额(具体数额以领先科技聘请的中介机构出具的以2010年6月30日为审计基准日的审计报告为准)及等额货币现金之外的全部资产及负债作为置出资产,中油金鸿全体股东(包括新能国际、平安创投、联中实业、益豪企业、金石投资、福宁投资、中农丰禾、盛世景投资、陈义和共9方)以其合计持有的中油金鸿100%股权作为置入资产,领先科技以其置出资产与中油金鸿全体股东所持置入资产的等值部分进行资产置换,置入资产与置出资产的差额部分由领先科技向中油金鸿全体股东发行股份进行购买。中油金鸿全体股东将从领先科技置出的全部资产及负债以1元的价格转让给领先集团(即置出资产转让)。经交易各方协商,以收益法计算出来的评估值作为依据,确定本次交易中置出资产、置入资产的交易价格分别为18,136.13 万元、236,671.47万元。并根据置出资产和置入资产的评估结果折算,公司拟向中油金鸿全体股东发行股份176,522,887 股,用于支付《资产置换及置出资产转让协议》项下的置换差价218,535.34 万元。占本次交易后公司股本总额的65.62%.截至评估基准日2010年6月30日止,中油金鸿共有子公司27家,其中:全资子公司19家、控股子公司8家,另外有1家参股公司。公司与被投资企业关系见下图:

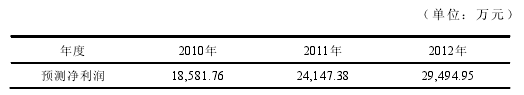

根据领先科技公告,双方亦签订了《盈利预测补偿协议》。根据"孰高"原则,双方同意置入资产在领先科技重大资产重组实施完毕的当年度起的三个年度内,各年度的净利润预测数(即预测净利润)如下:

若经审计,置入资产在 2010 年、2011 年、2012 年三个会计年度实现的实际净利润,未能达到本协议中预测的当年净利润,则领先科技将以总价人民币 1元的价格定向回购新能国际持有的一定数量领先科技股份并予以注销。

本次交易前,领先科技的主营业务是保健品、医疗器械、保健器械,市场竞争比较激烈。近两年来,受经济下滑、市场竞争激烈等不利因素的影响,公司主营业务市场需求萎缩,销售量减少,公司主营业务收入与净利润大幅下降。2008年,公司完成营业收入3,208.83 万元,较2007 年减少3,107.10 万元, 环比降低49.19%,归属于上市公司股东的净利润为 123.24 万元,较2007 年减少 1,104.21万元,环比降低89.96%;2009 年,公司净利润进一步大幅下降,归属于上市公司股东的净利润同比减少66.45%、仅为40.79 万元;2010 年上半年,主营业务利润 ‐ 4,446.94万元,比上年同期减少1987.33%.从而可以得知,领先科技在此次资产置换之前,其主营业务盈利水平低,利润逐年下降,股东回报低,不具备再融资条件,资本市场窗口功能无法有效利用和发挥。

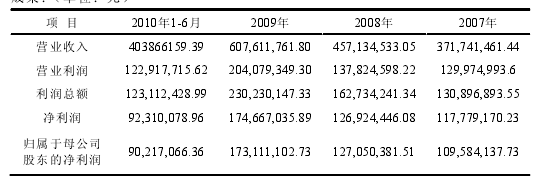

然而,中油金鸿因主营天然气长输管道及城市燃气管网的建设和运营,已形成华南、华东、华北三个大区,并独资及控股天然气长输管道公司及城市天然气运营公司30余家,是国内天然气领域中下游重要的能源运营商。在国内天然气行业进入快速发展时期,中油金鸿面临更大的发展机遇和更为激烈的竞争,为巩固扩大公司市场份额,扩展天然气上下游一体化运营、建设支干线长输管道项目、收购兼并城市燃气管网公司,中油金鸿迫切需要借助资本市场,为企业发展提供更广阔的平台和更强大的动力。下图是07年到这次重组前的主要业务数据和经营成果:(单位:元)3.2 吉林领先科技股份有限公司资产置换交易涉税的简介。

因此,通过本次重大资产重组的实施,中油金鸿将其天然气管输及城市燃气经营的优质资产注入上市公司,同时置换出上市公司原有全部经营性资产(含或有负债及在岗人员),以提高上市公司资产质量、增强上市公司的持续盈利能力和长期发展潜力。本次交易完成后,上市公司(即领先科技)的基本面将发生重大变化,将根本改变上市公司的主营业务和财务状况,有助于改善上市公司的资产质量,从而有效地提高上市公司盈利能力、抗风险能力和回报能力,充分保障中小股东的利益。下图为上市公司领先科技资产置换公告当天的股价和资产置换后领先科技在资产置换后近6个月的股价。

根据领先科技披露的资产置换报告书显示,以 2010 年 6 月 30 日为基准日,对于置出资产,评估机构选取成本法对纳入评估范围的各类资产及负债的价值进行评估,评估后总资产 20,880.04 万元,总负债 2,743.91 万元,净资产 18,136.13万元,评估增值 2,952.94 万元,增值率 19.45%.评估结果较账面值增值较大,其主要原因为土地使用权以及固定资产清理评估增值;对于置入资产,则采用的收益法对中油金鸿有限公司进行资产评估,具体方法选用贴现现金流量法(DCF)。以未来若干年度内的企业自由现金流量作为基础,采用适当折现率折现后加总计算得出主营业务价值,然后加上溢余资产价值与非经营性资产价值,减去付息债务价值得出股东全部权益价值。中油金鸿经审计的账面净资产为130,686.23 万元,评估值为 236,671.47 万元,评估增值率为 81.10%.评估值与账面值相比出现较大评估增值,主要原因是:中油金鸿拥有大量地区的特许经营权,未来收益具有充分保障;天然气市场需求迅速增长,公司业务范围不断扩充,为公司的盈利增长提供了充足的支撑。

领先科技资产置换案例关键有两个方面:第一,置入资产如果有着巨大增值的可能性,则有利于获得更多的权益,有利于在资产置换后的企业中获得更多的股份份额;第二,充分利用了资产收购中的资产置换的相关税收优惠政策,因为领先科技在与中油金鸿进行资产置换时,其用非货币性资产支付的额度占置入总资产评估价值的比值高于 75%,则不需要确认所得或损失。这样,如果评估价值大于账面价值,则可以避免了缴纳大额度的税收成本,本案例中的交易补价涉及的非货币资产占交易价格的比例为 92.33%,符合特殊性税务处理条件的情形,从而享受税收优惠待遇,避免了在并购重组的资产置换中需要缴纳的企业所得税、土地增值税等。这是因为此次交易,根据当时的资产置换的税收政策法规,企业资产置换,即在双方企业都不解散的前提下,一个企业以其全部的经营活动(或者是其分支机构,且其分支机构能够独立核算)与另一个在相同情况下的企业的资产进行置换,如果作为补价的非货币性资产占置入总资产评估价值高于百分之七十五的,可以报交当地税务局要求进行审核申请并购重组的税收优惠,从而对于资产置换双方企业都可以享受国家给予的税收优惠政策,即可以对此次交易的资产转让的所得或损失均不予以确认。

领先科技的资产置换只是并购重组企业中一个比较典型的案例,尤其是它在整个交易过程中考虑到了税收成本问题,利用税收优惠政策对其交易中涉及的有关税收进行了巧妙的筹划和处理,这也说明了该企业充分的了解并分析了税务局对企业并购重组的税收政策法规。本篇文章试图从此案例出发,分析税收优惠,尤其是影响并购重组中所得税税收筹划问题研究。引出企业并购重组中资产收购的涉税处理,以及在资产置换中涉及的相关所得税免税筹划问题,并尝试对这一问题进行研究,都是本论文试图加以解答的。至于对企业整体资产置换过程中能涉及到流转税或其他,因为企业资产重组,基本上涉及到的是股权、债权和经营性资产之间的并购或置换,而不会用实物资产来进行并购重组,那样会给企业并购重组本身带来没必要的税务成本,不利于股东权益最大化,而且如果全部用实物资产来置换重组,它所涉及的增值税和契税等这类税种,其税收筹划也有很大的局限性,故在本文中不涉及。