第 4 章 银行保险发展的影响因素实证分析

前文的银行保险发展理论及其内外部影响因素的分析,为本章的实证分析提供了重要的理论基础和依据,同时本章还将结合我国银行保险发展的具体现状,构建银行保险发展影响因素的实证模型,根据实证模型的情况来实证分析我国银行保险发展各种影响因素。本文重点选取了一些具有代表性的银行保险发展内外部影响因素作为本章实证分析的变量,本文所采用的方法和经济计量模型可以为国内学者进行中国银行保险影响因素的实证研究提供有益的借鉴与参考。而且通过实证分析的方法来确定可能对银行保险发展产生影响的因素,可以为银行保险发展提供决策依据和建议参考。

4.1 实证研究设计

在第 3 章分别分析了欧洲和美国等国家银行保险发展所受到内外部影响因素,并结合了我国当下国情分析了我国的银行保险发展的影响因素,下面根据第 3 章分析的各种因素建立银行保险发展影响因素模型,我将对银行保险发展影响因素进行实证分析。本节重点分析政策法规、金融环境、保险产品等指标。

银行保险的发展会受到合作渠道政策的影响和市场环境的影响、监管制度变迁影响、法律制度变迁影响。由于银行保险发展的影响变量较多,本文选择其中最有代表性的变量。

4.1.1 样本简介

数据来源于人民人寿保险股份有限公司 XX 分公司,本文的数据选自 2007年至 2014 年上半年,数据的真实性可以在人民人寿保险股份有限公司 XX 公司的报表系统查询到,为了方便实证分析,在数据处理中,从人民人寿保险股份有限公司 XX 分公司每月收集的数据进行了调整,转换为半年数据。

4.1.2 构建内部因素变量并进行实证分析

1.内部因素变量的选取和取值之一

建立的银行保险业务规模的内部最基本影响因素,将选取以下七个统计指标,因变量为半年保费规模(单位:亿元),自变量选取的分别是:a1:半年人力数(计算方式是期初人力数与期末人力数之和的二分之一);a2:半年活动人力数(计算方式是期初活动人力数与期末活动人力数之和的二分之一);a3:半年活动人力占比(计算方式是半年活动人力数与半年人力基数的比值);b1:半年网点数量(计算方式是期初网点数与期末网点数之和的二分之一);b2:半年活动网点数(计算方式是期初活动网点数与期末活动网点数之和的二分之一);b3:半年活动网点占比(计算方式是半年活动网点数与半年网点基数的比值);

2.指标值及结论

从上述指标可以看出;保费规模没有与人员数量、网点数量的变动趋势相同,在人员数量和合作网点数量持续不断增长的背景下,保费规模没有产生持续增长,在人力数量与合作网点数量均为最高值2014年上半年,规模保费仅为8.2亿元,与2007年下半年和2008年上半年规模保费基本一致;保费规模走势与活动人力数量、活动网点数量的走势相关性不强,特别是在2011年前银保业务发展初期,在活动人力数量和活动网点数量持续不断增长的背景下,保费规模没有稳步增长。2011年进入稳定状态后,则呈现基本一致的走势;保费规模走势与活动人力占比、活动网点数量占比的走势存在相一致的变动趋势,不论是在2011年前银保业务发展初期还是人员和网点数量进入较为稳定状态后,均呈现基本一致的走势。

3.内部因素变量的选取和取值之二

银保渠道产品的设计对业务的影响较大。银行客户对于产品收益和期限更加敏感,哪些期限短、收益较储蓄略高的产品更易于销售。我们选取三个指标:半年保费规模为因变量,自变量选取短期固定收益产品半年保费总量(单位:亿元)及短期固定收益产品保费同比增量(单位亿元)。

4.指标值及结论

从上述指标可以看出:2014年上半年,短期固定收益产品的保费收入达7.11亿元,是2014年规模保费的主要来源,总体保费规模对短期固定收益产品的依赖度达87%;2014年上半年整体规模保费比去年同期净增1.57亿元,其中短期固定收益产品保费规模同比净增5.47亿元,说明短期固定收益产品保费同比大幅增长是推动总体规模保费同比增长的主因。

5.内部因素变量的选取和取值之三

银保合作银行的政策影响是影响业务发展的重要因素之一,我们截取人民人寿保险股份有限公司XX分公司2010年~2013年与招行和中行两条合作渠道的数据来说明,选取因变量是该公司银保渠道总规模保费(单位:亿元),自变量分别为招行、中行渠道全年规模保费量(单位:亿元)。

6.指标值与结论

从上述指标可以看到:该公司合作的中行渠道在2010~2012年间保费规模占比均超过12%,每年保费量都超过3亿元,是该公司银保主力合作渠道之一。进入2013年,由于渠道政策发生变化,中行**分行内部考核没有保险销售指标,而只以储蓄余额的增长为唯一的考核指标,导致中行渠道2013年全年保费收入大幅度下降至不足6000万元,保费占比降至4.5%;与中行不同的是,招商银行代理保险销售的考核相当完善,渠道政策、督导力度、员工销售技能都具有更强的比较优势。该公司与招商银行的合作始于2011年8月份,当年不足5个月的时间保费收入就达到3.92亿元、分行月均产能接近8000万元。2012年全年保费收入超过11亿元,占该公司全年总规模保费量的43%,成为全年规模保费的最大来源,分行月均产能超过9000万元。2013年上半年该公司与招行的合作网点数量由原来的全辖41个合作网点骤减至6个网点(下半年无合作),导致全年累计保费量出现大幅下降,成为该公司银保渠道环比2012年保费减少12.6亿元的主要原因。

7.内部因素变量的选取和取值之四

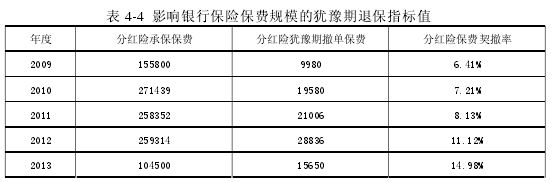

分红型两全保险曾是近些年银保渠道的主力产品,由于2008年开始资本市场跌入低谷,各家寿险公司的分红水平大幅走低,对分红险的销售产生较为严重的负面影响,退保率攀升。我们选取人民人寿保险股份有限公司XX分公司2007年~2013年全年分红型产品的承保及犹豫期退保率的数据来说明,选取因变量是该公司银保渠道两全分红型保险全年承保保费(单位:万元),自变量为全年犹豫期内退保保费(单位:万元)及保费退保率(%)。

8.指标值与结论

从上述指标可以看到:该公司银保渠道分红型保险的销售在2010年出现高峰,分红险承保保费超27亿元、分红险的犹豫期退保保费不足2亿元,而2011年、2012年分红险承保保费比2010年均低1个多亿,而分红险犹豫期退保保费则均超过2亿。2013年全年,分红险承保保费10.45亿元,承保保费是2009年全年的67%,而分红险犹豫期退保保费则高达1.565亿元,是2009年的1.57倍;连续五年,该公司分红险的犹豫期保费契撤率连年攀升,2012年首次突破10%之后,2013年逼近15%;分红险分红水平的低迷,导致银行销售端对分红险的销售信心以及投保客户的持有信心均产生动摇。

4.1.3 构建外部因素变量并进行实证分析

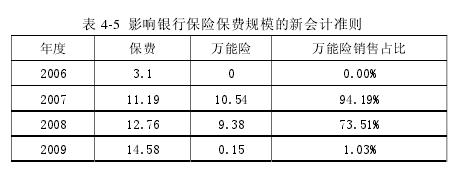

1.外部因素变量的选取和取值之一

监管政策对银保渠道业务的发展有着重要影响。银监会9号文规范银行保险销售主体,而之前的保监发〔2006〕96号文《保监会关于保险业实施新会计准则有关事项的通知》则对于不同公司的发展战略产生影响,文件要求第一阶段:2007年1月1日起实现"会计报表层面的切换".第二阶段:2008年1月1日之前实现"管理流程层面的切换"和"会计账目层面的切换".人民人寿追求"规模效益化",对于新会计准则下的保费计算自然十分敏感。我们选取人民人寿保险股份有限公司XX分公司2007-2009年度该公司完成产品的销售情况,取年度保费(单位:亿元)为因变量、万能险保费(单位:亿元)为自变量。

2.指标值与结论

从上述指标可以看到:2007年是该公司以万能险主打规模的一年,当年实现万能险保费收入10.54亿元,规模贡献达94.2%,使该公司银保渠道规模保费从2006年的3.1亿元跨越式提升至10亿业务平台之上,其他类产品只有0.65亿元;2008年度是该公司银保主打产品切换分红险的过度年,万能险保费量同比下降而银保渠道整体保费同比增长;2009年度该公司顺利实现了主打产品的切换,万能险全年只有年初的0.15亿元,全年保费占比只有1.03%,而银保整体顺利实现了同比增长。

3.外部因素变量的选取和取值之二

2014年1月,《中国保监会中国银监会关于进一步规范商业银行代理保险业务销售行为的通知》(简称保监会3号文)出台(2014年4月1日起实施),延续银监会90号文的相关规定,3号文锁定银行代理保险业务的销售行为主体;要求保险公司和商业银行将保护消费者的利益放在首位,依法合规地开展代理保险业务,进一步提高商业银行代理保险业务的销售适应性和管理水平;要求建立投保人需求分析与风险承受能力评估制度,根据评估结果推荐保险产品,确保将合适的产品卖给合适的人;更重要的是引导保险公司和商业银行调整保险业务结构,对商业银行代理保费结构提出具体指标,要求风险保障型和长期储蓄型保险产品(以下简称"高附加值产品")占比不低于20%.

继3号文之后,2014年1月底,《中国保监会关于规范高现金价值产品有关事项的通知》(保监发〔2014〕12号文)出台,多家热销高现价产品主打开门红的寿险公司陆续停售高现价产品,对银行保险的保费规模产生重大影响。我们选取中国人民人寿保险股份有限公司XX分公司今年一季度、二季度的保费数据来论证3号文、12号文实施后带来的保费规模和产品结构的变化,因变量为季度保费规模(单位:万元)、自变量分别为季度高现价产品保费规模(单位:万元)、高附加值季度业务量(单位:万元)。

4.指标值与结论

从上述指标变动可以看到:二季度保费总量大幅下降,二季度保费规模比一季度减少6.27亿元季度环比下降86.6%.其中,高现价产品减少6.41亿元季度环比下降90%,高现价产品保费占比由一季度的98%降至二季度的72%;二季度"高附加值产品"保费量环比较少1000万元,但由于保费规模总量的骤降"高附加值产品"保费占比由一季度的4.2%提高的二季度的21%.