4 我国消费税制度存在的问题及成因

自 1994 年消费税设立以来,国务院、财政部及国家税务总局先后颁布、修订了《消费税暂行条例》、《消费税暂行条例实施细则》、《消费税若干具体问题的规定》《关于消费税会计处理的规定》等,从而确立了我国现行消费税制度。

4.1 我国消费税立法尚未达到税收法定原则的要求。

4.1.1 消费税立法主体混乱。

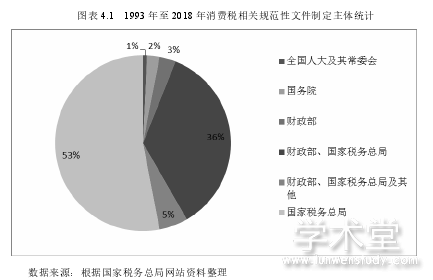

实践中消费税立法主体混乱,消费税调节功能的发挥往往是通过调节主体制定相关行政法规、规章、规范性文件来实现。1984 年全国人大常委会作出的《关于授权国务院改革工商税制发布有关税收条例草案试行的决定》以及 1985 年全国人民代表大会通过《关于授权国务院在经济体制改革和对外开放方面可以制定暂行的规定或者条例的决定》是最早对国务院税收立法的规定。1984 年的是授权国务院在工商税制改革中进行税收立法,并且拟定的税收条例,以草案的形式发布试行;1985 年的授权,则扩大到了一切税种,且不再是暂行草案。1992 年全国人民代表大会常务委员会通过《中华人民共和国税收征收管理办法》第 3条授权国务院对税收的开征、停征以及减税、免税、退税、补税进行规定,并在第 93 条授权国务院制定税收征收管理法实施细则。1993 年 12 月 13 日国务院颁布《消费税暂行条例》第 2 条规定消费税税目、税率的调整,由国务院决定;第18 条授权财政部制定实施细则。1993 年 12 月 25 日财政部颁布《消费税暂行条例实施细则》。此后财政部、国家税务总局作为国务院税务主管部门通过部门的规范性文件对消费税的税目、税率、征收管理等税收基本制度进行调整,如 2006年 3 月 20 日财政部、国家税务总局联合发文《关于调整和完善消费税政策的通知》对消费税税目、税率及相关政策进行调整,这实际上是一种转授权。回顾消费税的立法发展过程来看,经过层层授权,消费税的立法主要是由行政机关通过或修改行政法规、行政规章和一般规范性文件来完成的。图表 4.1 中是对 1993年至 2018 年①消费税相关规范性文件制定主体的统计。在此期间颁布的与消费税相关的规范性文件共计 132 项,相关文件的主体大体分为六类,其中全国人大及其常委会制定的有 1 项,约占总比的 1%;国务院制定的有 3 项,约占总比 2%;财政部独立制定的 4 项,占总比 3%;此外财政部联合国家税务总局和财政部、国家税务总局联合其他部门制定的分别为 47 项和 7 项,共占比 41%;国家税务总局制定的相关规范性文件最多,有 70 项,占比 53%。

1992 年《税收征收管理办法》中全国人大对于国务院税收立法的授权并没有明确的授权范围,授权时间,仅有受权的对象。国务院在税收行政法规中对财政部门、税务部门的转授权具体表现为实施细则由某一行政机关规定,这种模糊的规定使得实施细则的制定自由度较大。税收法定原则要求税收要素必须且只能由立法机关在法律中加以规定,行政机关不得在行政法规中对税收要素作出规定。②根据《立法法》第 8 条规定税种的设立、税率的确定和税收征收管理等税收基本制度只能由狭义的法律来规定,那么其制定的主体只能是全国人大及其常委会。所以,消费税调节功能的发挥过程中如果涉及税目,税率及税收征管方面的调整,应当由全国人大及其常委会决定。而现行消费税税目范围的调整、税率的变动和征收方式的改变等基本税收要素,是由国务院决定。同时,根据《立法法》第12 条国务院在受到全国人大及其常委会的授权后,不能进行转授权。现行消费税基于税收调节功能的实现而做出的伸缩征税范围、调整税率和改变征税方式的文件大多是以财政部、国家税务总局的文件发出,实际上是一种转授权,所以消费税立法主体不适格。

4.1.2 消费税立法程序失范。

以成品油消费税调整为例,2014 年 11 月 28 日、12 月 12 日和 2015 年 1 月12 日,短短两个月时间内,成品油消费税被连续三次上调,汽油消费税从 1 元/升上涨到 1.52 元/升,柴油从 0.8 元/升上涨到 1.2 元/升。相关部门解释,连续上调成品油消费税是为了更好达到节能减排的目的,但均是在没有任何预兆的情况下突然宣布的。诚然,国家的税收调控是从宏观的国家整体利益出发进行的,但作为税收调控的直接对象,纳税人显然也应该拥有自己的权利。成品油消费税是从量计征的方式,那么,应纳税额与消费数量息息相关。在这三次成品油上调的过程中并没有征求意见的环节,这样的突然袭击完全剥夺了纳税人的知情权与参与权,税收立法过于随意,不符合公开公正的原则。2008 年底成品油消费税调整之前,政府部门提出了改革方案,向全社会公开征求意见,并参照各方意见最终确定了当时的调整方案。可以看到消费税的调整让纳税人知道并参与其中是可以做到的。在确定成品油消费税征收标准的时候将社会民众的意见考虑在内,其实是与纳税人达成了一定的协议,这样的调整才是有章可循,有据可依的税收调控。但是,目前大部分消费税税收基本要素的调整并没有一套完整的、规范的程序,调整程序过于随意。

4.2 我国消费税立法中课税要素存在的问题。

4.2.1 税目设计不合理。

我国现行消费税征收的税目共 15 类,设计并不十分合理,影响消费税调节功能的发挥。其主要表现在:首先,现行消费税将一些生活必需品纳入消费税的征税范围,不符合消费税税收调节的原意。例如,随着人民生活水平的提高,摩托车已经成为一种日常需求,对其征收消费税不仅难以体现调节消费结构,抑制不合理消费的初衷,反而在一定程度上限制了正常的消费行为。其次,现行消费税存在缺位,没有把一些高档消费品和高档消费行为纳入征税范围,无法实现对高档消费品和高档消费行为适度引导的目的,没有体现按能力纳税的原则,影响消费税调节功能的发挥。例如,高档住房、高档服饰、高档的美容、餐饮等价格畸高的消费行为并没有纳入征税范围。最后,现行消费税没有将一些对环境危害较大的消费品列入征税范围,对资源利用以及环境保护带来不利影响。例如,一次性饭盒、塑料包装袋、含磷洗涤用品及污染环境的电子产品等。

4.2.2 税率设计不科学。

首先,对于同一类消费品税率设计单一。随着人们生活水平的提高以及消费品种类的丰富,消费品的产品分层越来越明显。不同收入组的人群对于同一类消费品的选择的档次不同,目前对于所有档次的同一类消费品实行统一税率,不利于消费税调节目标的实现。其次,机动车税率设计实际没有达到环境保护的目的。

目前依据大排量征收高税赋,小排量征收低税赋的原则,机动车消费税按照气缸容量大小征收 1%到 40%的差别税率,在一定程度上体现了对不同排量的汽车的消费引导。但是,汽车排量差异税率的设计主要是解决环境保护问题。现有依据是将汽车排量等同于排污量,而实践中排量大的汽车不一定排污量也大,排量小的汽车也不一定排污量就小。所以,现行消费税税率的设计实际上阻碍了汽车生产技术的进步与环保技术的优化。再次,对于资源消耗型消费品税率设计过低。

消费税将资源性消费品纳入征税范围是为了鼓励资源节约、减少资源浪费行为。而目前,消费税税目所包含的资源消耗品的范围较小,仅涉及成品油、实木地板和木制一次性筷子,且税率设定偏低。

4.2.3 征税环节设置不合理。

我国消费税税目中只有贵重首饰及珠宝玉石的征税环节在零售环节,卷烟在批发环节按照 5%的税率加征一道消费税,对于零售价格 130 万元及以上的豪华小汽车在零售环节加征 10%的消费税,其余均在生产环节征收消费税。首先,消费税的征税环节也会影响消费者的行为。在生产环节征收消费税,生产者可以通过控制成本而不额外收取消费者的消费税,或者将消费税加入成本之中转嫁给消费者,使消费者忽视自己是消费税的最终承担者,对自身承担的税负认知度不高。其次,在生产环节征收消费税,使得消费者对于消费税的调整敏感度降低,不利于消费者了解国家消费政策导向,限制了消费税调节功能的发挥。最后,生产环节征收消费税容易导致税源流失。尤其是采用从价计征并在生产环节征收的消费税是以产品出厂价格为计税依据,客观上为纳税人利用关联转让定价逃避税收提供可能。

4.2.4 价内税降低税收调节敏感度。

我国消费税的征收方式是价内征收,使得消费者在购买商品时并不知道自己所支付的价款中有多少是税款,可能连自己支付了什么税款都不知道。例如,消费者在购买酒类或卷烟产品时,由于是价内税,即使其价格上涨是因为消费税税率的提高,普通消费者对此很有可能认为是通货膨胀造成的。这样对于通过调整消费税税目、税率的方式来引导消费者消费的目的则很难达到。对于奢侈品,价内税使得消费者在支付价款的时候并不清楚自己所购买的商品实际价值是多少,税负是多少,税金的隐蔽性也妨碍了消费者知情权的实现。

4.3 我国消费税制度存在问题的成因分析。

4.3.1 表面原因:税收法定原则落实不到位。

之所以出现消费税调节主体混乱与调节程序失范的表面原因是因为税收法定原则落实不到位。消费税调节功能的发挥最经常使用的方式有两种,一是调整具体税种的税率、税目、税基、税收优惠措施等要素,通过税收基本要素的变动影响纳税人的负担;二是开征或者停征某个具有特定调控目的的税种,以此增加或减少纳税人从事某些行为的经济负担。但是这些税收要素的变化与纳税人的义务紧密相连,直接决定了纳税义务的轻重,所以税收法定原则要求税收要素的变动必须由立法机关制定法律或者修改已有的法律。但是,在实践中,消费税调节功能的发挥过多依赖于税收政策,而不是法律或者国务院经授权的行政法规,政策的决策者不是全国人大及其常委会或者其授权的国务院,而是国务院的所属的部门和机构。虽然国务院所属部门下发的文件中有“经国务院同意”或“经国务院批准”的字样,但是国务院的同意和批准并不意味着这些规范性文件在性质上就变成了行政法规,当然也不能认为这是国务院对其部门的转授权行为。国务院财税部门发布的大量税收规范性文件,实际上发挥了税收立法的作用,是对税收法定原则的突破。反过来说,就是税收法定原则没有在消费税制度中得到严格执行。也正是这个原因造成了消费税调节的主体除了全国人大及其常委会和国务院之外,还有财政部和国家税务总局,而且后者在税收立法中扮演着主要角色,进而导致消费税调节主体混乱的现状。与此同时,调节主体的混乱使得消费税调节功能的发挥主要依赖税收规范性文件,而税收规范性文件与税收法律相比在制定程序,实施程序,修改程序上具有很大的差别,随意性大大增加,在一定程度上导致调节程序的失范。

4.3.2 深层原因:税收调节功能的特性与税收法定原则存在冲突。

税收法定原则落实不到位导致了税收调节主体混乱,税收调节程序失范,但是为什么在我国引入了税收法定原则,并且在法律层面予以确认前提下,税收法定原则依然没有能在消费税制度中得到很好的落实呢?

基于前文的论述,一方面,我们可以看到消费税调节功能的发挥是通过改变消费税的征税对象,征税范围,征税程序来实现的。并且随着社会经济发展,一些原本被征收消费税的产品,如彩色电视机,由于供求关系不再紧张,被广泛使用而不再征收消费税;一些产品由于不利于保护环境而被纳入消费税的征税范围,如实木地板;还有一些产品为了解决收入分配问题而被纳入消费税征税范围,如豪华小轿车。另一方面,我们应当认识到税收法定原则以限制国家征税权,保护公民私有财产为目的,其不仅在学术界得到认可,国家也正从立法实践中予以推进,消费税改革之中一个重要的部分就是税收法定原则的落实。所以,消费税税收调节功能的本质要求其及时有效应对社会经济生活的变化,其功能的发挥需要一定的灵活性,而税收法定原则要求限制政府的征税权,保持法的稳定性及可预测性,增强对纳税人权利的保护,这就使得消费税调节功能的发挥与税收法定原则之间产生了矛盾。对于这个问题部分学者认为灵活性与稳定性没有办法兼顾。

邢会强①(2008)认为税收是对纳税人财产的一种剥夺,税法是侵权法。只有代议制机关制定的法律才能为这种“侵权”提供正当性,所以应当分权而治,立法机关享有税收立法权,行政机关享有在法律框架下的税收调节权。叶姗②(2015)认为与增值税相比,消费税更亟须落实税收法定原则,从而规范现行消费税征税范围、计税依据、税率调整和征收环节选择的任意性。刘剑文③(2016)税收调控措施的多样性不能等同于税收法律的统一性,税收调控要求灵活,但是灵活并不意味着可以不严谨,可以因此降低消费税税收立法层级。所以,造成消费税调节主体混乱和消费税调节程序失范的更深层次的原因,是因为在消费税调节中落实税收法定原则存在障碍,所以要落实税收法定原则,应当考虑在宏观上如何调和消费税调控灵活性与税收法定原则稳定性之间的矛盾,在微观上如何通过消费税制度的具体完善来扫清落实税收法定原则的障碍。