财务管理硕士论文第五篇:具有财务背景的CEO对企业价值的提升作用

摘要

随着我国经济市场的不断深化和公司治理的不断完善,越来越多的传统型企业己经转变成两权分离的现代型企业.根据过去五年中国上市公司信息的研宄,越来越多的财务人员加入了CEO的行列.通过对本文研宄样本数据的统计,有财务背景CEO占全部CEO的比例由2012年的16.53%上升到2016的21%.

受限于自身的认知,不同的CEO对相同的战略方案可能会有不同的考察重点,从而做出不同的战略决策.有财务背景的CEO能够利用以往的财务工作经验,明确分析各项决策所隐含的风险与利益,合理利用高层人员背景特征的研宄引起了国内外学者的关注.己经发现,CEO背景特征的差异对公司价值有不同的影响,因此CEO财务背景对公司价值的影响问题值得研究.

根据高层梯队、委托代理和人力资本理论,本文剔除了金融、保险行业以外的沪深两市上市公司为对象,利用stata软件进行实证研究.结果表明,CEO财务背景与公司价值之间具有显著的正相关关系,具有财务背景的CEO相比于不具有财务背景的CEO可以显著提高企业的公司价值,有利于公司价值最大化的实现,这说明CE?的财务背景可以对公司价值的提升发挥积极的作用.基于委托代理理论以及现代企业的委托代理制度这一实际情况,本文进一步的研宂了股权结构对CEO财务背景与公司价值相关性的分析,发现上文所述的正相关关系会受到股权性质和股权制衡度的制约,相对于国有企业而言,非国有控股企业由于存在较强的监督和激励机制,有财务背景的CEO对公司价值的影响会更强,而制衡股东的存在,使财务背景CEO对公司价值的影响增强.

在实证研宄的基础上,本文提出了如下建议:全面考核候选人背景信息,选择恰当的公司管理者;积极推进股份制改革,大力引入民营资本?,加强对上市公司控股股东的监管,同时努力降低企业股权集中度.

关键词:CEO财务背景,公司价值,股权结构

Abstract

With the continuous deepening of China's economic market and the continuousimprovement of corporate govermance, more and more traditional enterprises havebeen transformed into moderm enterprises with separate rights. According to theresearch on the information of listed companies in China in the past five years, it isobvious that more and more financial personnel have joined the ranks of CEOs. Through the statistics of the sample data of this study, the proportion of CEOs whoaccounted for the entire CEO increased from 16.83% in 2013 to 21% in 2016.

Limited by their own perceptions, different CEOs may have differentperspectives on the same strategic plan to make different strategic decisions. CEOswith financial backgrounds can use past financial work experience to clearly analyzethe risks and benefits implied by various decisions, and make rational use of leverageto make more efficient investment and financing decisions. Since the introduction ofthe high-level echelon theory, the research on the background characteristics ofsenior managers has attracted the attention of scholars at home and abroad. It hasbeen found that the differences in CEO background characteristics have differenteffects on business performance, so the impact of CEO financial background oncorporate value The problem is worth studying.

According to the principal agent, high-level echelon and human capital theory,this paper excludes listed companies in the Shanghai and Shenzhen stock marketsoutside the financial and insurance industries, and uses stata for empirical research. The results show that there is a significant positive correlation between CEOfinancial experience and corporate value. CEOs with financial back ground cansignificantly improve their business performance and maximize corporate valuecompared to CEOs without financial background. The realization that the CEO'sfinancial background can play a positive role in improving the company's businessperformance. Based on the principal-agent theory and the principal-agent system ofmodern enterprises, we further study the analysis of the relationship between theCEO's financial experience and the company's value, and find that the positive correlation described above will be subject to the nature of equity. Compared withthe state-owned enterprises, non-state-owned holding companies have strongersupervision and incentive mechanism, and CEOs with financial background willhave a stronger influence on company value. The existence of checks and balanceshas weakened the financial background CEO's impact on corporate value.

On the basis of empirical research, this paper puts forward the followingsuggestions: comprehensively assess the background information of candidates,selct appropriate company managers; actively promote the shareholding system,strengthen the privatization process; strengthen the supervision of the actualcontrollers of listed companies, and strive to reduce enterprises Concentration ofequity. .

Keywords: CEO's financial background, Company value, Ownership structure

目录

1绪论 .................................................1

1.1研究背景 .................................................1

1.2研究意义 .................................................2

1.2.1理论意义 .................................................2

1.2.2实用价值 .................................................3

1.3研究思路和内容 ...............................................3

1.4本文的创新点 .................................................4

2国内外研究现状 .................................................6

2.1高管人员特征的研究 ..........................................6

2.1.1年龄方面 .................................................6

2.1.2性别方面 .................................................7

2.1.3任期方面 .................................................8

2.1.4教育背景方面 ...............................................9

2.1.5财务背景方面 ................................................10

2.2公司价值相关的研究 .............................................11

2.3文献评述 .................................................13

3理论基础 .................................................14

3.1高层梯队理论 .................................................14

3.2委托代理理论 .................................................14

3.3人力资本理论 .................................................15

4理论分析与研究假设 .............................................16

4.1CEO财务背景对公司价值的影响 ..................................16

4.2不同股权结构下CEO财务背景对公司价值的影响 .....................18

5研究设计 .................................................21

5.1样本选取及数据来源 .......................................21

5.1.1样本选取 .................................................21

5.1.2数据来源 .................................................21

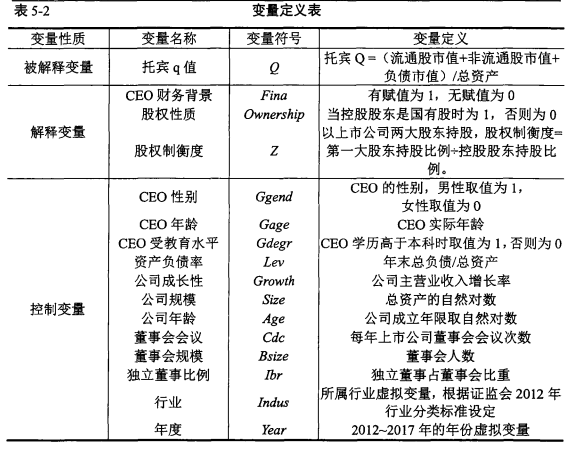

5.2变量设计 .................................................22

5.2.1被解释变量 .................................................22

5.2.2解释变量 .................................................22

5.2.3控制变量 .................................................22

5.3模型设计 .................................................23

6实证检验及结果分析 ............................................24

6.1描述性统计及其分析 .......................................24

6.2相关性检验 ................................................25

6.3回归结果分析 .................................................27

6.4稳健性检验 .................................................30

6.4.1替换变量 .................................................30

6.4.2样本选择偏差 .............................................31

7研究结论与建议 .................................................33

7.1研究结论 .................................................33

7.2建议 .................................................34

7.3局限性 .................................................35

主要参考文献 .................................................36

致谢 .................................................42

1绪论

1.1研究背景

企业的根本目的是盈利,企业价值最大化是其最终目标.Hambrick和Mason(1984)提出人员管理团队的认知和价值观念也可以部分地预测整体的战略选择,以提高企业价值,这个理论被称为"高层梯队理论".

在企业战略变革的文献中,CEO的背景特征是研宄重点,CEO的特征可以一定程度上影响公司价值.目前对人员特征变量的研究主要来自于高层梯队理论(TMT),结论是高管团队特征影响着企业的战略选择与公司价值.高管人员的背景造就了他们对事物的认知,其包括任职期限、教育程度、职业背景和是否海外留学等特征,而这部分特征可以影响其自身的决策与行为.美国2001-2004年间的调研数据指出:以萨班斯(SOX)法案颁布为分界线,继任的CEO中,拥有财务背景的人数占总数的比率从15.48%提高到了33.33%.而以中国1995-2002年的数据分析发现,有财务背景CEO的人数占比从0.9%上升到5.71%,在2009年达到了最高值,即继任的CEO中有财务背景的人数占总继任CEO总数的9.47%,本文收集了2012-2016年的数据得出,上市公司中有财务背景的CEO在2016占比最大,占整个上市公司的21%.

姜付秀和黄继承(2011)的研宄中:负债比例越低、盈利能力越弱、成长机会越少的组织,越容易任命具有财务背景的CEO.之后在2013年的文章中表示:公司负债比例的提高与有财务背景的CEO显著相关,而且这种背景的人担任CEO后,能显著降低资产负偾率偏离目标的幅度,加快调整速度.然而关于CEO财务背景对公司价值的影响还没有深入开展.现有关于高管人员背景特征与公司价值关系的研究都倾向于CEO或者董事长的性别、教育程度、年龄、任期等因素对公司价值的影响,很少研究CEO财务背景对于公司价值的影响.拥有财务背景的CEO不仅具备专业的财务知识,而且在以往的工作经验中,还具有高超的管理能力,有足够的能力对企业各个部门、各个生产环节情况做出准确的分析,能够制定较为有效的决策和方案.同时,具有财务背景的CEO熟悉资本市场的运行,他们以往工作中经常与投资者、银行等资金提供方进行沟通,进而能够更加方便地对企业实行合理的资本结构决策.

因此,本文可以探索:当CEO具有财务背景时,是否能通过投融资决策増加公司价值.结合我国特殊的国情,不同产权性质下,CEO财务背景特征对公司价值的影响是否相同?因此,本文将结合我国国情研宄:作为CEO背景特征之一的财务背景是否与公司价值相关,这种相关性是否受股权结构的制约.

1.2研究意义

随着我国股票市场的迅速扩张,许多企业纷纷加入上市行列,更有紧急者采用借壳上市方法,同时为了获取更多的发展机会和市场资源,上市公司之间的竞争也愈发激烈.因此,企业要想在市场上保持长期竞争优势,不仅需要综合考虑外部战略因素做出最符合现阶段发展的投资、融资决策,还需要选择有通观全局意识的领导层,以获得行业领先的地位.基于此,本文以CEO财务背景为切入点,研宂其对公司价值的影响,具有以下意义:

1.2.1理论意义

(1)扩展了对CEO背景特征对公司价值影响的研宄.近几年,无论是国内还是国外的学者,重点都在分析高管人口特征对组织决策的影响,阅览此类文献,可知:学者们的侧重点都倾向于高管的性别、年龄、教育程度、任期等统计特征,很少关注CEO财务背景特征对公司价值的影响.由于高层管理人员的背景不同,其认知必定也略有差异,应用在管理决策上会发现具有差异的战略抉择.那么,财务背景作为CEO特征之一,是否也可能导致高级管理人员的认知不同,从而影响企业的决策,最终作用于公司价值.因此,本文的研宄扩展了公司价值影响因素的分析,有利于我们对CEO的财务背景进行客观评价.

(2)拓展了人力资本理论和高层梯队理论的研究范围.现有关于对高管的研究主要集中在高管群体,对其特征的研究主要集中在性别、年龄、任期、学历等因素对会计信息质量、盈余管理、资本结构、投资效率等方面的研究,而且结论不一.高管中的重要角色一CEO,决定了企业的生产经营选择,因此其自身的认知和价值观在很大程度上影响企业的决策.现有文献中,鲜少有关于CEO财务背景对公司价值的影响.因此,本文从这一角度出发,发展了人力资本理论.由于公司治理结构会对高管的管理行为及决策产生影响,那么把所有权性质以及股权制衡度加入模型中,再观察其是否会抑制或促进CEO财务背景与公司价值之间的作用,这也发展了高层梯队和人力资本理论的研究领域.

1.2.2实用价值

(1)为企业高管人员选拔提供依据.本文以公司价值为标准,研宄财务背景CEO所在组织的公司价值是否比非财务背景CEO所在组织更高,对实务中如何提高公司价值提供了思路,也提醒管理者应充分发挥个人专长,以提高管理成果.企业在人员的选拔时,除了考虑候选人员的年龄、学历、任期等统计特征外,还需要结合企业自身发展阶段,对即将继任人员的教育背景、工作背景等给予适当的了解,以求能够全方位考察高级管理人员,优化企业决策,提高企业的人力资源配置效率,协助对高层领导的聘任.

(2)为股权结构影响经理人行为提供了新的证据.本文选取A股上市公司作为分析样本,在对2012-2016年公司价值相关数据进行实证分析后得出:CEO财务背景对公司价值的影响.并且根据我国的制度环境及文化传统的特殊性,运用高层梯队理论,加入产权性质进一步回归得出其能抑制CEO财务背景对公司价值的影响,为股权结构如何影响人才选拔提供了新的证据.

1.3研究思路和内容

本文在对国内外己有文献进行梳理总结的基础之上,归纳出CEO财务背景和公司价值之间的关系,并在此基础上进一步研宄不同产权结构下CEO财务背景对公司价值的影响,进而提出研宄假设.然后,在参考国内外文献的基础上,先对文章所需要的变量进行选择,确定了本文的样本覆盖区间,以此为基础,手工收集了上市公司CEO财务背景、企业价值的相关数据,构建了本文的实证模型.随后,根据所构建的模型,分析我国上市公司的CEO财务背景对企业价值的影响,进一步再加入产权性质的数据进行回归,最后,根据本文的实证回归结果,得出本文的结论,以期待能为实践中如何提高公司价值以及管理效率提供支持.具体框架如图1-1所示.

1.4本文的创新点

本文可能的创新点如下:

第一,研究视角的创新:当前学术研究中对高管特征的分析都集中在个人统计特征上,如性别、年龄、工作背景异质性、学历等,鲜有从财务背景这一视角出发,尤其是从CEO的角度出发对其与公司价值的关系展开研究.本文创新性的从财务背景这一视角出发,对作为企业管理核心的CEO财务背景与公司价值的相关性进行实证,同时考虑到股权制衡度和股权性质两个变量,研究股权结构是否会制约CEO财务背景对公司价值的影响.

第二,关于高管的背景特征对企业公司价值的影响研宄中,样本自选择问题尤其突出,实践中却很少有人对此进行检验分析,本文为了降低样本自选择的影响,创新性的采用了PSM(倾向匹配得分法)进行回归,回归结果证明匹配前后,样本均显著.

…………由于本文篇幅较长,部分内容省略,详细全文见文末附件

7研究结论与建议

7.1研究结论

从中国的数据来看具有财务背景CEO比例来看,具有财务背景的CEO任职比例正在逐年上升,但与发达国家相比,目前我国财务背景CEO的比例仍然较低.CEO作为公司的管理者,其个人经历会影响到管理风格,从而形成差异较大的管理结果.本文用2012-2016年我国A股上市公司为例进行分析,以连续五年的托宾q值、杠杆比例、CEO财务背景、年龄、性别、学历水平、资产规模、公司成长性、上市公司成立时间、第一股东持股比例等变量作为实证研宄对象,同时控制了年度和行业哑变量的影响,构建数据进行回归分析,分析在不同股权结构下结论是否仍然存在.文章进行了stata分析,得出了各变量之间的系数以及显著性,然后利用多元回归模型进行论证回归,检验假设的真实性.得到的结论总结如下:

首先,CEO的财务背景与公司价值显著正相关.本文选择了沪深两市上市公司中14836家公司作为本文的研究样本,利用CEO财务背景虚拟变量,对CEO财务背景与企业价值之间的关系进行了论证.回归结果支持:CEO财务背景与企业价值显著正相关,即CEO的财务背景有助于提高企业价值.

其次,非国有性质的企业中,具有财务背景CEO的公司价值相对较髙.以前学者的研宄证实国有公司的监督激励机制匮乏,其财务业绩往往要满足于社会责任或者政府职能的期望.从委托代理理论的角度来看,在非国有控股公司任职的CEO不仅需要考虑公司价值,还要兼顾全体股东的共同利益.对于具有财务背景的CEO来说,在有效的监督激励机制下,在非国有控股公司任职会使其更谨慎,加上其专业能力可以对信息做出更全面的判断,更有效率的投资和融资决策,因此能够产出更髙的公司价值.

最后,制衡股东的监督作用能促进财务背景的CEO提高公司价值作用的发挥.尽管制衡股东的持股比例低于第一大股东,但是其与众多小股东的追求都是企业盈利最多,分红较多,因此,这类股东会利用自己的制衡力度,监督第一大股东的利益侵占行为.在众多股东的监督下,CEO更能充分发挥自身优势,提高决策效率和效益,能够强有力的拒绝个别利益集团的特殊要求,成为公正的"公司管家".在这种环境中,具有财务背景的CEO的专业能力发挥更稳,为各位股东及利益相关者奉上满意的答卷,一方面能帮助利益相关者做出合理决策,另一方面也能使CEO规避法律风险.

7.2建议

本文的研宄分析是对高层梯队理论的进一步补充,印证了CEO的财务背景会影响企业的战略选择,进而影响到企业绩效水平.高层领导人员应该是企业的战略性人力资本,组织想要保持核心竞争力,就必须要从整体战略的层次协调分配人力资源,以达到对人员利用的高效合理,这样,企业才能获得长久稳定的发展.看到文章结论的同时,也应注意真实的市场经济中,实现财务背景CEO对企业价值提高作用的条件尚不完美.传统思维中对财务工作者担任CEO的认知较少,格局较窄,因而我国高层管理者的个人技能并没有得到充分的展现.基于这些考虑,为提高企业价值提出如下政策建议:

(1)全面考核候选人背景信息,甄选合适领导层

根据上文的分析验证,CEO的工作经验确实会影响公司价值.因此在实践中需要充分利用理论.首先,在聘请高管时,组织应当创新思路,除了考虑目标人员是否具备岗位所具备的综合能力外,还应该对面试人员的其他背景信息给予充分的关注,比如本文所研究财务背景,事实证明CEO财务背景可以提高公司价值;同时结合企业的发展阶段和政策引导,选择适合企业目标的领导者人员,加强企业管理层的队伍建设,提高企业的人力资源配置效率,促进企业能够稳定持续地发展.

(2)积极推进股份制,大力引进民营资本

根据本文模型二的回归结果可知,相较于非国有企业,国有上市公司CEO财务背景对公司价值的正向影响作用相对较低,高管才能发挥的激励作用不足,因此我国应该进一步深化股份改革,包括构建更加完善的现代化管理制度,引入民营资本,适度的开展国退民进政策,增加企业的监督激励机制效应,调动高管人员的积极性,增强企业活力和效益.

(3)加强对上市公司控股股东的监管,同时努力降低企业股权集中度

在我国上市企业中,约有50%左右的组织都是经过国有股权分置改革发展过来的,持股人目前分为:"国有"、"法人"、"公众"和"外资".其中,国有股和法人股占有相当大的比例,具有明显的中国特色:股权高度集中在国家手中.本文模型三的结果告诉我们,股权制衡度越底,越会限制CEO的独立自主性,其高超的管理才能无法有效发挥,进一步削弱CEO财务背景对公司价值的正向影响.

因此,建议相关管理部门应该进一步完善大股东监督体系,加强监事会和审计委员会对公司财务和内部控制的审核监督权,进一步完善上市公司信息披露制度和违规的监督惩罚措施,减少大股东一股独大现象,增加公司价值.同时,上市公司应该完善企业管理制度,可以适度増加员工持股比例,加强来自内部的监督,有效提高股权制衡度.

7.3局限性

本文通过理论分析提出假设,并建立相关模型来实证检验沪深两市上市公司CEO财务背景对公司价值的影响.尽管本着在研宄过程中做到尽善尽美的态度,但在具体研究过程中仍存在一定的不足之处,具体如下:

首先,样本数据不完整.只是选取了2012-2016年连续5年的数据,同时又剔除了部分缺失值.而且我国信息披露制度对上市国内公司CEO的背景没有强制要求,因此可能存在不全面、不真实情况.

其次,研宄的控制因素不够.本文只选取了CEO背景中的性别、年龄和教育程度这三个容易度量的因素作为控制因素,忽略了那些不易量化的特征,就像资产负债表无法体现无法衡量但是能带来未来经济流入的情况一样,这些包括性格、团队协作、沟通表达等.

最后,忽略外部影响因素.现实的市场环境下,能够影响公司价值的因素很多,包括市场和非市场因素,但是由于条件限制,本文的研究中忽略了外部市场环境所带来的噪音.

主要参考文献

[1]白朝丽,2011:《资本结构与公司绩效关系文献综述》,《会计之友》,第9期:79-81.

[2]陈德萍、曾智海,2012:《资本结构与公司价值的互动关系研究-基于创业板上市公司的实证检验》,《会计研究》,第8期:66-71+97.

[3]蔡昌、田依灵,2017:《产权性质、税收负担与企业公司价值关系研究》,《税务研究》,第6期:9-14.

[4]崔艺熙,2017:《高管金融背景对资本结构影响的实证研究》,《财经界(学术版)》,第18期:11-15.

[5]方莹,2017:《内部控制、非效率投资与公司价值》,会计之友,第4期:79-83.

[6]韩传模、孙青霞,2006:《中国资本结构实证研究方法的思考》,《会计研究》,第9期:42-47+95-96.

[7]何进日、王芳,2015:《CEO财务背景对盈余质量影响的实证研究》,《财会通讯》,第15期:55-57.

[8]何初、王维诚、王军,2010:《管理者背景与公司价值:基于中国经验的实证研究》,《财贸研究》,第21卷1期?.109-118.

[9]何瑛、张大伟,2015:《管理者特质、负债融资与公司价值》,《会计研究》,第8期:65-72+97.

[10]胡援成,2002:《中国企业资本结构与公司价值研究》,《金融研究》,第3期:110-122.

[11]黄继承、盛明泉,2013:《高管背景特征具有信息含量吗?》,《管理世界》,第9期:144-153+171.

[12]季健,2011:《高管背景特征与公司价值关系实证研究》,《财经理论与实践》,第32卷5期:54-59.

[13]姜付秀、黄继承,2011:《经理激励、负债与公司价值》,《经济研究》,第46卷5期:46-60.

[14]姜付秀、黄继承,2013:《CEO财务背景与资本结构决策》,《会计研究》,第5期:27-34+95.

[15]姜付秀、刘志彪、李焰,2008:《不同行业内公司之间资本结构差异研究-以中国上市公司为例》,《金融研究》,第5期:172-185.

[16]姜付秀、黄继承、李丰也、任梦杰,2012:《谁选择了财务背景的CEO?》,《管理世界》,第2期:96-104.

[17]姜付秀、伊志宏、苏飞、黄磊,2009:《管理者背景特征与企业过度投资行为》,《管理世界》,第1期:130-139.

[18]李海霞,2017:《CEO权力、风险承担与公司成长性-基于我国上市公司的实证研究》,《管理评论》,第29卷10期:198-210.

[19]李科、徐龙炳,2011:《融资约束、债务能力与公司业绩《经济研究》,第46卷5期:61-73.

[20]李焰、秦义虎、张肖飞,2011:《企业产权、管理者背景特征与投资效率》,《管理世界》,第1期:135-144.

[21]林新奇,丁贺.2017:《中国工业上市公司高管团队特征、薪酬与公司价值的关系研究》,《经济经纬》,第34卷,第5期:99-103.

[22]刘红、张小有、黄冰冰,2018:《高管受教育程度、无形资产对公司价值的影响-基于A股上市公司的实证分析》,《当代经济》,第1期:106-109.

[23]刘小年,郑仁满.2005:《公司业绩、资本结构与对外信用担保》,《金融研究》,第4期:155-164.

[24]刘杏、马超群、姚铮,2014:《CEO基本特征对企业业绩-风险关系的影响-基于我国中小企业板上市公司的实证研究》,《经济管理》,第36卷11期:134-143.

[25]刘磊、薛晶晶,2013:《资本结构对公司业绩的影响-基于A股上市公司的实证研究》,《财会通讯》,第27期:62-64.

[26]陆瑶、张鸣宇,2015:《CEO教育水平与公司绩效》,《清华大学学招L(自然科学版)》,第55卷4期:428-442.

[27]陆珩瑱、吕睿,2012:《资本结构选择偏好、成长性与公司绩效〉>,《投资研究》,第31卷3期:114-124.

[28]卢馨、张乐乐、李慧敏、丁艳平,2017:《高管团队背景特征与投资效率-基于高管激励的调节效应研究》,《审计与经济研究》,第32卷2期:66-77.

[29]马静、靳添婷,2017,《旅游上市公司资本结构与经营绩效研究》,《财会通讯》,第11期:39-42.

[30]平原,2011.《资本结构与公司绩效关系研究综述》,《会计之友》,第10期:92-95.

[31]任颞、王峥,2010:《女性参与高管团队对公司价值的影响:基于中国民营企业的实证研究》,南开管理评论,第13卷第5期:81-91.

[32]孙静、王纯杰,2014:《房地产上市公司资本结构与业绩关联分析?,《会计之友》,第30期:65-67.

[33]汪辉,2003:《上市公司债务融资、公司治理与市场价值》,《经济研究》,第8期:28-35+91.

[34]汪平,1992:《美国资本结构理论与公司价值-兼论我国企业资金结构与经济效益关系的研究方法》,《会计研究>〉,第6期:41-47+9.

[35]王雪莉、马琳、王艳丽,2013:《高管团队职能背景对公司价值的影响:以中国信息技术行业上市公司为例》,《南开管理评论》,第16卷4期:80-93.

[36]武志勇、董立群,2017:《高管背景特征对房地产企业经营绩效影响研究-基于生命周期视角》,《财会通讯》,第19期:31-35+4.

[37]孝丽萍,2016:《CEO财务专业背景与公司财务政策研究》,《会计之友》,第1期:100-103.

[38]谢海娟、何和阳、刘晓臻,2015:《高管团队特征对企业成长性的影响基于创业板上市公司的数据》,《财会通讯》第36卷:46-49.

[39]徐经长、王胜海,2010:《核心高管特征与公司成长性关系研究-基于中国沪深两市上市公司数据的经验研究》,《经济理论与经济管理》,第6期:58-65.

[40]杨瑞平、常淼,2018:《CEO预期任期、独立性与研发投资》,《高等财经教育研究》,第21卷1期:80-86.

[41]余怒涛、范书梦、郑延,2017:《高管团队特征、环境绩效与公司价值-基于中国化工行业上市公司的实证研究》,《财务研究》,第2期:68-78.

[42]于少磊、李小健,2014:《资本结构对公司价值影响的实证研究-以房地产上市公司为例》,《会计之友》,第15期:78-82.

[43]张春景、马文超,2014:《基于企业经营预期下的资本结构调整-来自我国制造业上市公司的经验证据》,《会计研究》,第8期:67-74+97.

[44]郑慧开、谢赤、郑竹青,2015_?《房地产上市公司融资结构优化研究-基于融资结构与公司价值互动关系的视角》,《湖南大学学报(社会科学版)》,第29卷5期:78-84.

[45]邓文文,2015:《资本结构、董事会独立性与企业业绩-基于A股上市公司的实证研究》,《财会通讯》,第6期:25-28.

[46]周成姣、柴斌锋,2014:《民营企业高管背景特征与企业成长性的-来自浙江民营上市企业的经验证据实证研究》,《商业会计》,第1期:52-54.

[47]褚玉春、刘建平,2009:《债务融资对制造业经营绩效的影响效应研究-基于广义矩法估计的动态面板数据分析》,《数量经济技术经济研究》,第26卷9期:79-91.

[48]Aron.A,R.Matthew,2015,Ceo Educational Background and Firm Financal Performance[J].Journal of Applied Finance,20(3)70-82.

[49]Berger,A,N.,E.B.Patti,2006,Capital structure and firm performance:A new approach to testing agency theory and an application to the banking industry[J].journal of Banking and Finance,15(30):1065-1102.

[50]Booth L,V.Aivazian,2001'Capital Structure in Developing Countries[J]_Journal of Finance,2(5):87-130.

[51]Cullinan.C.P.Roush.P.B.,2011,Has the Like lihood of Appointing a CEO with an Accounting Finance Background changed in the Post-Sarbanes Oxley era?[J].Research in Accounting Regulation,23(1):71-77.

[52]Custodio,C,D.Metzger,2014,financial expert CEOs:CEO's work experience and firm's financial policies[J].joumal of financial economics,114(l):125-154.

[53]Duais A,2016,An Empirical Study on Capital Structure and Corporate Perfomance of Chinese listed Companies[J].Journal of Commerce&Accounting Research,5(3):18-36.

[54]Dyreng,S.D.,M.Hanlon,and E.L.Maydew.2010.The Effects of Executives on Corporate Tax Avoidance.The Accounting R eview,85(4):1163~1189.

[55]Efraim,Benmelech.,CarolaFrydman,2015,Military CEOs,[J].Joumal of Financial Economics117(l):43-59.

[56]Ezzeddine.R.S.,Jarbouij,Baccar.A.,Bouri 2015,On the Effect of CEOsPersonal Characteristics in Transport Firm Vaiue?A Stochastic Frontier Model[Jj.Case Studies on Transport Policy,3(5):176-181.

[57]Faccio,M,M.T.Marchica,R.Mura,2016,CEOGender,Corporate Risk-Taking,and the Efficiency of Capital Allocation[J].Journal of Coporate Finance,39(2):193-209.

[58]Graham,J.R,C.R.Harvey,M Puri 2015,Managerial Attitudes and Corporate Actions[Jj.Joumal of Financial Economics,109(8):103-121.

[59]Hambrick,D.C,AndP.A.Mason.1984.Upper Echelons:The Organization as Reflection of Its Top Managers.Academy of Management Review,9(2):193~206.

[60]Hasan.M.B.AFMM Ahsan M.A,Rahaman,MN Alam,2014,Influence of Capital Structure on Firm Performance:Evidence from Bangladesh,[J].International Journal of Business & Management,9(5):184-194.

[61]Jiang,F.,B.Zhu,J.Huang2013,CEO'sFinancial Experience and Earnings Management[J].Journal of Multinational Financial Manage

[62]Kaldkar,R.,S.Khaiij 2016,CEO Financial Background and Audit Pricing[J].Accounting Horizons,30(3)325-339.

[63]Karami A,F.Analoui,N.K,Kakabadse,2006,The CEOs'Characteristics and Their Strategy Development in the UK SME Sector:An Empirical Study[J].Journal of Management Development,25(4)316-329.

[64]King,T.,ASrivastav,J.Williams,2016,What's in an Education? Implications of CEO Education for Bank Performance[J].Joumal of Corporate Finance,37(5):287-308.

[65]L.Tihanyi,A.E.El strand,C.M.Daily,D.R.Dalton.Composition of the Top Management Team and Firm Interna-tional Diversification.Journal of Management,2000,26(6).

[66]Malmendier,U.,G.Tate,an,J.Yan.2011,Over-confidence and Early Life Experiences: The Effect of Managerial Traits on Corporate Financial Policies.The Journal of Finance,66(5):1687-1733.

[67]Margaritis,D.,M PsillaH 2007,Capital Structure and Firm Eficiency[J].Journal of Business Finance & Accounting,34(9):1447-1469.