第 3 章 行业分析与竞争对手分析

3.1 行业分析

按照轮胎应用的划分,一般分为乘用胎和承重胎两大类。工业和工程用轮胎属于承重胎类,但同时它又区别于同属承重胎的各类货车用轮胎,它是属于承重胎中比较特殊的分类,所以也有其独特的特色。

3.1.1 国家政策对行业的影响

轮胎行业是个高耗能高污染的产业,中国政府对该行业是采取限制和引导发展的态度,通过执行严格行业产能和环境限制等措施,以促进产业的升级。

在投资政策方面:鼓励对新产品、新技术的研发;对新技术给予税收激励;外资项目的最低投资额为 3 亿美元。

在产能政策方面:新建扩建年产能要求在 3 万条以上;限制斜交式轮胎的生产;关停小于年产 5 万条以下的斜交式轮胎的工厂;鼓励以兼并收购来达到行业的整合。

在环保政策方面:新轮胎工厂的能源消耗标准必须在每吨橡胶小于 950 公斤标准煤的消耗量;生产用水必须保证 90%的水可以回收利用;要求建立轮胎的召回或回收系统;鼓励高效、高使用寿命的轮胎的生产;政府同时鼓励轮胎的翻新业务。

另外,随着国内轮胎行业竞争的加剧,政府将逐渐取消进口关税和出口退税。2002年中国签署的中国与东盟贸易协议 ACFTA 将建立一个零关税区域,进口轮胎税率将由22%逐渐取消;出口方面,出口退税由 2008 年的 17%降至 2009 年的 9%。

由以上内容可以看出,对于轮胎企业而言,在中国投资新建和扩建的各项指标要求已经有了相当的提高,这就要求企业要善用现有的产能,在规划新产能时也要尽量偏向于高技术等级、高附加值的产品。

3.1.2 行业现状和发展

工业轮胎部分:从需求方面来看,2005 年到 2011 年中国市场对工业轮胎的需求从 240 万条上升至 440 万条,年复合增长率为 10.6%;现阶段中国市场上 80%的工业轮胎为充气胎,20%为实心胎,随着中国政府希望加大轮胎行业的整体竞争力,淘汰小规模的制造商,加上消费者更加趋向于购买实心胎,预计到 2020 年实心胎的比例将从 20%增长到 40%。从产能方面来看,2005 年到 2011 年,中国国内的工业轮胎的产能从 390 万条增长到 600 万条(年复合增长率为 7.4%)。工业实心轮胎的出口到 2011 年达到 210 万条,出口的国家超过 100 多个,主要是欧洲和美国。2011 年中国工业轮胎的进口数量仅为 4.1 万条。

工程轮胎部分:从需求方面来看,2005 年到 2011 年中国市场对工程轮胎的需求从 210 万条上升为 460 万条,年复合增长率为 14%。现阶段 95%的工程轮胎是充气式轮胎,其中斜交式轮胎和子午线轮胎的比例为 85:15,随着国家的工业政策,这一比例到 2020 年将变为 60:40。随着国家行业政策对产品升级换代的要求,一些小规模低科技含量的生产商将被淘汰,到 2020 年细分产品比例将从如今高端/中高端/中端/低端的比例 10/40/40/10 变成 10/40/45/5。从产能方面来看,2005 年到 2011年工程轮胎的国内产量由 360 万条增长到 620 万条,复合增长率为 9.5%。2011 年中国的工程轮胎的出口量达到 160 万条,远销 100 多个国家,主要集中在美国和欧洲。

国内的工程轮胎生产基本上能够满足国内的需求,仅从日本和美国进口了 1.6 万条的高端子午线轮胎。

根据市场预测,从 2011 年到 2020 年,中国地区的工业轮胎和工程轮胎的需求将保持大幅增长态势,其具体增长预测数字见表 3.1。

根据以上数据,我们大致可以得出以下几点结论:

我国的工业和工程轮胎的产量是大于需求的,如果按 2011 年数据粗略估计,大约有 1/4 的产能需要到国际市场去消化,在外部经济环境影响外销时,这部分过剩的产能必将会对国内市场的价格产生冲击。

工业轮胎中实心轮胎所占市场份额的大幅提升(由 20%提升至 40%),意味着广阔的市场。同样的,工程轮胎中充气胎的子午化技术趋势(由 15%提升至 40%),也为未来该领域的市场扩充提供了广阔的遐想。

3.1.3 原材料市场分析

(1)轮胎产品的原材料构成

轮胎产品的原材料包括橡胶、炭黑、骨架材料以及各种特殊添加剂(增粘剂、防老剂、软发剂等),其中最主要的原材料就是橡胶,它在空心胎的成本份额中一般占到了 50%份额,在实心胎产品中比例更高。

橡胶又分为天然橡胶和人工橡胶。天然橡胶由产胶植物上获得。人工橡胶以石油为原料,在轮胎的设计生产中,以上两者所占的比例会不同,以满足不同的设计需要。

(2)原材料市场的情况介绍

通过以上的分析,与轮胎产品关系最为密切的原材料是天然橡胶和石油两大产品,由于石油市场的社会关注度高,大家对其比较熟悉,故而本文略过对其的介绍,在此,仅对天然橡胶市场的供给和需求做一些介绍。

天然橡胶属于典型的资源约束性产业,生产受区域限制,产地主要集中在东南亚和非洲部分地区。根据本文收集的行业数据,2011 年全球天然天胶的总供应量为 1100万吨,其中泰国、印尼、马来西亚、印度和越南这前五强的总产量占到了 84.5%。我国的天然橡胶产地主要分布在海南、云南、广东、广西和福建等地区,2011 年总产量大约为 70.7 万吨。

天然橡胶被广泛应用于国民经济生产的各领域,它与钢铁、煤炭以及石油被并称为工业生产四大原料。从需求市场的数据来看,2011 年,全球天然橡胶的总消费量为 1090 万吨,与当年的供给基本持平。我国是天然橡胶消费的第一大国,2011 年的消费量为 370.6 万吨,占到全球消费量的 34%。从 2005 年以来,我国天然橡胶供需缺口一直都很大,自给率不足 20%。主要依靠进口,印尼、泰国、马来西亚是我国天然橡胶的主要来源国,占总进口的 90%左右。目前,我国对天然胶乳和烟片胶产品的进口关税分别为 10%和 20%。

(3)影响原材料价格的因素

就天然橡胶产品而言,影响其价格的主要因素有以下几种:

a)国际天胶市场的供求情况:由于我国是世界的主要进口国,约一半的胶需进口,因此国际天然胶市场的价格同我国天胶价格有很大的关联性。

b)天然橡胶具有工业品和农产品的双重特性。其农产品特性使得橡胶树也和其他农作物一样,自然环境的变化对其会有相当的影响,这种影响反应到产量之后,就会改变供需关系,引起价格的波动起伏。

c)国家对天然胶的政策。具体包括:我国对国内天然橡胶生产企业的行业扶持政策;国家对进口橡胶贸易的管理和税收政策;主要出口国对天然橡胶出口的政策等。这些因素对天然橡胶价格的波动起到了相当的作用。

d)政治因素:政局的变动等。就石油产品而言,影响其价格变化的因素主要有:

a)国际石油库存的变化。库存是供给和需求之间的一个缓冲,对稳定油价有积极作用。

b)突发的重大政治事件。石油除了一般商品属性外,还具有战略物资的属性,其价格和供应很大程度上受政治势力和政治局势的影响。

c)国际资本市场的短期流向。自 20 世纪 90 年代以来,国际石油市场的特征是期货市场的影响日益增强,目前已经形成了由期货市场向现货市场传导的价格形成机制。国际基本在期货市场的短期投机行为,会带来了石油价格脱离基本面的波动。

d)汇率、利率以及政府税收政策的变化。

3.2 竞争对手分析

3.2.1 行业竞争结构分析

(1)工业轮胎国内市场竞争的情况

现阶段原装胎市场(OEM)和替换胎市场(AM)所占市场比例分别为 35%和 65%。原装胎市场上高端轮胎的销售占主导,排名前五名的制造商占到市场比例的 70%,包括贵州前进、杭州中策、正新、烟台 CSI 和 GPX。替换胎的市场份额较分散,排名前五名的制造商只占到市场份额的 35%,其他中低端的轮胎占据了剩下的市场份额。

从总体的竞争格局上来看,排名前五大的制造商占市场总份额的 45%,其他的55%的份额分散在 30 多家中型制造商和 70 多家小型制造商手里。工业轮胎的利润压力比较大,超过 50%的制造商不赚钱,另外 50%的制造商的毛利率约在 8%~15%。

随着国家行业政策的执行,在未来的五年中,30 到 50 家的小规模的制造商将会因为政策的原因(激励机制的取消、审批力度的加大、严格的环境控制等)被淘汰出局,整个行业有望实现升级换代。

(2)工程轮胎国内市场竞争的情况

原装胎和替换胎的份额分别占到市场的 30%和 70%。原装胎排名前五的制造商占据了 70%的市场份额,替换胎排名前五的制造商占据了 50%的市场份额,最终用户根据轮胎的质量和价格来做出购买决定。

从总体的竞争格局上看,排名前五名的制造商占到 55%的市场份额,50 多个小型的制造商占到 45%的市场份额。工程轮胎市场的价格竞争非常激烈,导致国内生产商毛利率约在 8%~12%左右。中国的制造商还面临劳动力成本上升的压力,利润停留在很低的水平。在未来的 5 年内,受到国家产业政策的影响,20 到 30 家小规模制造商将被淘汰出局, 处于领导地位的国内生产商(如前进、风神、三角、双钱等)将在国际竞争中扮演重要角色。

3.2.2 行业主要竞争对手分析

中国最大的十家工业用和工程用轮胎的制造商集中在东部地区和山东省。在这些竞争对手中,专门生产实心轮胎的制造商规模都比较小,而且主要是工业用轮胎。贵州前进是在工业轮胎和工程轮胎都生产的竞争对手。从 2011 年行业利润率数据来看,几乎所有的行业内制造商毛利率都在 8%~20%之间。见表 3.2。

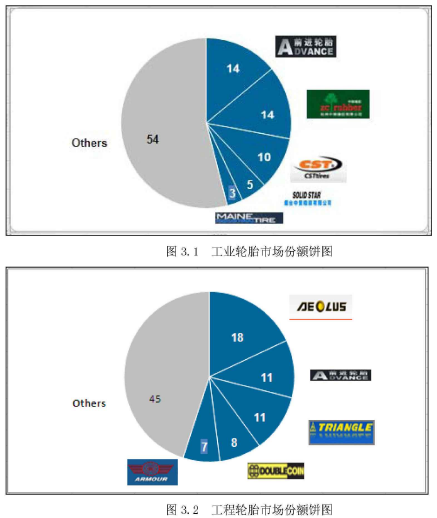

从市场份额来看,排名前五大的制造商占据了工业轮胎 46%的市场份额和工程轮胎的 55%的市场份额,见图 3.1 和图 3.2。

从国内竞争对手来看:

(1)国内的工程车轮胎厂商利用低的人工费用、融资费用和出口激励政策得以生存,但利润空间比较小(这也是 A 公司可以接受低利润率的潜在理由)。在人工费用方面,国内厂商通过共享制造工厂和技术设备(创造较大的规模经济),销售和服务团队(产品协作、充分利用本地资源等),降低了费用;在出口激励方面,中国厂商主要利用分销商或者中间商出口中低端的轮胎,相对利润水平较低,但是得益于政府的退税政策(现阶段为 9%),工业和工程轮胎出口的利润得以扩大;在融资方面,主要的国有企业因为和国有银行的关系较好,融资成本相对较低。

(2)中国厂商对其他发展中国家的出口保持增长态势,出口的轮胎多为中低端轮胎。虽然人民币兑美元的升值预期将降低中国出口轮胎的优势,然而,随着中国教育和提讯体系的建议,劳动生产率将得到提高,这可能会在某种程度上抵消人民币的升值效应。在 9%的出口退税的政策下,中国工业和工程轮胎厂商的出口轮胎将保持价格优势。一方面,厂商在报关的时候将获得政府补贴;另一方面,分销商如果按照国内价格拿货,然后再出口到国外,可以享受返利。

从国际竞争对手来看:

(1)中高端的轮胎需求将进一步增长。高端品牌里的国际品牌依然受瞩目,但份额可能会降低,国际品牌与国内品牌的质量差距依然不小;纯粹的价格搜寻用户将会减少,低端品牌的市场份额将被中端品牌替代。

(2)A 公司在中国市场上面对的国际竞争对手包括马牌(Continental Tire 工业轮胎)、普利司通(Bridgestone 工程轮胎)等竞争对手。一些世界顶级的轮胎制造商米其林(Michelin)、固特异(Goodyear)等因为需求不足、资源有限、价格敏感、渠道缺乏等原因,还没有进入到工业和工程轮胎的这一细分市场。

(3)中国市场上大多数的制造商利润不高,但是 CST 在替换胎市场采用了高利润战略,利润水平较高,替换胎市场上充气胎的毛利率达 15%,实心胎的毛利率达25%。

3.2.3 产品细分后各项竞争因素的比较

如果将工业和工程轮胎进行细分,可以分成工业实心胎、工业充气胎、工程实心胎、工程充气胎,那么这四类产品各自的特点也是不同的,在表 3.3 中,本文就相关项目对其进行了比较: