摘 要: 区块链技术背景下,数字货币发展迅速,经过十年的发展,当前市场上出现了数字加密货币、稳定币以及正在研发阶段的央行数字货币三类数字货币,并且数字货币也已成为投机炒作的重要产品。然而,数字货币技术快速发展的背后也产生了很多风险。基于当前数字货币市场上存在的风险,从风险防范角度上对央行数字货币的可行性进行研究,分析发现央行数字货币是数字货币发展的必然趋势,在技术路线选择上央行数字货币也不会拘泥于区块链技术。

关键词: 区块链; 加密货币; 稳定币; 风险; 央行数字货币;

Abstract: Under the background of block chain technology, digital currency has been developing rapidly. After ten years, three different types of digital currency have appeared in the market: cryptocurrency, stablecoins and central bank digital currency. Digital currency has become an important product for speculation in the market. However, behind the rapid development of digital technology, there are also many risks. Based on the existing risks in the current digital currency market, this paper studies the feasibility of the central bank digital currency from the perspective of risk prevention, and holds that the central bank digital currency is the inevitable trend of the future development of digital currency, and the technical route selection of the central bank digital currency will not be restricted to the block chain technology.

Keyword: block chain; cryptocurrency; stablecoin; risk; central bank digital currency;

一、引 言

2008年,中本聪(Satoshi Nakamoto)[1]1-9提出了比特币的概念,从此开始,以区块链技术作为底层技术的数字加密货币层出不穷。然而,随着时间的推移和众多数字加密货币的运行,人们对数字货币狂热的追捧热情逐渐冷却之后,加密货币(Cryptocurreny)存在的问题也逐步显现出来。安格尔(Angel)[2]认为比特币支付系统解决了付款人和收款人权力不对称的问题,看似是一种道德和技术的进步,但也可以以不道德的方式使用。帕斯多(Pasztor)[3]认为比特币和其他加密货币发展太快,在道德伦理和监管方面存在很多问题。茨艾安(Ciaian)[4]指出比特币价格的高波动性、非通胀供应以及网络安全问题阻碍了其成为全球货币的可能。

近年来,为了改善传统数字加密货币存在技术风险和社会道德问题,让数字货币得到更广泛的应用而不仅仅作为一种投机的工具,稳定币(Stablecoins)和央行数字货币(Central Bank Digital Currency,CBDC)成为数字货币技术的主要研究方向。

2019年10月28日,中国国际经济交流中心副理事长黄奇帆在外滩金融峰会上表示中国人民银行对数字货币技术的研究目前已经趋于成熟,中国很可能是全球率先推出央行数字货币的国家。在此消息的影响下,数字货币的发展再度成为人们关注的重点问题,是否有必要推出以国家主权信用背书的央行数字货币成为社会各界讨论的热点。

二、数字货币的发展现状

数字货币的诞生与区块链技术是分不开的。2008年,中本聪提出了一种基于参与者工作证明的点对点支付交易系统,区块链概念由此产生。比特币是区块链技术框架下的一种设计形式,它依靠非对称加密算法、点对点网络技术、散列算法和时间戳这四种技术作为其共识机制,而这四种技术的应用也使得比特币具有了公开性、匿名性、容错性和不可篡改性等特点。2011年,基于scrpyt算法的第二种数字加密货币莱特币发布。据AIcoin的数据显示,截止到2019年11月19日,全球范围内基于散列算法的数字加密货币有863种,总市值为15849亿人民币,其中比特币市值为10363.4亿人民币,占比65.38%,第二名以太坊市值为1348.2亿人民币,占比为8.50%。

稳定币是为了改善传统数字加密货币价格剧烈波动的缺点而诞生的一种具有稳定价值的数字货币。世界上第一种稳定币是2014年泰勒公司(Tether Limited)发行的USDT,其借鉴“金本位制”的做法,将USDT锚定美元进行1:1的兑换。根据抵押品的不同,目前市场上的稳定币可分为三类:第一类是法定资产抵押型稳定币,发行机构将持有的美元、黄金等法定资产抵押,然后通过发行稳定币以固定比率将相关资产赎回,如USDT、TUSD、PAX和GUSD。第二类是加密货币抵押型稳定币,用户将持有的加密资产在区块链上进行抵押,区块链系统根据抵押资产的价值发行一定数量的稳定币,当抵押资产价值下降时需及时补充抵押资产以维持稳定币价格的稳定,如BitUSD、DAI。第三类是无抵押品的算法型稳定币,这类稳定币通过使用智能合约模拟中央银行增加或紧缩货币供应来保持币价的相对稳定,如Basis、Fragments、Carbon。2019年6月18日,美国脸谱(Facebook)公司发布Libra白皮书[5],声称将于2020年发行一套简单的全球性数字货币Libra,从白皮书公布内容上来看,Libra也是一种稳定币。

在私人机构数字货币快速发展的同时,央行数字货币(Central Bank Digital Currency, 也可以被叫做数字法币)的发展也加快了进程。央行数字货币是一种由中央银行以数字方式发行的、有法定支付能力的新型货币。从数字货币分类上来讲,数字法币也是稳定币的一种,但不同点在于它的发行有国家信用作支撑,公信力最强,可接受范围最广。在数字法币研究领域,英国央行在2014年的报告[6]中提出如果以国家信用背书的法币以数字化货币的形式出现,那么数字法币交易就可以规避信用风险和流动性风险,实现高速交易,这也开启了全球首个数字法币计划。随后,加拿大中央银行、新加坡金融管理局、欧洲央行以及日本中央银行等也积极开展央行数字货币的研发工作。中国也走在央行数字货币的研究前列,中国从2014年开始中国央行数字货币(Digital Currency/ Electronic Payment, DC/EP)的研发工作,根据穆长春在2019年8月10日第三届中国金融四十人伊春论坛的演讲内容[7]来看,DC/EP相关研究工作已趋于成熟,中国很可能是全球率先推出央行数字货币的国家。

三、数字货币的风险分析

虽然数字货币发展迅速,尤其是稳定币的出现使得数字货币的大规模应用成为可能,在数字货币成为众多投资人争抢炒作的背后,当前数字货币市场存在很多不同的风险因素。

1. 数字加密货币的风险

(1)区块链技术的道德风险

以比特币为代表的数字加密货币是建立在区块链技术之上的,而这种去中心化的不需要第三方共识机制的正常运作是以所有参与者都是道德的为前提的,当有不道德的攻击者入侵时就会产生安全问题。一方面,该机制存在着由“51%攻击(Majority attack)”导致的“双花”问题。比特币对交易的认可采取的是最长链机制,由于比特币采用“工作量(PoW)证明”的机制,只有掌握50%以上的算力才可掌控新区块的产生,正常来讲这在当今世界几乎是不可能的,但为了保持产出,很多矿工本着合作共赢的目的加入了矿池,共同挖掘共享收益,这造成了人们对51%攻击的担忧。罗森菲尔德(Rosenfeld)[8]不赞同获得6个区块确认就能确认交易的说法,并推导出“双花”的概率,如果攻击者控制全网40%的算力,获得10个区块成功确认的概率为37.22%。虽然全球最大的比特币矿池GHash.IO已承诺不会发起51%攻击,但博诺(Bonneau)[9]指出攻击者可以利用贿赂在短时间内购买采矿能力,这也为51%攻击的实施提供了可能,实现“双花”。另一方面,埃亚尔(Eyal)[10]发现比特币还存在着“自私挖矿”可能,当私自矿池挖掘出新区块时,将其扣留暂不公布,快速发展自己的链条长度,直到有人也挖出新区块时再广播这个消息可获得更高的收益。

(2)效率问题

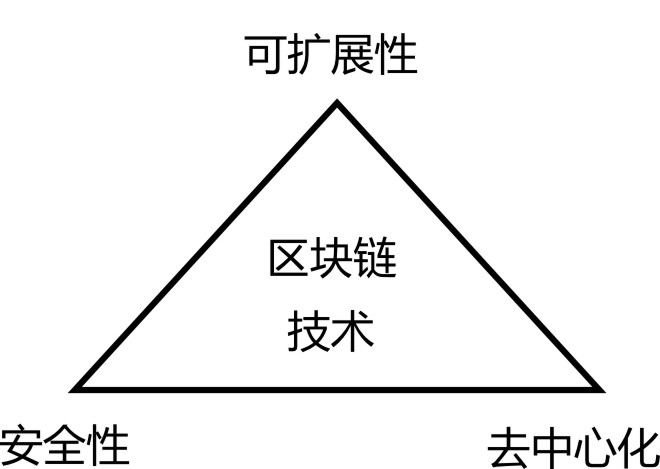

当前数字货币面临的一个重要问题是交易速度问题。比特币系统每秒最多支持7笔交易[11],远不能支持大规模日常交易需求。这是由区块链技术的“不可能三角”问题所导致的。区块链系统不可能在同一层面上同时在去中心化、安全性、可拓展性三个性能上取得最优,必须以牺牲其他性能去换取某一性能的提升。比特币追求了去中心化和安全的技术组合,但是缺乏高效的可扩展性,存在效率问题。

图1 区块链技术的不可能三角

(3)监管问题

数字货币的设计初衷,体现了极端自由主义者对传统支付清算体系和社会运行体系的强烈不满,比特币的交易依靠分布式记账技术以及点对点的交易直接完成,形成了一个去中心化、无中介、公开透明、安全可靠的交易结算体系。目前各国对比特币的监管只能依靠控制其与该国法定货币兑换的入口和出口来进行,然而,这种监管力度是非常有限的。一旦有人获得了比特币,由于比特币本身匿名性的特点,其交易就会完全脱离监管,这为洗钱、地下钱庄以及恐怖融资等违法犯罪交易提供了便利。因此,如何平衡隐私保护和政府监管之间的矛盾是数字货币进一步发展必须解决的关键问题。

2. 稳定币的风险

由于数字加密货币价格波动巨大,稳定币作为一种低波动性的数字货币随之诞生。本文以最新推出的稳定币Libra为代表分析其对数字加密货币已有问题的改进和其自身带来的风险。

根据对Facebook发布的Libra白皮书的分析,Libra对数字加密货币风险的改进体现在技术设计和社会运作两方面。在技术设计方面,首先,通过运用Move编程语言在Libra区块链中实现自定义交易逻辑和“智能合约”大大降低了在比特币区块链中的道德风险问题。第二,Libra区块链采用基于LibraBFT共识协议的拜占庭容错机制,很大程度上缩短交易的确认时间,解决比特币最多只能每秒处理7笔交易的问题,实现高交易处理量、低延迟和更高效能的对将要执行的交易达成共识。第三,Libra对数据结构进行了改善,Libra虽然自称为区块链,但它并没有采用交易区块集合的区块链条模式,而采用了一种统一的数据库形式存储。通过定义账户的概念和采用梅克尔树(Merkle Tree)的数据结构方式极大简化了访问区块链的工作量,可以方便地读取任何账户在任何时间点的数据。同时这也有助于监管,当有账户出现异常行为时监管机构可以快速获得其所有历史状态,压缩了非法跨境交易和洗钱的空间。

在社会运作方面,首先,Libra存在一个叫Libra协会的非营利性的会员制组织,注册地位于瑞士日内瓦,在组织管理层面秉持着去中心化的原则,重大决策均由理事会集体做出,同时,各创始人也充当网络中的验证者节点角色。其次,Libra的发行基于一篮子真实法定货币资产储备,每一单位Libra的发行或销毁都对应着储备资产的增加或减少。Libra协会将授权一定数量的金融机构作为经销商直接与资产储备池交易,使得Libra与法定货币之间可以双向兑换,也就是说,Libra的价格是与这一篮子真实法币的加权平均汇率相关的。由此可见,与缺乏信用背书的比特币相比,Libra有法定货币资产作支撑不会出现币值频繁大幅波动的市场乱象。

Libra作为一种建立在区块链基础上、以真实储备资产作担保、由独立协会管理的数字货币,在降低数字加密货币风险的同时,也产生了新的风险。

(1)Libra协会的道德风险

Libra没有界定出现如黑客攻击情况时的责任归属问题,从制度设计本身看,中心节点的拥有者(主要为Libra协会成员)似乎处在只分享利益但并不承担风险的地位。Libra协会中有很多科技和金融巨头公司,Facebook拥有多达27亿的用户,作为一种组织形式,Libra协会能否恪守道德底线、不受利益驱动保证不出现货币超发,存在着极大的风险隐患。同时,Libra协会在整个法币兑换交易中扮演着中央对手方的角色,是整个清算体系中信用风险、流动性风险、商业风险和操作风险的主要来源,如何防控上述风险以及确保不出现洗钱、非法集资等违法犯罪行为,是Libra协会面临的重要考验。

(2)用户隐私保护问题

Facebook通过设立子公司Calibra来参与Libra协会,按Facebook官方解释,Calibra是为确保社交数据与金融数据的“适当分离”而设立的,但“适当分离”并非绝对隔绝。虽然Libra区块链遵循匿名性原则,但Facebook却对其27亿用户信息了如指掌,而且Facebook曾发生过多次数据安全和道德违规问题,这也加剧了人们对Libra在使用中能否有效保护用户隐私安全的怀疑。

(3)各国货币政策调控效果问题

对主权国家来说,独立的货币发行权是其制定货币政策的基础。由私人机构组成的Libra协会作为Libra的发行方,将不可避免地对各国货币政策产生影响。当Libra流通量达到一定规模时,会降低主权货币的流通速度和货币乘数,进而削弱政府货币政策工具的调节力度,最终扭曲货币政策传导机制,降低货币政策的有效性。此外,随着Libra发行量不断增加,Libra协会及金融机构经销商便会增加对储备货币和低风险债券的投资,使得全球资金从非储备货币国流向储备货币国,造成储备货币利率下降,削弱储备货币发行国紧缩货币政策的效果。因此,为了保持对货币政策的掌控,主权国家必然会限制Libra未来的发展空间,这也是所有私人机构数字货币发展面临的共同阻碍。

除了上述问题,交易效率问题依然存在,虽然相较于比特币每秒7笔交易而言,Libra实现每个节点每秒1000笔交易的目标已经有了巨大进步,但相比于网联每秒9.3万笔交易的峰值而言,Libra的交易效率显然无法满足全球支付网络的需要。所以,数字货币要想在全球范围内大规模推行,必须满足高并发的需求,这也是数字货币未来发展必须要解决的技术问题。

四、央行数字货币的风险规避

在数字经济时代,如何充分利用科技的发展并有效化解当前数字货币市场的风险成为很多国家金融科技领域研究的重点。在此背景下,央行数字货币的概念应运而生。央行数字货币是一种由中央银行以数字方式发行的、有法定支付能力的新型货币。从数字货币分类上来讲,央行数字货币也是稳定币的一种。自2014年英国央行的报告中提出全球首个数字法币计划以来,加拿大、新加坡、欧洲央行以及日本陆续开始了央行数字货币的研究工作。中国央行数字货币的研发工作从2014年开始,经过五年的时间,目前DC/EP相关研究工作已趋于成熟。

接下来以中国央行数字货币DC/EP为例,根据目前穆长春[7]、范一飞[12]等的讲话内容,梳理央行数字货币的特点并据此分析央行数字货币如何化解和预防当前数字货币市场存在的各类风险。

首先,DC/EP是M0(现金)的替代。这也就意味着它在技术设计上必须满足高并发性的要求,交易处理速度至少要达到每秒30万笔,可解决当前数字货币的效率问题。同时,由于纸钞和硬币在发行、印制、回笼和贮藏等环节需投入较高的成本,央行数字货币的出现大大节约了社会成本。此外,央行数字货币的出现也减少了现金不便携带、容易被伪造、匿名不可控以及被用于洗钱等违法犯罪活动的风险。

第二,采用“中央银行-商业机构”的双层运营模式。央行先把数字货币兑换给银行或其他运营机构,机构再将其兑换给公众。有国家主权信用做支撑,避免了私人机构发行的数字货币可能引发的道德风险问题,巩固了国家的货币主权。这样既避免了风险过度集中于央行,有助于分散化解风险,同时又可以避免“金融脱媒”,维持金融系统运行的稳定。

第三,坚持中心化的管理,以账户松耦合的方式投放。这权衡了匿名性与监管安全方面的要求,在该管理体系下,交易数据只对央行这一第三方披露,在实现可控匿名的基础上解决了数字货币的监管问题。在具体实施上,可以要求运营机构每天将交易数据异步传输到央行,这样央行通过掌握必要的数据有利于进行审慎管理和反洗钱等监管,同时也可以减少商业机构的系统负担。

第四,在对货币政策的影响方面,为了保证央行数字货币不超发,在双层运营体系下,准备金率为100%,商业机构需要向央行缴纳100%的准备金,央行数字货币仍然是中央银行负债,由中央银行信用作担保,具有无限法偿性。解决了目前数字货币市场可能存在的对国家货币政策的冲击问题。姚前[13]的研究表明,央行数字货币的数字化特性则有助于解决货币政策传导不畅、逆周期调控困难、货币“脱实向虚”、政策预期管理不足等现代货币政策困境。而且,姚前[14]通过运用DSGE模型对法定数字货币的经济效应进行实证分析发现发行央行数字货币对我国银行系统和金融结构的冲击可控,长期看有助于提高经济产出,与稳态时的经济产出相比,可提升经济增速0.01个百分点,总体经济效应正面。

综上所述,央行数字货币可以化解当前数字货币形式带来的风险和问题,并且对整体社会经济效应为正,因此,央行数字货币的推出是非常具有可行性和必要性的,对央行数字货币未来的发展充满信心。

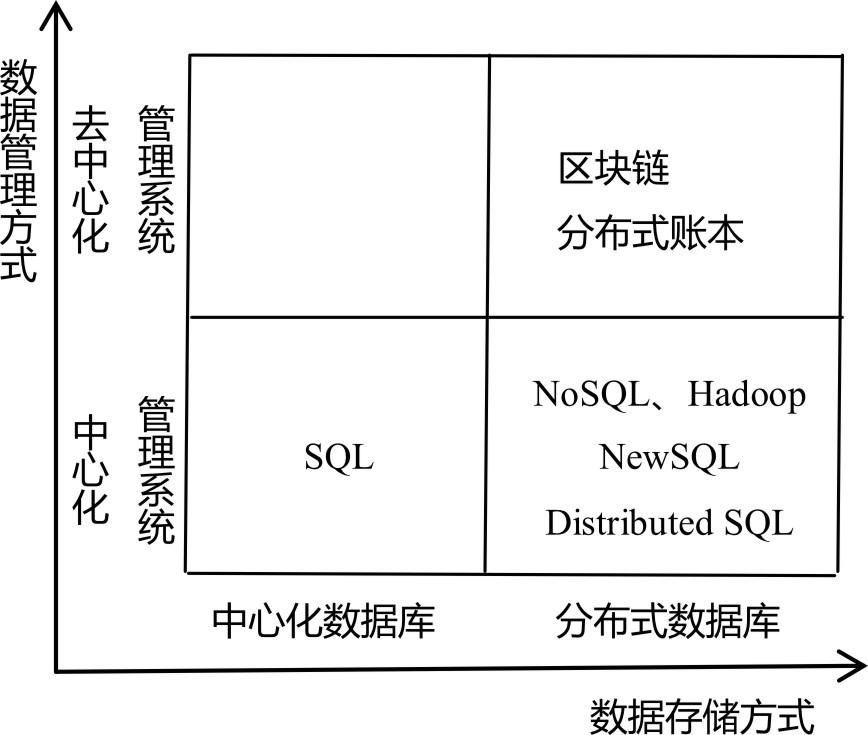

任何新事物的推行和发展,都应做到机制设计、技术手段与法律法规三个层面的协调统一,央行数字货币也不例外。根据前文对当前数字货币存在的问题分析,央行数字货币现在面临的一个技术挑战就是如何保证交易效率,这就涉及数据库技术的选择问题。根据数据存储方式是否是分布式,数据管理方式是否去中心化可以将不同的数据库技术划分成如图2所示的一个二维四象限模型。

图2 数据库技术分类

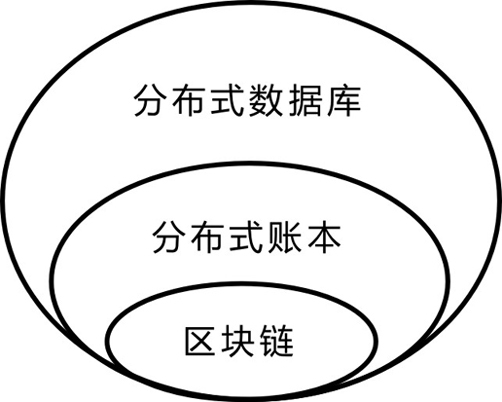

分布式数据库是一个逻辑上统一的数据库,由多个物理上分散分布的数据库存储单元通过计算机网络连接而成,其采用共识机制来确保容错的沟通,通过时间戳和锁定机制提供并发控制。大多数的分布式数据库管理系统在逻辑上采取中心化的管理形式。在数字货币技术设计里,广泛应用的区块链技术和分布式账本技术都属于分布式数据库的种类范畴。分布式账本没有中心管理员或中心数据存储,网络中每个成员复制和存储相同的一份账本副本,每个节点会自动更新。区块链从本质上讲就是一个不断增长的数据列表,它只允许将数据添加到链上,不能修改或删除已经录入的数据。区块链和分布式账本最大的差别体现在区块链使用密码签名和将数据纪录组成区块,并且连成链。倘若用数学集合的概念对上述三种技术之间的关系进行表述的话,那么分布式账本技术是分布式数据库技术的子集,区块链技术是分布式账本技术的子集。

图3 分布式数据库、分布式账本、区块链关系图

基于对DC/EP应满足的需求特点和运作机制的分析,央行数字货币在技术设计方面不应也不会利用纯区块链架构,会选择中心化的分布式处理架构(也就是分布式数据库)和区块链技术相结合的分层混合技术路线。这也是针对区块链技术的“不可能三角问题”采取的折中方案,将交易结构进行分层设计。为了提高处理性能,满足高并发性,底层交易处理层采用中心化处理,也就是分布式数据库,到了最上面结算层,才采用区块链,而且节点不会设置很多。除了数据库技术的选择,安全技术、可信技术也是非常重要的,他们影响着数字货币交易过程中端到端的安全问题。后台云端可考虑采用可信技术,芯片技术可用于前台,传输过程可利用信道安全技术。

与其他科技一样,央行数字货币的出现是数字货币技术不断发展演进和社会选择的自然结果。随着社会需求的不断升级和技术的发展,各国央行在央行数字货币技术路线的设计和选择上应保持长期发展的理念,不应拘泥于任何技术,根据实际需求进行技术的改进和创新。

五、结 论

区块链技术背景下,数字货币得到了较快的发展。从2008年比特币问世至今,数字货币可分为三类:以比特币为代表的第一代数字加密货币、稳定币以及目前正处于研发阶段还未正式发行的央行数字货币。

数字加密货币存在着由区块链技术引发的道德风险、效率问题以及监管问题。稳定币的出现弥补了加密货币价值巨幅波动的缺陷,并且最新即将推出的数字货币Libra通过Move编程语言、拜占庭容错机制和改善的数据结构也降低了由区块链技术给数字货币带来的风险,但又带来发行机构存在道德风险、用户隐私保护以及冲击国家货币政策效果等一系列问题,这些风险因素阻碍了当前数字货币的进一步发展,从侧面催化了央行数字货币的诞生。

央行数字货币可有效解决当前数字货币存在的效率问题、道德风险问题以及监管问题,是数字货币技术发展的必然趋势。各国央行在进行央行数字货币技术路线设计时不会拘泥于任何单一技术,应根据实际发展需要对技术进行融合、改造和创新,在数据库技术方面采用分布式数据库与区块链技术相结合的混合技术路线是一个很好的选择。

参考文献

[1] Nakamoto S.Bitcoin:a peer-to-peer electronic cash system[EB/OL].[2008](2020-01-06).https://bitcoin.org/bitcoin.pdf.

[2] Angel J J,Mccabe D.The Ethics of Payments:Paper,Plastic,or Bitcoin?[J].Journal of Business Ethics,2015,132(3):603-611.

[3] Pasztor J.Bitcoin Investing—An Ethical and Regulatory Quandary[J].Journal of Financial Service Professionals,2018,72(2):30-33.

[4] Ciaian P,Rajcaniova M,Kancs,d’Artis.The digital agenda of virtual currencies:Can BitCoin become a global currency?[J].Information Systems and e-Business Management,2016,14(4):883-919.

[5] Libra Association.An Introduction to Libra[EB/OL].[2019-06-18](2020-02-06).https://libra.org.

[6] Ali R,Barrdear J,Clews R,et al.Innovations in Payment Technologies and the Emergence of Digital Currencies [J].Bank of England Quarterly Bulletin,2014(3):262-275.

[7] 穆长春.人民银行支付司穆长春:中国央行数字货币采取双层运营体系,注重M0替代[EB/OL].[2019-08-10](2019-08-21).http://www.sohu.com/a/335237209_175647.

[8] Rosenfeld M .Analysis of Hashrate-Based Double Spending[J].Eprint Arxiv,2014:1402.

[9] Bonneau J.Why Buy When You Can Rent?[C]// International Conference on Financial Cryptography and Data Security.Springer Berlin Heidelberg,2016:19-26.

[10] Eyal I ,Sirer E G .Majority is not Enough:Bitcoin Mining is Vulnerable[J].International Conference on Financial Cryptography and Data Security,2014,8437:436-454.

[11] WIKI B.Maximum transaction rate [EB/OL].[2014-01-14].https://en.bitcoin.it/wiki/Maximum_transaction_rate.

[12] 范一飞.范一飞副行长:关于央行数字货币的几点考虑.[EB/OL].[2018-01-25].https://www.yicai.com/news/5395409.html.

[13] 姚前.法定数字货币对现行货币体制的优化及其发行设计[J].国际金融研究,2018(4):3-11.

[14] 姚前.法定数字货币的经济效应分析:理论与实证[J].国际金融研究,2019(1):16-27.