第 2 章 基本概念与理论

2.1 中小企业的概念界定

中小企业是一个相对而言的概念。19 世纪末,第二次工业革命完成后,西方发达国家的大工业体系和现代商业体系形成,大企业、大公司开始在经济生活中占据主导地位,与大企业相对应,才出现了中小企业的概念。中小企业的定义因具体情况而异,在不同的国家有不同的标准,国外大部分国家从定性和定量的角度来界定中小企业。美国在 1953 年颁布的《小企业法》中规定:“凡是独立所有和经营,并在某行业领域不占支配地位的企业均属于中小企业。”美国国会在2001 年出台的《美国小企业法》中对中小企业的界定标准为雇员人数不超过 500人。

英国在 1971 年提出的《中小企业报告》中指出,中小企业就是市场份额较小,所有者亲自管理和企业独立经营。英国在 2004 年一月发布的新标准中规定:

营业额低于 560 万英镑、资产总额低于 280 万英镑、雇员人数低于 50 人的为小型企业;营业额低于 2280 万英镑、资产总额低于 1140 万英镑、雇员数低于 250人为中型企业①。欧盟在 1996 年 4 月 3 日制定了一个统一的中小企业标准,2003年 5 月 6 日又出台了新标准。雇员人数在 50 人以下、销售额和总资产额在 10000万欧元以下的为小型企业;雇员人数在 250 人以下、销售额在 5000 万欧元、总资产额在 430 万欧元以下的为中型企业②。日本从从业人员和总资本额两个方面划分各行业的中小企业标准,其中,制造业从业人员 300 人以下或资本额 3 亿日元以下;批发业从业人员 100 人以下或资本额 1 亿日元以下;零售业从业人员50 人一下或资本额 5000 万日元以下;服务业从业人员 100 人以下或资本额 5000万日元以下③。

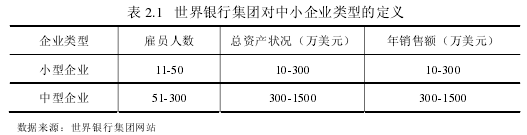

世界银行集团从雇员人数、销售额和资产价值三个方面来定义中小企业。如表 2.1:

在我国,由于私营企业和民营企业规模普遍较小,所以多数私营和民营企业都是中小企业。国内对私营企业的定义是由自然人投资设立或由自然人控股,以雇佣劳动为基础的营利性经济组织。民营企业具体包括了私人独资企业、合伙企业、集体企业、股份合作公司、股份有限公司、有限责任公司及外商投资企业,但中小民营企业以私人独资企业、合伙企业、有限责任公司为主。

工业和信息化部、国家统计局、国家发展和改革委员会、财政部在 2011 年6 月 18 日联合印发了《关于印发中小企业划型标准规定的通知》,从从业人员,营业收入和资产总额三个方面规定了十六个行业中小企业的划型标准,只要低于从业人员,营业收入和资产总额中任何一个都是中小企业,如表 2-2 所示。

本文对中小企业的界定依据的是我国对中小企业的划分标准。

2.2 我国中小企业的特点

在我国,中小企业的数量非常多。2010 年,我国中小法人企业数量超过了1000 万户,占全国企业总数的 99%,是我国市场经济的主体、稳定社会的基础,为我国经济的发展起到了很大的促进作用。了解我国中小企业的特点有利于理解中小企业融资难的问题。我国中小企业具有以下几个特点:

第一,中小企业集中于劳动密集性产业。劳动密集性产业需要的资金少,科技含量也不高,而且我国具有丰富的农村剩余劳动力,再加上资金、技术要素稀缺,因此,劳动密集型产业成为我国中小企业集聚的产业领域。

第二,中小企业经营上具有不确定性,寿命比较短。与大企业相比,中小企业的力量小、底子薄、抗外部冲击能力弱,有着较高的破产率。

第三,中小企业规模小,操作便利,改革成本比较低。因为中小企业这种自身的优势,成为国家很多改革的实验区,身先士卒地担负这种使命,为大企业的改革提供了很多实践经验。

第四,中小企业管理比较落后,财务上具有不稳定性。中小企业获取市场信息不够灵通,反应的速度比较慢,办事效率不高,为管理造成了很大的难度。另外,中小企业的财务制度不健全,管理松散,提供不了很好的融资信用保障。

2.3 研究的理论基础

2.3.1 信贷配给理论

信贷配给理论最早可追溯到 Adam Smith 的《国富论》,他较早地发现了信贷配给现象,对其进行了简要的分析,认为债务人要想得到货币必须向债权人支付一笔费用。现代配给理论的正式提出是在 20 世纪 50 年代,Roosa 等认为信贷配给理论与信贷市场资金供求双方面临的利率管制、准入限制等制度限制、市场竞争的不完全及银行的资产结构偏好有关。20 世纪 70 年代中期,信贷配给理论逐渐成熟。

信贷配给是指贷款人基于风险与利润的考查不是完全依靠利率机制而往往附加各种贷款条件,通过配给的方式来实现信贷交易的达成。从宏观上来讲,信贷配给就是在市场利率一定的条件下,信贷市场上的贷款需求大于供给;从微观上讲,包括两个方面:(1)在所有的贷款申请人当中,一部分人的申请得到接受,另一部分人即使愿意支付更高的利率也得不到贷款;(2)借款人的贷款申请只能得到部分的满足。新古典经济学理论认为,信贷市场上的供求关系是由利率来调节的,利率的灵活变动使信贷市场上的供求趋于平衡,而信贷配给是受外部的冲击而形成的一种暂时的非均衡现象。新凯恩斯主义信贷配给理论认为信贷配给市场是利率机制和配给机制共同作用的结果,是动态信贷配给。Fried 和 Howitt(1980)指出,银企在不完全信息条件下签订隐性合同,不仅降低风险,而且可从涉及不确定的未来交易量、交易价格的“隐性合约”关系中获得利益好处。

Gale 和 Hellwing(1985)认为最优贷款合约是附带破产条件的标准债务合约,对客户贷款数量实行信贷配给。Jaffee 和 Russlle(1976)、Keeton(1979)、Stiglitz和 Weiss(1981)、Wette(1983)、Bester(1985)等人将不完全信息和合约理论运用到信贷市场中,提出信贷配给的主要原因是金融市场信息不对称和代理成本的存在。

信贷配给理论说明了利率不是影响信贷市场的唯一因素,金融机构向企业发放贷款,不仅关注利率的高低,而且还要考虑企业信用和代理成本等其他非市场条件。所以,中小企业在非市场条件方面做好获得信贷配给的可能性就大,就可以缓解其融资困境。

2.3.2 中小企业融资周期理论

Weston 和 Brigham 在 20 世纪 70 年代提出了企业生命周期假说,将企业生命周期与融资相结合,形成了企业金融成长周期理论。该理论认为企业的发展历程都存在一个金融成长周期,在不同的阶段需要不同的融资安排。中小企业具有金融周期,其融资需求和选择权会随着企业的规模、经验和信息透明度的变化而变化。中小企业在成长初期,由于信息的不透明往往会依靠内源投资和贸易信贷。

随着企业的成长,融资的选择逐渐转向债务融资和依靠风险资本。如果企业生存下来并足够强大,就可以获得更大的融资市场。该理论并不适合所有的中小企业,因为企业的规模、年龄和信息等并不是完全相关的。Diamond(1991),Rajan(1992),Holmostrom 和 Tirole(1997)认为,企业在融资选择上有三个演进阶段。在第一个阶段,中小企业在市场上没有信誉,企业依靠所有者的信誉作为企业融资的资本;在第二个阶段,商业银行有更大的作用,利用其信息优势提供信贷给一定质量的中小企业;在第三个阶段,企业进入成熟期,外援融资的比例开始下降。Berger 和 Udell(1998)认为,中小企业要得到金融机构的贷款,企业的生产水平和利润水平要达到一定的水平,资产负债表上要有能够作为抵押品的资产。该理论对解决中小企业融资难问题有一定的启发意义,即中小企业应该根据自己的发展阶段来选择相应的融资方式。

2.3.3 中小企业关系贷款说

在信息不透明的背景下,中小企业如何保持与银行等金融机构长久稳定的关系,在当下以及未来获得可靠的贷款对中小企业的发展来说至关重要。

Greenbaum 和 Thakor(1993)认为,中小企业如果不能从银行等金融机构得到正式的贷款承诺,或者无法获得无条件承诺的贷款合同,企业就会寻求变通的办法。

一个方法就是诉诸市场机制,通过购买长期的含有佣金的隐性合同,企业与银行等金融机构可以建立更紧密的关系。学者们就关系信贷给中小企业带来多方面的益处是达成共识的,但对是否会降低信贷成本方面存在着分歧。Diamond(1989)也没有肯定关系信贷可以降低信贷成本。不过,很多学者认为,如果中小企业与银行等金融机构的关系非常好,中小企业是可以获得较低的贷款利率,也可以减少贷款的抵押物数量。

另外有一些学者认为,中小企业有可能在未来从其信贷银行获得更好的信贷条件。Sharpe(1990)和 Rajan(1992)认为,企业如果在后期寻找新的银行,就要付出转换成本。Blackwell 和 Santomero(1982)认为,由于企业在转换银行时要付出成本,从而给了银行从企业榨取额外租金的机会。

关系信贷说的积极意义在于提出了改变中小企业融资困境的一种方法。中小企业应重视与金融机构等贷款人建立长期的、良好的合作关系,树立自己的诚信形象,从而在同等条件下,可提高融资的获取能力。