一、文献综述

近年来,我国年税收收入都以超过 20%的平均速度增长,既高于我国 GDP9.8%左右的平均增长速度,也高于城乡居民收入 7%左右的平均增速,再加上个人所得税的调整,房地产税试点的启动,以及被广泛渲染“馒头税”“月饼税”等事件,进一步唤醒了纳税人的权利意识,“税感”一词不断见诸于媒体,更有媒体称:中国已经进入了税感时代。税感是税负感的简称,通常是指纳税人对税收负担的压力,税收负担轻还是重,它直观地反映了纳税人对税收负担的感受。如何衡量和评价税负感已经成为一个值得研究的课题。

国内外关于税负感研究成果主要体现在两个方面,一是如何衡量税负感,二是哪些因素影响税负感。《福布斯》杂志使用了“税负痛苦指数”的概念,并给出“税负痛苦指数”计算方法,即确定六个税种,包括公司和个人所得税、雇主和雇员交纳的社会保障税、销售税、财产税,并将其法定最高税率相加后进行比较,数值高低与“税收痛苦指数”成正比。按《福布斯》杂志的算法,中国的税收负担指数在全球排名:2002 年位居第三,2004 年第四,2005 年和 2009 年的“跃升”全球第二,2011 再次排名第二。《福布斯》杂志的每一次排名的公布,都引起国内不小的争论。国内一些学者对这种计算方法提出了异议,认为“税收痛苦指数”应该是纳税人本身对当前税制以及个人所承担的税负程度一种主观上的判断,这种单纯计算税率的方法并不适合用来衡量一个国家的税负水平(张琳、韩旭,2012)。

张强(2008)提出用税负幸福指标来衡量税负感的高低,尽管纳税较高但也能获得较高的福利,从而增强幸福感。税负幸福指标可以用一个国家当年对于公共福利事业的支出与当年的税收总额的比值来计算。在此基础上,进一步分析了主要发达国家的税负幸福指标,认为德国税负率很低,公共福利支出却很高,甚至超过了当年税收总额两倍以上,其税负幸福指数最高。美国也属此类国家,税负率最低,同时税负幸福指数也非常高。而法国、荷兰、波兰等高福利国家,虽然税负率较高,但其公共福利支出很高,其税负幸福指数也较高。类似的观点(庞凤喜和潘孝珍,2013)认为可以用“税负痛感指数”来替代“税负痛苦指数”,税负痛感指数是公民对自身承担的税收负担水平与获得的具有合意性的公共产品供给水平之间状况的一种主观判断,以及由此主观感受到的痛苦程度,其一般计算公式为:税负痛感指数=公民的税收负担水平/具有合意的公共产品供给水平。

哪些因素影响着税负感?邝艳华(2013)根据回归分析得出的结论认为,预算满意度越低、税款感知程度越高、收入越高的市民,其税负感越重。说明预算满意程度较低的市民,对于政府使用纳税人的钱提供公共服务的感受更为深刻和负面,越倾向于感受到更重的税负:税款感知程度越高,与政府税收管理接触越多,掌握的税收服务、公共服务等信息越多,形成越深刻的知觉,清晰地知晓自己的税负,越容易产生对税负的负面感受:收入越高,缴纳的税款越多,也容易产生较重的税负感。在三个显着的影响因素中,税款感知对税负感的影响最为深刻,说明政府如果要使公民的税负感到公平,把公民对税款的关注转移到所享受的公共服务上来。国外一些学者也对税负感的测量进行了研究,Stefan Liebig 和 SteffenMau(2005)通过计量回归模型,发现美国高、低收入阶层税感不重,而中等收入阶层税感重;而性别与税感的关系不显着。

单纯采用边际税率高低作为税痛指数来衡量纳税人的税负感显然与现实不符,丹麦、芬兰、挪威和瑞典等国都是高税收国家,但抱怨税负压力大的人并不多;而采用公共福利支出水平与税负水平之比作为衡量税负感指数,比单纯依靠税率更科学和符合现实,但用客观的经济统计数据来评价纳税人的主观心理感受,显然是有失偏颇的。税负感既然是纳税人对税收压力的主观心理感受,就应采用主观心理的衡量方法可能更为准确。笔者拟利用美国社会心理学家李克特的七级量表,通过对 1 200 名北京市居民的问卷调查,统计北京市居民对税负压力的主观心理感受,分析哪些因素影响着北京市居民的税负感轻重。

二、理论假设与问卷设计

(一)理论假设

我国是财政透明度较低的国家,绝大部分居民对国家财政收入支出情况了解有限;同时,我国也是以间接税为主的国家,全部税收收入的 70%以上是间接税,来自所得税和其他税种的收入合计占比不足 30%,其中个人所得税占全部税收收入的比重不过 6%左右,间接税作为价格的构成因素之一,通常可以直接嵌入商品售价之中,作为居民个人若收入达不到个人所得税的起征点 3 500 元,就可能感受不到税收的压力,将财政支出满意度设为影响变量意义不大。因此,我们认为居民税负感的轻重可能会受到年龄、性别、收入、文化程度、对税收的了解程度以及是否参加社保等因素的影响。

1. 年龄。尽管年龄与是否纳税无关,但不同年龄段的居民税负感会有不同,因为不同年龄居民除收入可能有差别外,家庭赡养人口、购房按揭、医疗费支出、子女教育支出等都会存在差别,这些差别都会影响到他们的税负感。

2. 性别。由于男性和女性的收入总体存在差异,且各自社会角色也有所不同,中国男主外、女主内文化传统,男性与女性消费习惯不同,以及他们在家庭的决策地位不同,看待事物角度和敏感程度也有所不同,这些差异可能对他们税负感会产生一定的影响。

3. 收入。在一个以间接税为主要税种的国家,个人所得税是大多数居民最熟悉和能够直接感受到的少数税种,个人收入的高低影响到个人所得税的缴纳。我国个人所得税采用七级超额累进税率,收入越高,适应的税率就越高,税交得就越多,税负的压力可能就越大,而且对国家税收政策可能就越关心,税负感可能就越重。这里我们选择了居民月收入作为变量。

4. 文化程度。一般认为文化程度越高的居民,对国家税收政策关注程就越高,不仅会关注税率的高低,而且还会关注税收收入的支出使用情况,尤其更容易对我国税收收入与支出与其他国家的税收收入与支出相比较,做出自己的判断,文化程度应该与税负感成正比。

5. 对税收的了解程度。对税收的了解程度,我们选择了税种的数量作为变量。我国税种繁杂,共有增值税、消费税、营业税、企业所得税、个人所得税、资源税等多达 18 个税种,而且间接税占绝大部分,属于典型的“取之无形,予之有形”税收制度,大多数居民很难弄清楚我国的税收种类,甚至有一些居民除了个人所得税以外,不知道有其他税种,所以对税种了解的越多,税负感可能就越重。

6. 是否参加社保。社保是一系列社会保险的总称。社保一般由五部分组成:社会养老保险、社会医疗保险、社会工伤保险、社会生育保险、社会失业保险。没有参加社保的居民,因其对未来的预期的不确定性,在其收入中通常会预留一定份额,用于医疗、养老等项开支,再加上个人所得税,这部分居民税负感可能更重一些,参加社保的居民税负感可能会轻一些。

7. 就业所属行业。就业所属行业,被调查人群就业的行业收入稳定和收入较高,如公共管理社会组织和金融行业等,税负感可能会轻一些,反之被调查人群就业的行业竞争激烈、风险较高,税负感可能会重一些。

(二)问卷的设计与调查

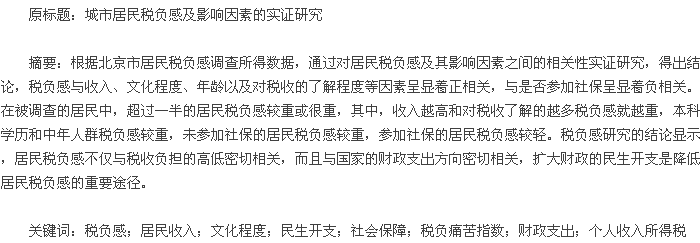

根据理论假设和调查目的,问卷共设计了八个问题,其中第一题采用李克特七级量表,将居民税负感分为:从没交过税、无所谓、轻、较轻、合适、较重、很重七个等级,其余七个问题分别是,被调查人的性别、年龄、文化程度、收入、是否参与社保、就业所属行业、对于税种的了解程度等。调查问卷在北京西单、中日友好医院以及中关村等人流量较大的地区进行实地随机发放与回收,共发放问卷 1 200 份,实际回收有效问卷 926 份,涵盖北京各个年龄段、社会阶层以及收入水平的人群,不排除少量外地居民(见表 1)。

三、研究结果

(一)不同人群税负感分布

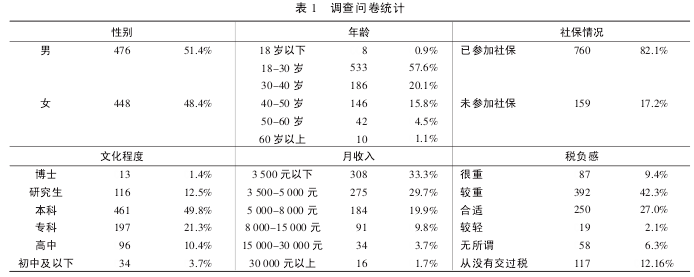

从不同人群税负感分布来看(见表 2),在 926 被调查者中,认为税负担较轻的只有 19 位,占 2.1%;认为税收负担合适的 250 位,占 27%;认为税收负担较重有 392 位,占42.3%;有 87 位认为税收负担很重,占比 9.4%;另有 117 位认为自己从未交过税,占 12.16%;还有 58 位认为无所谓,占3.6%。总体来说,在被调查者中,认为税负合适的不到 1/3,认为税收负担较重和很重二者合计为 51.7%,也就是说超过一半的被调查者认为税负较重。

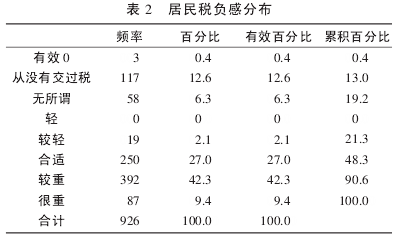

另外,从税负感的统计量来看,也体现了上述趋势。从中值和众数来看,认为税收负担较重;从偏度值来看,偏度为-1.206,分布为左偏态,偏离税负感合适的左侧比右侧更分散,即人们认为税收较重的感觉比较一致,认为税收合适、较轻、轻等层面感觉变化较大;从峰度值来看,峰度值为0.109,分布形状较为陡峭,即人们的税负感较集中于均值水平(见表 3)。

(二)各因素对居民税负感的影响

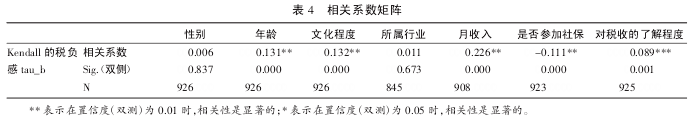

依据前面假设,影响居民税负感的各变量中含有定序测量的因素,所以采取肯德尔秩相关进行测量(见表 4)。从各变量与税负感的相关系数可以看出,居民税负感的轻重与年龄、文化程度、收入、是否参加社保以及对于税收的了解程度均有较为显着的相关性,其中,税负感的轻重与年龄、收入、文化程度、对税收的了解程度呈正相关关系,与是否参加社保呈现负相关关系。税负感轻重与性别、所属行业的相关系数在 95%的置信水平下不显着,税负感与性别无关,也验证了 Stefan Liebig 和 Steffen Mau(2005)的结论。税收负担程度与收入的相关系数最大,达到 0.226,其次是文化程度和年龄,分别为 0.132 和 0.131。

(三)交叉变量分析

为了进一步分析不同因素对居民税负感轻重的影响程度,笔者分别用相关系数显着的变量和税负感的关系进行交叉变量分析。笔者将每项因素中每一类居民群体对于税负感轻重取平均值,来观测不同因素对于居民税负感的影响。

1. 中等收入层税负感较重。收入越高,税收负担程度越高,税负感越重。这与我国个人所得税采用超额累计税制有关,工资薪金所得额越高,适用的税率越高,因此居民收入越高,税收负担越重,税负感越重。月收入在 3 500 以下的居民不缴纳个人所得税,因此对税负感受很轻。月收入在 3 500~15 000 的居民,随着工资增加,纳税额增加,纳税额占工资的比重较高,因此税收负担高,税负感也较重,但是当月收入超过 30 000 以上,税负感反而下降,收入超过 30 000 的居民,缴纳个人所得税对其生活水平影响较小,因此虽然纳税额高,适应税率较高,但税负感却有所减轻,因此月收入3 500~30 000 的中等收入层税负较重。

2. 本科学历税负感较重。文化程度影响对税负感的影响仅次于收入,不同文化程度的居民对我国税收制度了解的程度不同,税收负担的敏感性不同,税负感自然不同。由于文化程度较低的居民对我国税收制度了解少,尤其是对我国的间接税为主的税收制度了解程度有限,所以对自己缴纳了多少税并不清楚。本科学历以下的居民普遍认为税收负担较低,税负感较轻,而本科学历以上的居民对我国税收制度了解较多,较关心纳税额占收入的比重,税负感较重,有意思的是硕士以上学历的居民税负感反而较轻,这也许与高学历的收入和社会责任感有关。

3. 中年人税负感较重。年龄也是影响居民税负感的重要因素。年龄在 18~40 岁的居民,随着年龄的增加,税负感呈现上升趋势,也就是说在 18~40 岁的年龄段,税负感轻重与年龄同方向变动,因为收入一般是随着工龄增加和职务升迁而增加;40~50 岁的中年群体普遍认为税负感较重,这个群体的居民正处人生事业的黄金段,虽然收入较高,但也正处在上有老下有小的阶段,上有父母需要赡养,下有子女上学需要交纳学费,家庭负担较重,因此税负感也较重;50岁以上的居民,主要是离退休群体,按我国的退休年龄规定的女 55 岁、男 60 岁,但在实际执行过程中,许多单位有内退和提前退休的要求,使得居民实际退休年龄普遍降低,而退休金不需要交纳个人所得税,其税负感自然较轻。

4. 参加社保的居民税负感较轻。是否参加社保是唯一与税负感呈显着负相关的因素。参加社保的居民未来的安全感上升,养老、医疗和失业的恐慌感下降,参加社保会使居民的税负感明显的减轻,而没有参加社保的居民需要更多的个人积累来防范未来养老、医疗和失业等风险,对税收的敏感度较高,税负感较重。这说明增加财政收入中的养老、医疗等公共社会福利开支可以最大限度降低居民的税负感,这也验证了北欧国家虽然税收负担很重,但居民税负感并不重,这表明财政收入主要用于民生开支,高税带来的是高福利。

5. 对税收了解越多税负感越重。我国是以间接税为主的税收制度,且税种多繁杂,大多数居民对我国税种了解有限,尤其是对类似增值税、消费税、资源税等间接税知道的不多,“馒头税”之所以被媒体炒热,正是因为在此之前,多数居民只知道有个人所得税,并不知道买馒头还要缴纳 170%增值税。随着对于税收了解程度的增加,被调查居民税负感会逐渐加重,尽管波动较大,但总体呈上升的趋势,即对税收了解的越多,税负感就越重。

四、结论

根据对北京市居民税负感调查的数据进行分析可以得出如下几点结论。

1. 只有 1/3 的被调查北京市居民认为税负感较轻或合适,而 51.7%的人认为税负感较重或很重,也就是说一半以上的居民税负感重。

2. 我们将税负感作为被解释变量,选取性别、年龄、文化程度、工作行业、收入、是否参加社保、对税收的了解程度等 7个变量,作为影响税负感的因素进行相关性分析。研究结果表明,年龄、收入、文化程度、是否参加社保以及对税收的了解程度等五个因素通过了显着性检验。

税负感与收入、文化程度、年龄、对税收的了解程度等因素呈正相关。收入是影响税负感轻重的最主要因素,收入越高,税负感越重,这主要是我国的个人所得税采用超额累进制,收入越高,适应的税率就越高,但当收入超过一定水平时,税负感反而下降。文化程度是影响税感轻重的第二个重要因素,其中本科学历的居民税负感最重,没有受过高等教育的居民对我国的税制了解有限,所以税负感较轻。年龄是影响税负感轻重的第三个因素,中年家庭负担较重,收入一般也较高,税负感也较重,青年人家庭负担较轻,收入水平不高,税负感也较轻,老年人一般靠退休金生活,退休金不需要交纳个人所得税,且消费水平较低,故税负感也较轻。第四个影响因素是居民对税收的了解程度,由于我国实行的是间接税为主体的税制,很多人对我国税收制度了解有限,甚至12.16%的被调查者竟认为自己从未交过税,总体趋势是对税收了解的越多税负感就越重。

是否参加社保作为通过显着性检验的五个因素中,唯一与税负感呈负相关的因素。参加社保的居民税负感较轻,未参加社保的居民税负感较重。参加社保可以获得未来的保障,税负感自然较轻,反之,未参加社保,未来的不确定性增加,对税收会变得敏感起来,税负感自然较重。税负感与是否参加社保负相关说明税负感的轻重与税收支出方向密切相关,过多的政府开支和政府投资挤占的民生开支,民生开支不足必然会加重居民的税负感,加大财政的民生开支是降低税负感的重要途径。

参考文献:

[1]朱青.中国税负高低辨析———评《福布斯》杂志的中国“税收痛苦指数”[J].中国税务,2007,(8).

[2]张强.税负的痛苦与幸福[J].四川行政学院学报,2008,(3).

[3]许建国,刘源.关于宏观税负问题研究的文献述评[J].财贸经济,2009,(1).

[4]喻光明“.税感”:衡量幸福与痛苦的天平[J].新财经,2011,(3).

[5]何佳艳.幸福感与税负痛苦指数[J].投资北京,2011,(4).

[6]安体富.我国宏观税负水平多维视角解析[J].广东商学院学报,2011,(1).

[7]张琳,韩旭“.财政幻觉”对“税收痛苦指数”的修正[J].商场现代化,2012,(6).

[8]邝艳华.税负感及其影响因素研究———基于广州市民电话调查的实证分析[J].广东商学院学报,2013,(3).