第三章三一重工与中联重科运营模式与关键会计处理比较

第一节三一重工与中联重科运营模式差异分析

一、工程机械行业销售方式简介

工程机械行业有着产品单价高的特点,客户一般较难承担一次全额付款的资金压力。为了适应这种特点,信用销售在工程机械行业销售过程中得到了广泛运用。在现实中,国内工程机械行业中有四种常见的销售方式,包括全款销售方式、分期付款销售方式、银行按揭销售方式和融资租赁销售方式,其中后三种为信用销售方式[">],针对四种销售方式分别介绍如下。

第一种是全款销售方式,指的是卖家向买家交付其产品,买家按照约定,在一定时间内一次性支付所有货款的一种交易形式。对工程机械厂商而言,全款销售是一种最理想的销售方式,不但可以全额确认销售收入而且可及时完成了销售款回笼,但在现实销售中以这种方式进行的比例并不高。

第二种是分期付款销售方式,指的是卖家利用自有资金为买家提供分期支付货款服务的一种交易。分期付款销售方式实际上是由制造商直接提供的一种商业信用,由于工程机械行业分期付款销售的首付款一般是50%左右,所以这种方式销售将占用制造商大量的资金。工程机械分期付款具体的操作模式是供货商(制造厂商或代理商)与客户签订产品买卖分期付款合同,客户在一定期限内分期向代理商支付设备价款,在付清货款前,由供货商保留所售设备的所有权,并且对交易物的转让进行严格限制。

第三种是银行按揭销售方式,指的是卖方利用银行的抵押贷款进行产品销售的一种交易方式。具体来说就是,买方以交易产品的产权作为抵押物抵押给银行,由银行先行将所贷交易产品的价款(除首付外)支付给卖方,然后分期向买方收取本息的交易方式[11]。2002年工程机械行业开始引入银行按揭销售方式,之后这种方式得到了快速的推广,目前光大银行、工商银行、民生银行、浦发银行、交通银行都陆续幵展了对工程机械按揭贷款的业务。

工程机械行业的银行按揭销售方式一般是制造商、供货商、银行、客户的四方交易模式。客户支付20%-30%左右的首期款后,由供货商为其担保,如果被担保方不能及时足额地偿还银行贷款本息,由供货商将用户欠银行的未到期本息一次还清[12]。由于银行对这种交易模式有所顾虑,所以在银行按揭销售方式中,银行通常会要求制造商为供货商向银行进行担保,即:如果一旦用户出险,供货商要先为用户清偿银行债务,如果供货商无力偿还,则要求制造商予以偿还,银行将借款人抵押的设备退给设备制造商。

第四种是融资租赁销售方式,指的是承租人选择供应商和租赁物,出租人购买租赁物并交给承租人使用,承租人按约定向出租人交纳租金的一种交易方式。

融资租赁销售是继卖家分期付款、银行按揭之后的又一种信用销售方式。融资租赁交易的实质是租赁物的产权、使用权、占有权、收益权的分置。按照法律规定,融资租赁交易中,租赁物的产权属于出租人所有,而租赁物的使用权、占有权、收益权为承租人所有。

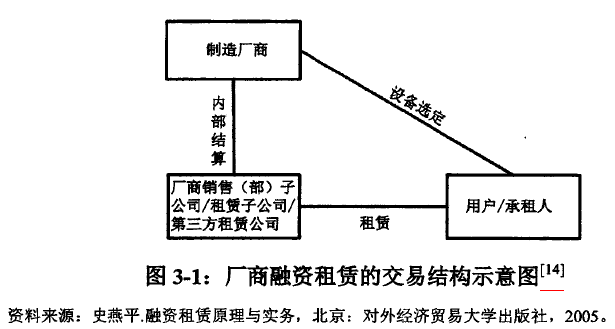

工程机械融资租赁信用销售方式的具体操作模式是工程机械用户与供货商进行工程机械设备买卖条件洽谈,融资租赁公司根据用户的买卖条件与供货商签订买卖合同,融资租赁公司与工程机械用户签订融资租赁合同。工程机械融资租赁的信用销售模式有供货商、融资租赁公司、用户三方组成,为工程机械用户提供融资和设备["],其关系示意图如图3-1所示。

在厂商融资租赁交易结构中,由于制造厂商和作为出租人的厂商销售子公司、厂商租赁子公司或第三方租赁公司之间的关系复杂,这使得厂商融资租赁与一般融资租赁存在明显差异。在厂商融资租赁中,出租人可以是这三种身份中的其中一种形式出现:第一种是作为生产厂商的销售(部)子公司在开展现货销售、分期付款销售的同时,为本企业产品的客户也提供融资租赁销售;第二种是厂商为了以融资祖赁销售的方式推销本企业产品,专门投资设立了租赁子公司以满足客户融资租赁销售的要求;第三种是制造厂商可采取与第三方融资租赁公司结成战略联盟的方式,将本企业要求租赁销售的客户专门委托给第三方租赁公司提供租赁融资。

事实上,制造商与第三方融资租赁公司合作的融资租赁销售方式与银行按揭销售方式非常相似,相当于第三方融资租赁公司替代了银行的位置,只是其交易机制更加灵活。

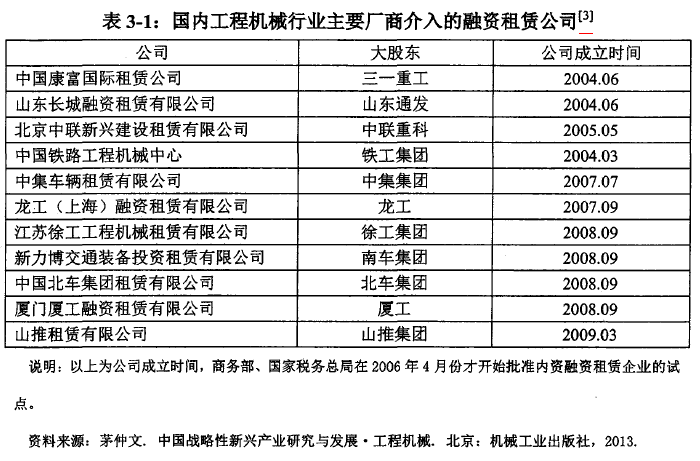

融资租赁销售方式是对卖家最有利的一种信用销售方式,也是工程机械行业发展潜力最大的销售方式。在2006年,国内工程机械厂商才开始引入融资租赁销售方式。由于起步比较晚,目前工程机械行业通过融资租赁方式销售的比例不足15%,与北美、日本和欧盟等发达国家通过融租赁形式销售的工程机械占比已超过65%相比,相差甚远。目前,国内主要的工程机械公司都已纷纷介入工程机械融资租赁行业(如表3-1所示),以提升其竞争力。

二、三一重工与中联重科运营模式的比较

三一重工与中联重科作为工程机械行业的龙头企业,在销售方式上也一直走在行业的前列,而中联重科更是业内销售方式开拓的先行者,2002年,中联重科销售子公司与光大银行合作,拉开了国内工程机械银行按揭销售方式的大幕;2006年,中联重科控股的北京中联新兴建设机械租赁有限公司(现更名为中联重科(北京)融资租赁公司)又率先获取了内资融资租赁企业的资质,成为国内工程机械行业的首家厂商系融资租赁公司。目前三一重工与中联重科这两家企业都釆用全款销售、分期付款、银行按揭、融资租赁四种销售方式,但二者在销售方式的选择侧重点与交易结构上却存在着较大差异。

其一,从交易方式选择侧重点来看,三一重工则更青睐按揭贷款销售方式,而中联重科更偏重于融资租赁销售方式且其所占比例在不断上升。根据三一重工在港交所公布的资料显示,截至2011年3月底,其按揭销售占销售额的比例为46.1%(2010年为49.9%)、融资租赁销售占比为18.8%、分期销售占比为15.3%、全款销售为19.8%。中联重科在2010年其全款销售占比为33%,按揭销售占比为20%,分期销售占比为16%,融资租赁占比为31%。从数据中比较可以看出,按揭销售方式销是三一重工最重要的销售方式,相比而言,融资租赁销售方式与全款销售方式是中联重科主要的销售方式。

此外,中联重科2006年获得融资租赁牌照以后,一直将融资租赁销售方式作为其最重要的销售方式来拓展[15]。由于各种销售方式所占比例的数据并不是上市公司必须披露的信息,笔者无法找到每年的各种交易方式的数据比例。不过,我们可以从中联重科融资租赁公司总经理万钧向金融世界的记者所说的数据来进行推测——“我们(中联重科)的融资租赁业务收入也是一路飙升,从2007年的5亿元,到2008年24亿元,再到2009年的94亿元。今年(2010年)1至11月,我们己实现145亿元。” [16],中联重科的融资租赁业务在逐步扩大,同时在合并财务报表中的长期应收账款增长也印证这一点。

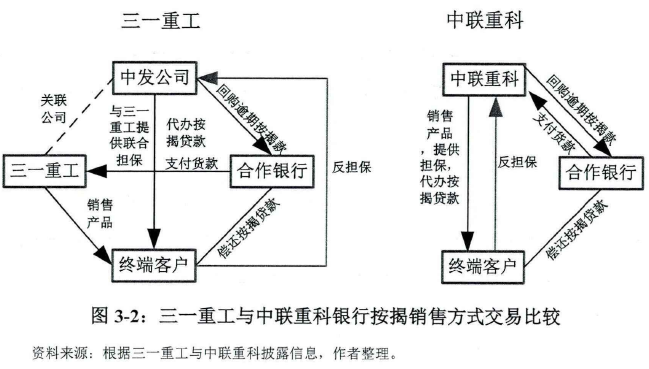

其二,在银行按揭销售模式下,两家公司的交易结构也有所不同。三一重工是全权委托湖南中发资产管理有限公司(以下简称:“湖南中发”)和昆山中发资产管理有限公司(以下简称:“昆山中发”)为其办理客户向银行申请工程机械按揭贷款购买三一重工工程机械设备的手续。相比而言,中联重科则主要是自己给客户办理银行按揭销售。如图3-2所示,两家公司通过银行按揭方式实现销售时,三一重工是四方交易的模式而中联重科则是三方交易的模式。其中,三一重工的主要管理成员可以对湖南中发和昆山中发“行使重大影响力”,三一重工与湖南中发和昆山中发存在关联公司关系。

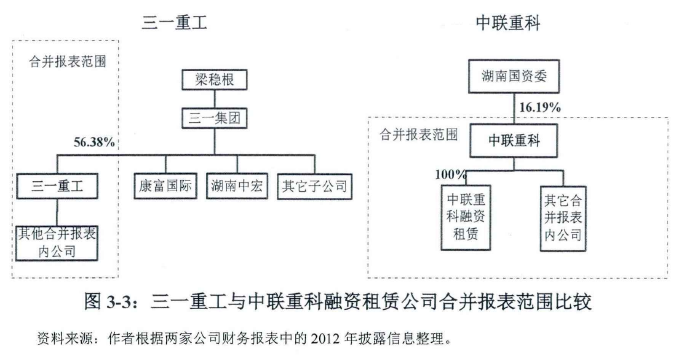

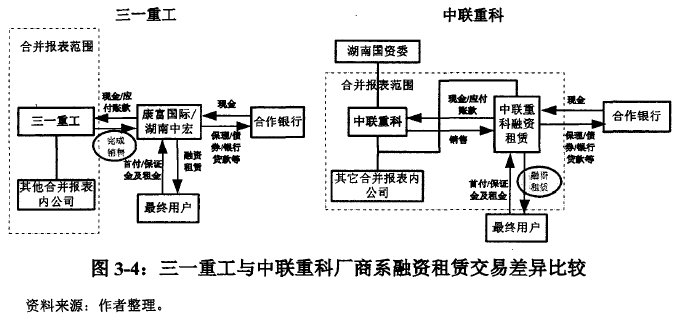

其三,由于制造商在工程机械的客户资源、销售协同性、设备保养维修、二手设备回收处理上有独特的优势[18],三一重工与中联重科都通过控股或关联的融资租赁公司来幵展融资租赁业务,但这两家公司合作的融资租赁公司与上市主体的关系却有所不同。如图3-3所示,三一重工合作的两家融资租赁公司——中国康富国际租赁有限公司(以下简称:“康富国际”)与湖南中宏融资租赁有限公司(以下简称:“湖南中宏”),是其母公司三一集团旗下的同系附属公司。由于这两家公司的控股权不在上市三一重工,所以从三一重工的合并报表来看,这两家公司并不包含在上市公司合并报表范围内。相反,中联重科则主要通过其全资子公司中联重科融资租赁(北京)有限公司(原名为北京中联新兴建设租赁有限公司)等公司进行融资租赁销售,由于是控股子公司,所以中联重科上市公司合并财务报表中包含了融资租赁子公司。

本文将两家公司在销售方式选择侧重点、交易结构设计以及在融资租赁销售时与交易方旳关系等方面的差异,以及下文中分析的财务策略、扩张策略差异统称为运营模式的差异。

第二节三一重工与中联重科不同运营模式下的会计处理与财务报表比较

一、三一重工与中联重科不同运营模式下旳会计处理比较

三一重工与中联重科作为上市公司,无疑都会严格遵守国家会计政策的要求。但是由于两家公司运营模式不同,在会计处理上每家公司也有一定的选择空间,因而在三种信用销售方式下两家公司的会计处理方式存在相同之处,却也存在差异,下面我们来比较分析三种销售方式下会计处理异同点。

(一)分期付款销售方式

在分期付款销售方式的会计处理上,两家公司没有差异。按照行业内常规,分期付款销售方式的回款周期在1年以内,付款期限不超过3年,不具有融资的性质,不需要考虑资金的时间价值。在满足收入确认条件时,确认收入并结转销售成本及存货[〗9]。

(二)银行按揭销售方式

在银行按揭销售方式的会计处理上,两家公司有所不同。根据三一重工的披露,其对按揭销售方式的会计处理方式是“对按揭销售方式销售的商品,本公司在收到客户首付款、办理好银行按揭手续时确认收入。按期末客户尚未到期的按揭贷款余额0.5%计提未到期按褐贷款回购准备金(预计负债),同时借营业外支出。”同时“本公司已将代垫和回购的客户逾期按揭款余额转入应收账款并按相应账龄计提坏账准备。”而中联重科的处理方式则是“本公司对代垫客户逾期按揭款列在应收账款,并按公司坏账政策计提坏账准备。当出现客户无法还款情况,公司代塾和回购的客户逾期按揭款余额转入应收账款并按相应账龄计提坏账准备”。两者的差别在于三一重工确认按揭销售收入的同时通过计提预计负债的形式,确认了部分未来可能因客户违约产生“回购”所带来的损失,而中联重科则在违约发生时才确认损失。

银行按揭销售模式下的会计处理差异与两家公司按揭销售模式交易结构差异有关。当客户违约时,三一重工的设备回购是由湖南中发和昆山中发来完成,三一重工要承担一定的连带赔偿责任,所以确认为预计负债。中联重科则是自己来完成客户违约时的设备回购,不仅完全享有变卖抵债设备的权利,而且享有客户提供的反担保等措施,所以是在回购发生时确认损失。

(三)融资租赁销售方式

如图3-4所示,在融资租赁销售方式下,由于两家公司的控股方式不同,决定了两家公司在会计处理上有较大的差异。具体而言,三一重工对委托的两家融资租赁公司不具有控制权,融资租赁公司不包含在合并财务报表范围之内;相反,中联重科的合并财务报表100%控股融资租赁公司,融资租赁公司在中联重科的合并财务报表内。概括而言,三一重工是制造业为主的合并财务报表,而中联重科随着其子公司融资租赁业务的逐步扩大,则变成了制造业与金融业的合并财务报表。

从财务报表影响程度来看,两家公司合并报表范围差异主要对营业收入、应收款项二个方面产生重大的会计处理差异。

首先,从对营业收入的影响上来看,三一重工将产品销售给融资租赁公司时,无论融资租赁公司是否完成出租,对三一重工而言都满足销售收入确认条件,可以确认销售收入。而中联重科将产品销售给融资租赁公司时,如果融资租赁公司完成出租,则收入确认为两个部分,第一部分是产品销售的营业收入,第二部分是融资租赁业务所产生的融资租赁营业收入;如果融资租赁子公司未完成出租,则收入应在合并报表中予以抵消。

其次,从对应收款项的影响上来看,三一重工的融资租赁销售方式是以融资租赁公司的交易完成作为销售截止点,其完成销售后,如果融资租赁公司未支付货款,在会计报表中表现为应收账款或应收票据等项目,如果融资租赁公司通过筹资后支付给三一重工货款,在财务报表中表现为现金收入。

相比而言,中联重科的融资租赁销售方式是以产品租赁完成作为销售业务的截止点,结合中联重科作为融资租赁出租人的会计政策“将租赁开始日最低租赁收款额与初始直接费用之和作为应收融资租赁款的入账价值,应收融资租赁款扣除未实现融资收益后的余额分别于长期债权和一年内到期的长期债权列示”来看,其完成销售后,这些应收款项在合并报表中则以应收融资租赁款扣除未实现融资收益后的余额分别列示在长期应收款和一年内到期的非流动资产之中。

若中联重科也需要融资租赁公司通过筹资后支付货款,则其釆用不同的财务策略筹资将影响中联重科的财务报表表现。从2008年-2009年来看,中联重科的融资租赁公司主要是釆用保理借款方式筹集资金,造成了中联重科合并报表中长期保理借款与短期保理借款的增加。而从2010年起,中联重科融资租赁公司采用向银行进行无追索保理等方式终止确认长期应收融资租赁款筹集资金,根据财政部相关规定,这种筹资方式的会计处理为——企业应按与银行等金融机构达成的协议,按实际收到的款项,借记“银行存款”等科目,按照协议中约定预计将发生的销售退回和销售折让(包括现金折扣,下同)的金额,借记“其他应收款”

科目,按售出应收债权己提取的坏账准备金额,借记“坏账准备”科目,按照应支付的相关手续费的金额,借记“财务费用”科目,按售出应收债权的账面余额,贷记“应收账款”科目,差额借记“营业外支出——应收债权融资损失”或贷记“营业外收入一一应收债权融资收益”科目[21],即:通过无追索保理等方式,中联重科也可以获取现金销售收入,只是在影响的会计科目与现金流属性等方面有所差异。

二、三一重工与中联重科不同运营模式下财务报表比较

三一重工与中联重科的运营模式差异,不但体现在会计处理上,而且也造成了财务报表与各自所承担的风险上存在明显差异。

首先,从利润表的角度来看,三一重工与中联重科的运营模式差异导致两个方面的主要差异。一方面是导致其费用结构存在差异,即三一重工需要支付高额销售佣金给湖南中宏、康富融资、湖南中发、昆山中发四家公司,所以其销售费用会偏高。另一方面是对毛利率也产生一定的影响,并且不断扩大。正如表3-5所示,由于中联重科融资租赁销售收入、毛利率逐年上升,而且融资租赁的毛利率远高于工程机械行业,导致融资租赁对整个公司毛利率影响在逐步扩大.

其次,从资产负债表的角度来看,制造业与金融业存在很大差异,融资租赁行业的杠杆率要比工程机械行业高很多(按照商务部的监管规定,内资融资租赁公司的资产规模上限为净资产的10倍,一般融资租赁公司的资产负债率在60%-80%左右[22]),如果将融资租赁业务合并在报表内,而且融资租赁规模相对较大,这会使合并后的财务报表资产负债率上升、同时导致资产总额大幅增加。

以2012年为例,中联重科母公司的期末资产负债率为43.75%,而合并后的资产负债率在53.71%。比较中联重科2012年母公司报表与合并报表的差异,主要为合并融资租赁公司所致。在资产方面,中联重科的合并财务报表相比母公司报表,主要表现长期应收账款增加104.68亿元(根据所披露明细长期应收账款=长期融资租赁应收租金-未实现融资收益-融资租赁应收款减值准备-坏账准备,可以推断所有长期应收账款为融资租赁所产生),一年内到期的长期债权增加4.98亿元。从负债上看,中联重科的合并财务报表相比母公司报表,增加了应付债券61.85亿元,长期应付款16.23亿(长期应付款为融资租赁公司收取的保证金)、保理借款10.72亿元,基本上都是中联重科融资租赁公司的除资本金外的融资主要来源。从权益上看,其两家融资租赁公司中联重科融资租赁(中国)有限公司、中联重科融资租赁(北京)有限公司的注册资金分别为2.8亿美元(如果以6.5的汇率计算,注册资本为18.2亿元)、15.02亿元,合计仅为33.22亿元。由于三一重工合作的融资租赁公司不在合并报表内,不会受到制造业与金融业合并财务报表的困扰。

再次,从现金流量表的角度来看,两种模式的现金流量表归属上存在较大的差异。在三一重工运营模式下,融资租赁公司筹资后交付三一重工现金,合并报表中体现为经营性现金流;而中联重科运营模式下,由于融资租赁公司在其合并范围之内,所以基本上属于筹资性现金流,不是经营性现金流。

当然,中联重科也通过一些方法来改变这种状况。如2011年中联重科年报披露:“通过公司采取联合租赁、无追索保理、直租方式终止确认应收融资租赁款139.43亿元。”按照会计处理原则:“对于风险和报酬已实质转移,符合金融资产终止确认条件的票据贴现和应收账款出售,在现金流量表上直接将所收到的款项作为销售商品、提供劳务所收到的现金处理”,即这类票据贴现和应收账款出售也变成了经营性现金流,而如果采用长期或短期保理借款、有追索权的保理业务取得的资金,由于风险和报酬未实质转移,其取得的资金依然是筹资现金流量。

最后,两家公司在销售方式倾向有所不同且交易结构有所差异,造成了两家公司在财务风险上有较大差异。

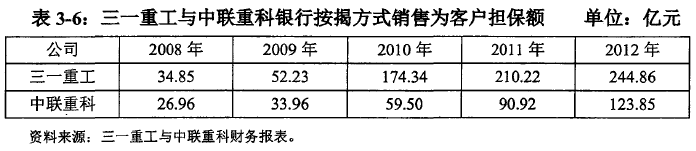

从按揭销售占销售收入的比重来看,三一重工较为依赖于按揭销售。在按揭销售方式下,按照行业销售惯例,如承购人未按期归还贷款,销售厂商负有向金融机构回购剩余按揭贷款的担保义务。比较三一重工与中联重科年报所披露的按揭销售模式下为客户所承担的担保额(表3-6),我们可以发现三一重工在按揭销售模式下为客户所承担的担保额要远高于中联重科。

从在融资租赁方面来看,由于两家公司在交易结构上存在差异,上市公司主体所承担的风险也是不同的。根据三一重工披露的财务报表,三一重工通过所委托的康富国际与湖南中宏开展融资租赁销售时,需要三一重工这个上市主体进行担保。与之相比,可能是由于中联重科直接控股中联重科的融资租赁公司的原因,中联重科交易模式中的融资租赁条款对融资租赁租出资产并不提供担保。因此,运营模式的差异使得三一重工与中联童科在财务报表附注的披露上有明显差异。

以2012年为例,三一重工向康富国际、湖南中宏、第三方融资租赁公司共回购担保义务的余额为人民币122.30亿元,而中联重科为融资租赁子公司与第三方粗赁公司联合提供担保最大风险敞口仅为人民币8.92亿元。

通过两家公司运营模式及其会计处理的比较,可以得出两家公司运营模式差异将对其财务报表表现形式、财务业绩造成一定的影响。

下面的章节将通过财务报表三维分析及财务业绩(盈利能力、资产使用效率、负债管理能力、现金创造能力、成长能力、风险控制能力及创值能力)的比较研宄[23],分析运营模式及其它因素对两家公司财务业绩的影响。