摘 要

逐利性是所有企业的共同特质.当企业自有资产满足不了其发展需要时,就需要通过外部渠道进行融资.融资优序理论认为,相比于银行贷款、发行股票,发行公司债券是企业的最优选择.企业争相发行公司债券,使得债券市场规模不断扩大,逐步形成了丰富多层次的市场化体系.但违约事件也随之而来,尤其是当公司债券"刚性兑付"不复存在之后,违约现象愈加频繁.这给债券市场带来巨大的风险.如何才能把控公司债券的风险,获取较高的收益成为债券市场各参与主体多年来苦苦思索的问题.公司债券的评级结果是用来评价其信用风险的重要指标之一,能够揭示债券质量的好坏.因此,分析哪些因素对公司债券信用等级迁移有重要影响有一定的现实意义.

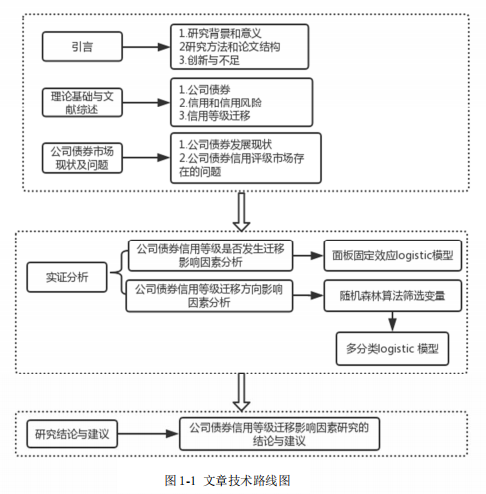

本文主要从理论和实证研究两部分来进行分析.实证研究部分主要通过建立模型,分析得出哪些因素对公司债券信用等级迁移有显着影响.这一部分数据和评级结果均来源于 wind 金融终端.实证分析主要内容包括两个方面:第一,对公司债券信用等级是否发生迁移的影响因素进行分析,使用 2016 年以及之前年份发行的公司债券数据,通过建立面板模型得出影响因素.通过 hausman、LR等检验,最终确定建立 logistic 固定效应模型,并计算得出模型的预测正确率;第二,对其迁移方向(包括调低、维持、调高三种状态)的影响因素进行分析,选取的是 2015-2018 年的公司债券数据.首先通过随机森林算法来得出初选指标的预测变量重要性,再选择各个维度中重要性程度较大的指标,重新建立评价指标体系,纳入多分类 logistic 模型来进行分析.最终建立的模型为随机森林-无序logistic 模型.基于模型分析结果,找到对公司债券信用等级向上迁移和向下迁移有显着影响的指标,并对模型的拟合度进行了检验,计算得出模型预测的准确率.

本文得到的结论是:在影响信用等级迁移的各方面因素中,净资产收益率、票面利率等相较于其他指标而言更为重要.因此,公司债券的发行主体应关注自身盈利能力的发展,并结合自身公司的财务状况,发行适当票面利率的公司债券.市场监管者应落实对评级机构和评级结果的监管,严格核实净资产收益率、每股现金流等指标,防止发债主体通过"粉饰"财务报表而造成信用等级"虚高"乱象的发生.

本文的创新点主要体现在:(1)在构建 logistic 模型时,现有文献大多采用截面数据.本文创新性地使用了面板数据,构建 logistic 固定效应模型来对影响信用等级是否发生迁移的因素进行分析;(2)在研究信用等级迁移方向影响因素的问题上,对信用等级状态做了更为细致的划分,包括调低、维持和调高三种状态.同时,将随机森林算法和传统的多分类 logistic 模型结合起来.

本文的不足主要有:(1)本文只研究在沪深上市的公司债券,所以研究的结果并不能代表我国全部公司债信用等级迁移的情况;(2)本文所建立的模型,对于信用等级发生迁移的债券判别能力较弱,对于信用等级向下迁移和向上迁移公司债券的判别能力不及信用等级维持不变的公司债券.

关键词:公司债券,信用风险,信用等级迁移,面板logistic模型,随机森林-多分类logistic模型

Abstract

Profitability is a common trait of all enterprises. When the company's own assetscannot meet its development needs, it needs to finance through external channels.Financing Order Theory holds that issuing corporate bonds is the best choice forcompanies compared to bank loans and issuing stocks. Companies are scrambling toissue corporate bonds, which has continuously expanded the bond market andgradually formed a rich and multi-level market-oriented system. But default incidentsalso followed, especially when the "rigid redemption" of corporate bonds ceased toexist, and defaults became more frequent. This poses huge risks to the bond market.How to control the risks of corporate bonds and obtain higher returns has become aproblem that participants in the bond market have pondered for many years. Thecorporate bond rating result is one of the important indicators used to evaluate itscredit risk, and can reveal the quality of the bond. Therefore, it is of practicalsignificance to analyze which factors have a significant impact on the migration ofcorporate bond credit ratings.

This article mainly analyzes from the theoretical and empirical research. Theempirical research part mainly establishes a model and analyzes which factors have asignificant effect on the corporate bond credit rating migration. This part of the dataand rating results are derived from the wind financial terminal. The main contents ofthe empirical analysis include two aspects. First, it analyzes the influencing factors ofwhether the credit rating of corporate bonds has migrated. Using the corporate bonddata issued in 2016 and previous years, the influencing factors are established byestablishing a panel model. Through tests such as hausman and LR, a logisticfixed-effect model was finally established and the prediction accuracy of the modelwas calculated. Second, the influencing factors of its migration direction (includingthree states of lowering, maintaining, and increasing) were analyzed. Selected arecorporate bond data for 2015-2018. First, the importance of the predictive variables ofthe primary index is obtained through the random forest algorithm, and then the more important indicators in each dimension are selected. The evaluation index system isre-established, and Multinomial Logistic Regression is included for analysis. The finalmodel is a random forest-disordered logistic model. Based on the results of the modelanalysis, indicators that have a significant effect on the upward and downwardmigration of corporate bond credit ratings are found, and the fit of the model is tested,and the accuracy of the model prediction is calculated.

The conclusions reached in this article are: Among the factors that affect thecredit rating migration, the return on net assets and coupon rate are more importantthan other indicators. Therefore, the issuers of corporate bonds should pay attention tothe development of their own profitability, and issue corporate bonds with appropriatecoupon rates in accordance with the financial status of their own companies. Marketregulators should implement supervision of rating agencies and rating results, andstrictly verify indicators such as return on net assets and cash flow per share toprevent bond issuers from "painting" financial statements and causing "falsely high"credit ratings.

The innovations of this article are mainly reflected in: (1) When constructing alogistic model, most of the existing literature uses cross-sectional data. This articleinnovatively uses panel data to construct a logistic fixed-effects model to analyze thefactors that affect the credit rating migration; (2) In the study of the factors affectingthe direction of credit rating migration, the credit rating status has been divided morecarefully, including the three states of lowering, maintaining and increasing. At thesame time, the random forest algorithm is combined with the traditional MultinomialLogistic Regression.

The shortcomings of this paper are as follows: (1)This paper only studiescorporate bonds listed on the Shanghai and Shenzhen Stock Exchanges, so the resultsof the study do not represent the migration of the credit ratings of all corporate bondsin China; (2)The ability to discriminate the downward migration and upwardmigration of corporate bonds is not as good as that of corporate bonds with unchangedcredit ratings.

Key words: Corporate bonds; Credit risk; Credit rating migration; Panel logisticmodel; Random forest-Multinomial Logistic Regression

目 录

摘 要 .............................................................. I

ABSTRACT .......................................................... III

目 录 ............................................................. VI

1 引 言 ............................................................ 1

1.1 研究背景及意义 ............................................... 1

1.2 研究方法与论文结构 ........................................... 3

1.2.1 研究方法 ................................................. 3

1.2.2 论文结构 ................................................. 3

1.3 创新与不足 ................................................... 5

2 理论基础与文献综述 ............................................... 7

2.1 公司债券信用评级相关概念 ..................................... 7

2.1.1 公司债券 ................................................. 7

2.1.2 信用和信用风险 ........................................... 7

2.1.3 信用等级迁移 ............................................. 9

2.2 文献综述 .................................................... 10

2.2.1 关于影响公司债券信用等级迁移指标的选取 .................. 10

2.2.2 关于公司债券信用等级迁移影响因素的分析方法 .............. 11

2.3 本章小结 ..................................................... 13

3 我国公司债券信用等级迁移现状及问题 ............................. 14

3.1 公司债券信用等级迁移现状 .................................... 14

3.1.1 公司债券市场发展现状 .................................... 14

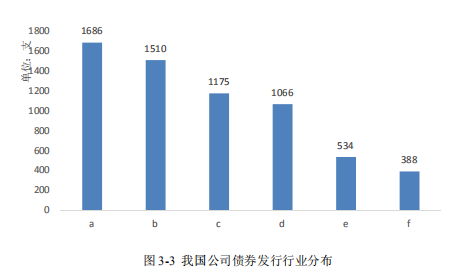

3.1.2 公司债券发行行业及其规模 ................................ 17

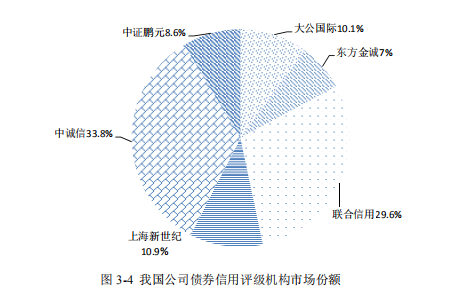

3.1.3 公司债券信用评级市场现状 ................................ 18

3.1.4 公司债券信用等级迁移现状 ................................ 18

3.2 公司债券信用评级市场存在的问题 .............................. 21

3.2.1 评级结果可信性不足 ....................................... 21

3.2.2 公司债券违约事件频发 .................................... 22

3.3 本章小结 .................................................... 23

4 我国公司债券信用等级是否发生迁移的影响因素分析 ................. 24

4.1 研究设计 .................................................... 24

4.1.1 指标选取与说明 .......................................... 24

4.1.2 模型与估计方法 .......................................... 26

4.2 对影响公司债券信用等级是否发生迁移因素的实证分析 ............ 27

4.2.1 数据来源及处理 .......................................... 27

4.2.2 模型选取样本的初步描述性分析 ............................ 28

4.2.3 基于面板 logistic 模型的实证分析 ......................... 28

4.3 对面板固定效应 LOGISTIC 模型的解释 ............................. 31

4.4 预测结果的检验 .............................................. 32

4.5 本章小结 .................................................... 33

5 我国公司债券信用等级迁移方向影响因素分析 ........................ 33

5.1 研究设计 .................................................... 33

5.1.1 指标选取与说明 .......................................... 33

5.1.2 模型与估计方法 .......................................... 34

5.2 基于随机森林-多分类 LOGISTIC 模型的实证分析 .................... 37

5.2.1 数据来源与处理 .......................................... 37

5.2.2 随机森林模型的建立 ...................................... 37

5.2.3 描述性分析 .............................................. 39

5.2.4 基于无序多分类 logistic 模型的实证分析 ................... 41

5.3 对无序多分类 LOGISTIC 模型的解释 ............................... 43

5.4 预测结果的检验 .............................................. 46

5.5 本章小结 .................................................... 47

6 研究结论与建议 .................................................. 47

6.1 研究结论 .................................................... 47

6.2 对策建议 .................................................... 49

参考文献 ........................................................... 52

附 录 ........................................................... 55

攻读学位期间科研成果 ............................................... 56

致 谢 ........................................................... 57

1 引 言

1.1 研究背景及意义

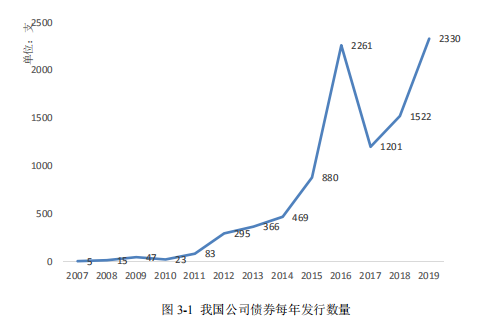

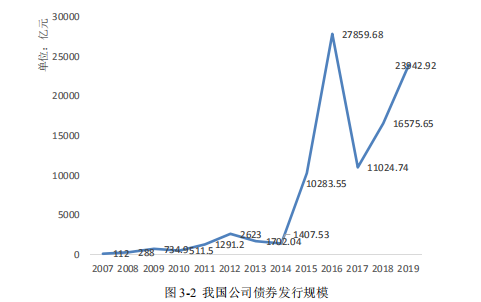

改革开放以来,我国金融市场也迎来了春天,在迅猛发展的同时对经济的发展做出的贡献也越来越大.公司债券作为金融市场的重要组成之一,在金融市场上占据十分重要的位置,为推动经济发展有着难以取代的作用.越来越多的公司将公司债券作为直接融资的重要渠道.近年来,我国公司债券市场形势一片大好,发行数量和发行规模逐年上升,其广度和深度都不断延伸.尤其是 2015 年以来,我国公司债券发行数量出现跳跃式增长的局面.据中国人民银行公布的《2018年金融市场运行情况》显示,2018 年我国公司信用类债券发行规模同比增长32.7%,高达 7.3 万亿元.越来越多的企业通过发行公司债券来进行融资.

然而与公司债券欣欣向荣同时而来的,是债券违约乱象的频生.债券违约现象在 2014 年以前虽然也有出现,但是由政府和金融机构兜底,在协调之后也会按期兑付.然而之后这种"刚性兑付"的神话被打破,各种违约事件层出不穷.各种被曝光的各行业公司债券违约现象见诸于报端,如永泰能源、丹东港集团债券到期未足额还本付息导致的实质性违约事件,给我国债券市场带来了巨大的负面影响.2018 年是公司债券违约事件高发的一年.据惠誉(Fitch)的统计结果显示,2018 年我国公司债券违约的数量为 117 只,本金总额高达 1105 亿人民币,违约债券发行人和本金金额数量均创历史新高.与此同时,我国出现公司债券的企业涉及行业覆盖面更广,已从以往的制造业、食品业、化工业等集中违约发生行业扩展到金融服务业、房地产业、通信设备等行业.债券违约会对整个金融市场产生大的安全隐患并影响整个经济市场的稳定.主要表现在:一方面,频繁发生的公司债券违约的现象,导致恐慌的情绪蔓延至整个金融市场.此时金融机构的流动性风险就会上升,风险溢出效应就会出现,即违约风险由原来的违约企业扩散到各个金融机构,进而导致危害金融安全的事件发生;另一方面,目前的债券市场上与债券相关联的金融产品、衍生品也比较多,当某些债券发生违约时,与其相关联的其他金融产品的违约风险也随之提升;更为重要的是,公司债券是金融市场的重要组成部分,它的回购额较大,这将对金融市场的流动性产生巨大影响.债券违约事件的高发和违约危害的严重性,让我们不得不重视公司债券的信用风险.在此基础上,作为揭示公司债券信用风险的信用评级结果就成为债券市场各参与主体高度关注的指标.

对于公司债券而言,信用评级结果可以综合体现其信用违约风险的高低,是揭露公司债券信用风险的重要工具.即使是已经发行的公司债券,为了及时地反映信用风险,评级机构仍会根据其债券自身指标以及发行企业各方面的指标状况,按要求定期对风险状况进行评估,并重新划分其信用等级,最终体现为信用等级的迁移.研究影响信用等级发生迁移的因素,对于各个参与主体都有十分重要的意义.

对于投资者而言,现有的公司债券信用等级数据、信用等级迁移状况是许多投资者在选择投资公司债券时的重要参考指标.信用等级的变化会给债券投资者带来收益风险.因此在研究公司债券的信用风险时,分析哪些因素对信用等级迁移有影响就十分有必要,这将使投资者对于公司债券可能存在的风险进行更加科学的判断,可以对投资的结构和规模及时进行调整,进而将投资损失降至最低.

公司债券信用等级的迁移状况(以下简称为信用等级迁移)以及评级质量的好坏,关系到发债主体的发展前景和金融市场的稳定运行.我国的债券市场已经形成了多层次的市场化体系.对于发行主体而言,债券融资的重要作用也越来越凸显.对信用等级迁移的影响因素进行研究,可以使其准确把握发所处行业的发展状况以及自身的经营情况,从而可以降低由债券评级结果带来的经济和声誉损失.对于债券市场监管者来说,了解信用等级迁移的影响机制,可以有效把握公司债券市场的运行状况,进而能够评估评级结果的质量.政府部门综合债券的信用等级、评级结果的变动以及评级质量等多方面信息,从而可以制定针对性的监管措施,保障债券市场的稳定运行以及我国经济的可持续化发展.然而由于我国债券市场起步较晚,相较于西方发达国家来说还不是很成熟,目前对信用等级迁移状况进行研究的学者较少,国外学者对于其本国债券市场的研究结论是否适用于我国债券市场,仍需要进行检验.从这一方面来讲,本文对影响公司债券信用等级迁移的因素进行分析有一定的现实意义.

1.2 研究方法与论文结构

1.2.1 研究方法

本文先对国内外已有文献进行阅读与梳理,然后采用文献对比研究和实证分析相结合的方法进行分析.先从定性的角度,从理论的层面来分析影响信用等级迁移的因素,接着再从定量的角度,结合相关指标从实证的层面来对相关影响因素进行分析.

(1) 文献对比分析法.在对现有文献进行梳理的基础之上,综合得出影响公司债券信用等级迁移的主要指标,从公司债券的债券特征、发行债券主体信用等级、偿债能力、成长能力、营运能力、每股指标、盈利能力等方面进行理论分析.为实证分析部分打下基础.

(2) 面板 logistic 回归模型.以公司债券为研究对象,研究哪些因素影响其信用等级的迁移.本部分改变已有文献普遍采用截面数据的局限性,使用面板数据,充分利用截面和时间两个维度的信息.通过相关检验后,建立面板 logistic 固定效应模型来进行分析并得出影响因素.

(3) 随机森林-多分类 logistic 模型.以公司债券为研究对象,研究哪些因素影响其信用等级迁移的方向.将随机森林算法与传统的 logistic 模型相结合进行实证分析.随机森林算法能分析得出各初选指标的预测变量重要性数值,以此可以提高分类准确率.而多分类 logistic 模型的因变量是调低、维持、调高三种状态,能更加全面反映信用等级的迁移情况.

1.2.2 论文结构

本文主要从以下六个章节,将我国公司债券作为研究对象,分析哪些因素影响其信用等级迁移状况.

第一章为引言部分,主要介绍了影响信用等级迁移相关因素的研究背景和意义、本文的主要研究内容(包括结构和方法),以及可能的创新点和不足.本章节的主要目的是介绍信用等级迁移影响因素研究的重要性和迫切性,明确本文研究的主要内容,表明写作的主要方向.

第二章为相关理论基础论述与文献综述部分.理论基础部分主要介绍了公司债券的定义和特点.然后讲述了信用和信用风险的定义以及信用等级迁移及其度量,这对接下来评级指标的确定有着重要意义.文献综述部分主要是对国内外学者的已有研究进行综述,主要包括指标的选取、分析方法的选择以及述评等.

第三章为描述性分析部分,主要介绍了我国公司债券发行规模、行业特征、评级机构的构成以及信用等级迁移的现状,旨在对于我国债券市场、公司债券发展现状、信用评级的迁移情况有一个全面的了解.

第四章是对影响信用等级迁移状况的因素进行实证分析.这一章节首先是建立评级指标体系.评价指标主要包括发债主体的财务状况,信用等级变更状况等.之后建立面板 logistic 模型,分析得出影响信用等级迁移的因素,最后计算得出模型的预测正确率.

第五章是继第四章之后,对影响信用等级迁移方向的因素做进一步深入的研究.将公司债券信用等级状态分为调低、维持、调高三种状态.构建了能反映公司债券自身特征、发债主体财务状况的指标体系.首先使用随机森林算法,计算出各变量的预测变量重要性数值,然后在反映公司债券自身特征和发债主体财务特征各方面的指标中分别选取重要性数值较大的指标,构成新的指标评价体系纳入接下来的模型中.最后将这些指标纳入多分类 logistic 模型,分析得出对信用等级迁移有重要影响的指标,并且计算得出模型的预测正确率.

第六章主要针对第三章定性分析部分以及第四、五章实证分析得出的结论,提出针对性的对策和建议,为投资者、公司债券发行者以及债券市场监管者提供理论依据.

…………由于本文篇幅较长,部分内容省略,详细全文见文末附件

6 研究结论与建议

6.1 研究结论

本文从公司债券自身特征、发债主体的信用等级迁移情况、每股指标、盈利能力、偿债能力、资本结构、营运能力、发展能力等方面选取指标,分析得出其中影响信用等级迁移的因素.首先在第四章节,对公司债信用等级是否发生迁移的因素进行分析,选取的样本为 2016 年以及以前年份上市的公司债券,剔除三年时间里信用等级未发生一次迁移的公司债券.然后建立面板 logistic 模型分析得出具体的影响因素.同时,本文第五章节对信用等级迁移方向的影响因素进行分析,选取 2015-2018 这四年的公司债券,将其信用等级状态细分为调低、维持、调高三种状态进行深入研究.通过随机森林算法筛选出对信用等级迁移有较大影响的指标,再构建多分类 logistic 模型分析得出最终的结论.实证研究所得的结论如下:

对公司债信用等级是否迁移的影响因素实证分析部分:

(1)面板 logistic 模型的回归结果显示,发债主体信用等级迁移状况、每股现金流、总资产报酬率、资产负债率、利息保障倍数、总资产周转率在固定效应模型中十分显着,说明这几个指标显着影响信用等级迁移状况.因此,在预测未来公司债券信用等级是否迁移时,也可以首先从检测这 6 个指标入手.

(2)面板 logistic 模型对信用等级是否发生迁移有一定的预测能力.当分割点为 0.5 时,模型判断等级未发生迁移公司债券的能力要高于等级发生迁移的公司债券.模型整体的预测准确率为 84.7%,表明能够更好地区分信用等级未发生迁移和发生迁移的公司债券.

对影响公司债信用等级迁移方向的因素进行实证分析部分:

(1)基于随机森林算法分析得出的预测变量重要性程度,对初选指标进行筛选,将新的指标体系纳入之后的多分类 logistic 模型.

(2)多分类 logistic 模型的输出结果显示,票面利率和净资产收益率对于信用等级向下迁移有显着影响.其中,公司债券的票面利率越高,其等级向下迁移的可能性就越大.而净资产收益率越高的发债主体所发行的公司债券,向下迁移的可能性就小.票面利率、每股现金流、净资产收益率、营业收入增长率对公司债券向上迁移有显着影响.其中,每股现金流、资产负债率、营业收入增长率对向上迁移有正向影响关系,而票面利率对其有负向的影响关系.

(3)在研究公司信用等级迁移方向上,随机森林-多分类 logistic 模型有一定的判别能力.模型整体的预测准确率为 73.4%,准确率较原始分类有所提高.对信用等级向上迁移的公司债券的预测正确率要高于信用等级向下迁移的公司债券.

当前我国进入新常态,经济增速明显下滑.然而由以上分析可以看出,我国公司债券信用等级向上迁移的数量远高于向下迁移的数量,这与当前的经济大背景是不一致的.同时也可以看到,虽然本文建立的模型对于信用等级调高的公司债券判断能力较强,但对于信用等级调低的公司债券判别能力则较弱.任何预测模型都不是完美的,在操作过程中要结合实际情况及时调整预测变量,这样才能更加准确地判断得出哪些因素对债券信用等级迁移有显着影响.

6.2 对策建议

基于本文的研究结论,本文从债券发行人、投资者和债券市场的监管者这三个角度,提出相关建议,以期提高我国公司债券市场乃至金融市场的效率和稳定性,达到长期健康发展的目标.

(1)对于债券发行人而言,研究本公司所发行债券的信用迁移路径,进而做出保持、调整或者完善管理模式和经营策略的决策是十分重要的.在此基础上,使评级结果上调,达到降低融资成本的目的,进而可以扩大企业规模.而对于影响信用等级迁移的因素进行把控,则可以对公司债券的未来评级结果有较为客观的判断,从而调整经营策略.根据本文的研究结果,发债主体可以关注自身和竞争者发行债券的票面利率、每股现金流、净资产收益率等指标.一方面注意提高会计信息质量,关注自身盈利水平.与此同时制定有效的风险预警办法,进一步改善治理情况.另一方面,关注同行业其他竞争者的票面利率、盈利性指标、成长能力指标等可以了解其公司债券的信用等级状况,从而知己知彼,对以后的融资策略进行改进和调整.

(2)对于投资者而言,充分利用相关信息,提高对目标债券未来信用等级迁移的识别能力和风险判别能力,做出更合理的投资决策.从本文的研究结果可以看出,稳健型的投资者更应关注发债主体信用等级迁移状况、每股现金流、总资产报酬率、资产负债率、利息保障倍数、总资产周转率等指标,这些指标对于信用等级未来是否迁移具有较为显着的影响.

在公司债信用等级迁移方向的判断问题上,发行时票面利率越大的公司债,在未来其等级向下迁移的可能性越大,向上迁移的可能性越小.因此,债券市场的投资人在做投资决策时,不能只投资那些发行时票面利率较高的公司债券,而应结合其总体发展趋势,不能只做激进型的的投资者.同时,实证研究的结果表明,净资产收益率越高的发债主体,在未来其等级向下迁移的可能性就越小,而向上迁移的可能性越大.因此,投资人应尽可能选择盈利能力较高的进行投资.另外,投资者也应加大对每股现金流、营业收入增长率指标值较大发债主体的关注力度,从而选择未来发展前景较好的公司债券.

(3)对债券评级的质量进行严格把控.对于监管机构来说,了解公司债券等级的变化情况,有利于了解其信用风险的变化.同时也可以通过本文分析所得的指标对评级机构的质量进行监管.从第三章的定性统计分析部分可以看出,近年来我国公司债券信用等级向上迁移的数量远大于向下迁移的数量.又由第五章的分析得出,债券的票面利率、发债主体的每股现金流、净资产收益率、营业收入增长率等指标对于公司债向上迁移有显着影响.为此,市场监管者可从这些指标入手,来对债券评级的质量进行评估.

(4)健全评级监管体系,对发债主体、评级机构的信息披露程度和内容制定明确标准.我国公司债券起步较晚,其法律法规不健全.就目前存在的问题来看,与发达国家相比,我国债券市场的信用信息披露不全面.与之相悖的是,投资者只能根据发债主体所披露的数据来了解公司债券.对于发债主体来说,他们更愿意向投资者呈现好的经营状况来满足融资的目的.这种信息不对称的情况直接影响了投资者的投资决策,也成为我国债券市场乃至整个金融市场上亟需处理的难题.首先,证监会、央行、发改委应加强对公司债券发行主体信息披露的要求,及时通过其官网、微信公众号等网站向社会披露其运营状况和财务信息,尤其对经营中出现的问题要及时披露.其次,监管部门要进一步完善相应的法律法规制度,通过强制性手段引导企业及时发布阶段性的财务报告,保障社会公众对公司当前的经营状况和盈利能力有一个较为清晰的认识.评级领域的行业协会也应设置发行主体的奖惩制度,对于信用信息和财务报表披露不健全的企业进行通报批评,在行业内部形成一种警示效应.政府部门应强化对这些机构的监管力度,提高评级市场的准入门槛,指定统一的进入、退出机制.另外对于存在失职行为的评级机构依法依规予以严惩,以正视听.对评级质量较好、市场满意度较高的评级机构给予一定的奖励,如税收方面的优惠政策等等,以此激励评级机构提高评级质量,进行客观的评级.

(5)完善健全评级付费模式.我国的评级市场还并不成熟,在发行人付费的模式下,很容易出现评级机构失职的行为,导致评级结果"虚高"现象.为此,政府部门应允许投资者付费来购买评级服务,提高评级机构的独立性,减少利益相关者对评级的干扰,从而对公司债券有更为客观的评级结果,提高评级结果的质量.同时,也可以引进多元的付费模式.由于目前我国债券市场的发行人付费模式和投资者付费模式都比较健全,因此可以考虑将这两种模式加以融合,实施双评级制度.在这种评级制度下,债券的发行需要有两个信用等级.其一是发行人付费选择评级机构的评级结果,其二是投资者付费选择评级机构评级的结果.这样的措施,能够有效促进评级机构声誉的恢复,同时对发行人付费模式下的业务也不会有太大的负面影响.

参考文献

[1] Beaver W. Financial Ratios as Prediction of Failure, Empirical Research inAccounting:Selected Studies[J]. Journal of Accounting Research,1966,4(3):71-111.

[2] Horrigan J O. The Determinants of Long Tenn Credit Standing with FinancialRatios, Empirical Research in Accounting: Selected Studies[Z]. Supplement toJournal of Accounting Research, 1966 :44 -62.

[3] Altman E. Financial Ratios, Discriminant Analysis, and the Prediction ofCorporate Bankruptcy[J]. Journal of Finance,1968,23(4):589-609.

[4] Platt Harlan D, Platt Marjorie B. Development of a Class of Stable PredictiveVariables:the Case of Bankruptcy Prediction [J]. Journal of Business Financeand Accounting ,1990, Spring:31 -49.

[5] Edward I. Altman. The importance and subtlety of credit rating migration[J].Journal of Banking and Finance,1998,22(10).

[6]陈德胜,雷家骕.信用评级标准化与信用迁移矩阵各要素间关系研究综述[J].世界标准化与质量管理,2005(12):25-28.

[7]李湛,徐一骞.我国企业债券信用评级的因素分析--基于 Altman 的 Z 计分模型的实证研究[J].南方金融,2009(06):59-61.

[8]何平,金梦.信用评级在中国债券市场的影响力[J].金融研究,2010(04):15-28.

[9]唐小龙.我国公司债券信用评级影响因素分析--基于财务因素的实证研究[J].现代商贸工业,2014,26(03):116-117.

[10]李梦. 公司债券违约风险的影响因素研究[D].吉林大学,2019.

[11] Ohlson, James A. Financial Ratios and the Probabilistic Prediction of Bankruptcy[ J ]. Journal of Accounting Research ,1980,18(1).

[12] Bolton,P.,Freixas,X.,Shapiro,J. The Credit Ratings Game[J]. Journal ofFinance,67(1),2012.

[13]张淑君.财务信息对债券信用等级的解释作用[J].首都经济贸易大学学报,2013,15(01):30-36.

[14]施丹,姜国华.会计信息在公司债信用等级迁移中的预测作用研究[J].会计研究,2013(03):43-50+95.

[15]孙克,蒋岳祥.固定收益债券信用等级迁移的影响因素分析:基于财务指标的实证研究[J].浙江大学学报(人文社会科学版),2014,44(05):188-200.

[16]孙克.非财务因素对企业债信用等级迁移的影响--基于 Logistic 模型的实证研究[J].嘉兴学院学报,2016,28(01):66-71.

[17]刘慧芳. 基于信用评级的企业债券信用风险预测研究[D].四川师范大学,2017.

[18]徐闪赏.基于支持向量机分类预测的上市公司债信用评级研究[J].金融管理研究,2018(02):63-82.

[19]章晟,郝国刚.财务信息在公司债券信用等级迁移的作用研究[J].武汉金融,2018(05):42-47.

[20]王东静,张祥建,张景青.公司债务期限结构与违约风险[J].管理科学学报,2009,12(02):77-87+141.

[21]李琦,罗炜,谷仕平.企业信用评级与盈余管理[J].经济研究,2011,46(S2):88-99.

[22]蒋彩红. 我国制造业上市公司财务欺诈风险预警研究[D].浙江财经大学,2013.

[23]李琴. 中国战略性新兴产业财务风险评估与预警[D].浙江财经大学,2019.

[24]贾洛. 我国房地产上市公司信用风险评估研究[D].北京交通大学,2019.

[25]刘洪涛,尚进,蒲学吉.基于面板 Logistic 增长模型中国城镇化演进特征与趋势分析[J].西北人口,2018,39(02):1-9+15.

[26]肖菲.跨境电商经济驱动因素研究--基于面板 Logistic 模型的分析[J].上海商学院学报,2019,20(01):85-91.

[27]邢华. 基于马氏链的信用迁移模型以及应用[D].中国科学技术大学,2017.

[28]郗雯. CreditMetrics 模型的相关性改进及其在信用风险度量中的应用研究[D].西南财经大学,2012.

[29]杨柳. 我国短期融资券的信用风险度量[D].复旦大学,2009.

[30]章向东,陈林峰.我国债券市场信用评级迁移的有效性检验[J].上海金融,2014(05):65-67.

[31]欧阳资生,谢赤.信用等级转移方法比较研究[J].统计研究,2006(02):50-53.

[32]姚红宇.评级机构声誉机制与评级上调--来自中国信用评级的证据[J].经济学报,2019,6(02):125-154.

[33]詹明君. 中国信用评级机构研究[D].东北财经大学,2016.

[34]郝国刚. 中国公司债券信用等级迁移影响因素研究[D].中南财经政法大学,2018.

[35]邓以红. 我国公司债信用评级下调的公告效应及影响因素研究[D].厦门大学,2018.

[36]张仲杰. 我国债券信用评级的质量分析[D].广西大学,2018.

[37]陶丙德. 我国公司债券风险溢价影响因素实证研究[D].山东大学,2019.

[38]许文华. 上市公司债券违约风险研究[D].北京交通大学,2019.

[39] 管 超 . 评级付费模式对评级质量的影响研究 [J]. 南京审计大学学报,2018,15(05):94-102.

[40]吴晶妹.信用风险度量[M].北京:高等教育出版社,2015.

[41]陈强.高级计量经济学及 Stata 应用 [M].北京:高等教育出版社,2014.

[42]成梦婷,杨华蔚.上市公司财务状况对债券信用风险的预测--基于 logistic 模 型[J].产业与科技论坛,2019,18(16):97-99.

[43] 夏 昱 . 上市公司债券违约影响因素文献综述 [J]. 中国经贸导刊(中),2019(03):143-144.

[44]吴江英. 我国非上市公司债券违约风险研究[D].浙江大学,2019.

[45]巩欣洁.我国公司债券信用风险研究[J].时代金融,2018(20):170.

[46]李怡婧. 我国公司债券违约问题研究[D].四川省社会科学院,2019.

[47]杨航.中国公司债风险浅析[J].科技视界,2019(09):220-222.

[48]申盛,陈言.中国债券信用评级付费模式的比较研究[J].新金融,2017(06):36-42.

[49]王梦琪. 丹东港集团债券违约案例研究[D].吉林大学,2019.

[50]谭琳琳. 基于神经网络的公司债违约预测模型与应用研究[D].华东师范大学,2019.

[51]赵津. 论我国公司债发行制度的完善[D].华南理工大学,2018.

[52]吴涛,龚金国,陈莉.我国公司债市场监管效果度量与制度完善[J].金融监管研究,2019(12):66-81.