摘要

长期以来由于增值税链条的断裂,营业税重复征税的问题给企业发展造成了沉重的税务负担,为减轻企业税负,促进产业结构升级和企业的健康发展,2012 年我国开始了营业税改征增值税的税制改革试点.为全面打通增值税链条、促进税收改革,2016 年 5 月 1 日起,我国在全产业实行"营改增",将房地产业也纳入了增值税的征收范围,自此营业税被废止.然而在税改初期,有的房地产开发企业税负不降反升、财务绩效下降.再加上"房住不炒"的宏观政策也影响着企业的经营和发展方向,因此在此背景下研究"营改增"对房地产开发企业的财务影响有重要的现实意义.

保利地产作为上市央企以房地产开发经营为主营业务,是本文的重点案例研究对象.本文首先从理论上阐述"营改增"对房地产开发企业的财务影响,具体包括企业税负、财务绩效、经营管理三大方面的变化;接着引入保利地产案例,结合其 2014 年到 2018 年的财务数据和经营情况的变化,验证上述财务影响;其 中,在对保利地产"营改增"前后的财务绩效进行分析时,本文从杜邦分析体系出发,详细分析了税改前后其盈利能力、营运能力和偿债能力的变化及原因.在分析营运能力时,本文考虑到 2017 年一二线城市实施"房住不炒""五限""因城施策"等宏观政策,而三四线城市始终保持"去库存"的房地产政策,因此在研究"营改增"对保利地产营运能力的影响时,以其宏观经济环境没有太大变化的三四线城市的财务数据计算其总资产周转率,抛除了没有考虑到宏观因素变化造成的计算结果不纯粹性.

最后,文章根据前文的分析有针对性地为保利地产及与其性质相同的房地产开发企业更好的应对"营改增"挑战提出了适用性、全局性的建议和对策,让房地产开发企业在享受税改红利的同时谋求更长远的发展.

关键词:房地产开发企业,营改增,税负,财务绩效

Abstract

For a long time,the tax system of coexistence of value-added tax andbusiness tax has not only increased the tax burden of enterprises but also hindered theoptimization and upgrading of industrial structure.In 2012, China started the pilotreform of the tax system to replace business tax with value-added tax.In order toexpand the scope of the pilot program and abolish the business tax system, the realestate industry began to implement the "replacing business tax with value-added tax"on May 1, 2016, and the whole industry in China implemented the VAT taxsystem.However, in the early stage of tax reform, the rising tax burden, the decline infinancial performance, and the adjustment of macroeconomic policies brought greatchallenges to real estate development enterprises.Therefore, it is necessary to studythe financial impact of tax reform in this context.

Poly real estate, as a listed central enterprise, takes real estate development andoperation as its main business, which is the key case study object of this paper. Firstly,this paper theoretically elaborates the financial impact of replacing business tax withVAT on real estate development enterprises, including the changes in tax burden,financial performance and operation management. Then, the case of poly real estate isintroduced to verify the above financial impact based on its financial data and changesin business conditions from 2014 to 2018. When analyzing poly real estate's financialperformance before and after replacing the business tax with a value-added tax, thispaper starts from the dupont analysis system and analyzes in detail the changes in itsprofitability, operating capacity and debt paying ability before and after the tax reformand the reasons. On the analysis of the operation ability, in this paper, considering the2017 a second-tier cities to implement "room not fry" "five" limit "for city ShiCe"macro policies, and three or four line city always keep "inventory" of macro policy, so this article in three or four line city poly real estate financial data to calculate the totalasset turnover ratio to reflect the change of the before and after the tax reform, throwin addition to not consider the macro factors change not the calculation results ofpurity.

Finally, the article provides effective Suggestions and countermeasures for realestate development enterprises to better cope with the "replacing the business tax witha value-added tax", so that enterprises can enjoy the benefits of tax reform.

Keywords:Real estate development enterprise;replace business tax withvalue-added tax;Tax;Financial performance

目 录

摘要................................................................................................................................I

Abstract..........................................................................................................................II

1 绪论.............................................................................................................................1

1.1 研究背景与意义...............................................................................................1

1.1.1 研究背景.................................................................................................1

1.1.2 研究意义.................................................................................................2

1.2 国内外研究综述及评述...................................................................................3

1.2.1 国外文献综述.........................................................................................3

1.2.2 国内文献综述.........................................................................................5

1.2.3 文献评述.................................................................................................7

1.3 研究内容和框架...............................................................................................7

1.3.1 研究内容.................................................................................................8

1.3.2 研究框架.................................................................................................9

1.4 研究方法和创新点...........................................................................................9

1.4.1 研究方法.................................................................................................9

1.4.2 可能的创新点.........................................................................................9

1.4.3 研究价值与特色...................................................................................10

2 相关概念、理论基础............................................................................................... 11

2.1 营业税和增值税概念及特征......................................................................... 11

2.1.1 营业税概念及特征............................................................................... 11

2.1.2 增值税概念及特征............................................................................... 11

2.2"营改增"的理论基础.................................................................................. 11

2.2.1 税制优化理论....................................................................................... 11

2.2.2 税收中性理论.......................................................................................12

2.2.3 税收宏观调控理论...............................................................................12

2.3 房地产业"营改增"意义.............................................................................13

3 房地产业"营改增"政策.......................................................................................15

3.1 房地产业概念.................................................................................................15

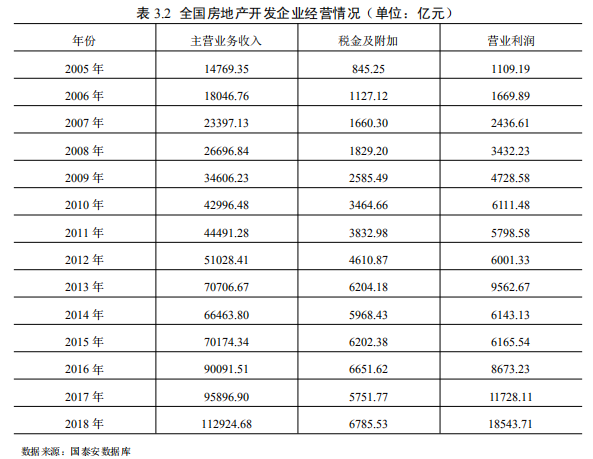

3.2 房地产业发展现状.........................................................................................15

3.3 房地产业"营改增"过程.............................................................................17

3.4 房地产开发企业"营改增"的财务影响.....................................................18

3.4.1"营改增"对房地产开发企业的税负的影响....................................18

3.4.2"营改增"对房地产开发企业财务绩效的影响................................18

3.4.3"营改增"对房地产开发企业的经营管理的影响............................23

4"营改增"对保利地产的财务影响........................................................................25

4.1 保利地产企业概况.........................................................................................25

4.2"营改增"对保利地产的税负影响..............................................................25

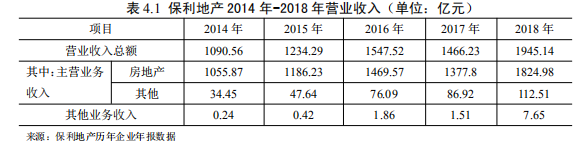

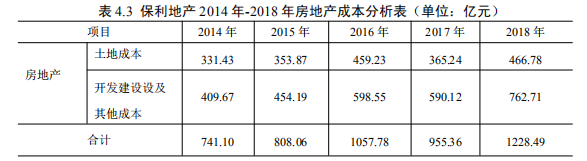

4.2.1 保利地产营业收入与营业成本构成分析...........................................25

4.2.2 不同进项税额抵扣率对流转税税负影响的测算...............................27

4.3"营改增"对保利地产财务绩效的影响......................................................30

4.3.1"营改增"对保利地产盈利能力的影响............................................32

4.3.2"营改增"对保利地产营运能力的影响............................................36

4.3.3"营改增"对保利地产偿债能力的影响............................................39

4.4"营改增"对保利地产经营管理的影响......................................................40

5"营改增"后保利地产的应对策略........................................................................43

5.1 培养高素质的财务人员.................................................................................43

5.2 健全内控管理体系.........................................................................................43

5.3 合理纳税筹划.................................................................................................44

5.4 合理选择供应商.............................................................................................45

5.5 制定长远的经营发展战略.............................................................................45

6 研究结论与展望.......................................................................................................47

6.1 研究结论.........................................................................................................47

6.2 不足及展望.....................................................................................................48

参考文献......................................................................................................................49

致谢..............................................................................................................................52

1 绪论

1.1 研究背景与意义

1.1.1 研究背景

2016 年 5 月 1 日之前,我国实行的是营业税和增值税并行的税收制度.营业税主要适用于建筑业、房地产业和服务业等,是对非工业性劳务和服务的全额进行征税,既不能抵也不能扣,由于不扣除上一环节已交税金,因此造成了重复征税的问题,加重了房地产业和服务业等相关纳税人的税收负担.而这些行业在生产运营过程中,时常需要购进大量的固定资产、原材料和劳务等,由于无法获得抵扣加重了这些企业的成本.而增值税则主要适用于制造业,只对销售货物及加工、修理、修配等工业性劳务在经营过程中的增值额进行征税,其特点是多环节征税且能进行"层层抵扣".为打通增值税抵扣链条、减轻企业税收负担、发挥税制改革的激励作用,2011 年,我国政府下发了"营改增"的试点方案,2012 年 1 月 1 日,率先在上海开始了"营改增"试点,试点仅一年,直接为企业减税426.3 亿元.2016 年 5 月 1 日,我国全面推广"营改增"政策,房地产业、交通运输业等被纳入最后的改革范围并实行 11%的增值税率.在全面实行"营改增"以后,为进一步提升市场活力、提高国内企业产品的国际竞争力,政府不断加大减税降费力度,2018 年 3 月,国务院决定从 2018 年 5 月起将制造业等原适用 17%增值税税率和交通运输业、建筑业、房地产业等原适用 11%的增值税税率行业下调一个百分点.该项举措有效的减轻了各市场主体的整体税收负担,带动了实体经济的发展.2019 年 3 月,为深化增值税制度改革,降低制造业和小微企业的税收负担,政府工作报告又提出从 4 月 1 日起,将现行 16%和 10%的税率分别下调至 13%和 9%,确保行业税负明显降低,优化收入分配格局.减税举措不仅降低了企业的综合成本、刺激内需,带动制造业和民间投资,也带来了更多的财政收入的增长.

在房地产宏观政策上,2015 年我国坚持促消费、去库存的总基调,中央从供需两端入手,在供应端实施"有供有限",从源头上确保住房供应.在需求端降准降息、取消外限、放宽公积金贷款政策等,以支持房地产市场的持续健康发展.2016 年末 2017 年初房地产调控采取因城施策,即对一二线城市实施严苛"五 限"政策,包括限购、限贷、限价、限售和限签,而三四线城市仍然坚持"去库存"的稳健政策.2018 年,中央依然坚持"房住不炒"对房地产市场采取稳健的政策,不忘"去产能、去杠杆、去库存、降成本、补短板"的五大任务,在房地产行业大力发展住房租赁市场,建立多元化房地产发展方向,稳步推进住房长效机制的建立与完善.

房地产业与其他产业的关联度高,可以带动相邻产业的发展,同时它也能刺激消费增长、推进投资建设、确保国民经济的快速、平稳、健康发展,将我国的人力资源优势得到有效利用、进而扩大社会就业、稳定民生.但长久以来由于增值税链条的断裂,房地产业一直税负较重、库存较多,在"营改增"政策实施后,我国房地产业减税降费成效显着.房地产开发企业在原材料选择方面,抛弃了原有的低价观念,更青睐于那些可以提供增值税专用发票的正规供应商,逐渐消除了房地产企业"劣材驱良材"的不良现象,促进了企业规范化管理.但在"营改增"初期不少房地产开发企业也面临着进项税发票难以获得、劳务分包支出难以抵扣、贷款利息不能抵扣从而引起的税负不降反升的问题.①本文以保利地产为重点案例研究对象对其"营改增"后的税负、财务绩效、经营管理三方面的财务变化做了详细的分析.之所以选择保利地产为重点案例研究对象是因为,一方面保利地产作为上市公司,相关的财务数据、发展战略和其他公开信息可以在互联网上及时查询,为本文的研究提供了有效的信息渠道,同时由于信息面向社会公众,保证了信息来源的真实性和可靠性.另一方面,保利地产作为大型央企,一直坚持以房地产开发经营为主营业务,同时也在发展与房地产相关的其他辅助业务,具有房地产开发企业的普遍特质,在房地产开发企业中具有代表性和典型性,因此根据其"营改增"后得出的研究结论及提出的应对"营改增"的相关策略,可以普遍适用于我国大部分房地产开发企业,具有一定的研究和借鉴价值.最后本文为保利地产更好的应对税改提出了合理化的建议.

1.1.2 研究意义

房地产业作为新兴的国民经济支柱产业,是投资、消费、进出口的主要拉动力量,横跨生产、流通、消费三大领域.房地产业地处国民经济链的中间环节和其他产业有很强的关联性,通过前向效应能带动建材、冶金等产业的发展,通过向后效应能带动装修、家电等产业的发展.按照国家统计局公开的信息,近三十年中国房地产占 GDP 的比重呈现不断上升的趋势.2019 年上半年,中国的房地产业的 GDP 达到了 31095 亿元,比上年同期增长 2.5%,约为全国总量的 6.9%, ②由此可见,房地产业稳步发展并在国民经济中发挥着举足轻重的作用.2016 年 5 月 1 日,房地产业开始施行"营改增"政策,由原来 5%的营业税转变为 11%的增值税,经过两次调税后,房地产业目前实行 9%的增值税税率.增值税税不重征的独特优势,促进了产业分工细化,引导房地产开发企业主辅业务分离.但由于我国房地产业投资多元化,原本 5%的营业税税率调至 9%的增值税税率,且在税改初期抵扣发票并不能完全顺利取得,类似劳务费用的相关成本又很难取得增值税专用发票,再加上增值税会计核算的复杂性和财务管理的严苛性,各个房地产开发企业要想完全适应并利用税改红利还需要一定的经验和时间.本文既分析了"营改增"对保利地产的财务影响又结合了最新的房地产业宏观经济政策,因此本文的探讨具有重要的理论和现实意义.

(一)理论意义

第一点,丰富了营业税改增值税方面的案例研究.本文搜集查阅了大量关于"营改增"方面的国内外文献资料,结合我国统计年鉴有关数据资料,从实际的企业年报财务数据和保利地产发展现状出发探索"营改增"的财务影响,为税制改革的财务影响研究提供了案例示范.

第二点,为深入推进"营改增"积累了宝贵的经验.完善现有税制,将减税降费的新政红利真真切切地在每个大小房地产开发企业身上实现,是我国财政部推行税改的目标.研究结果表明保利地产税负减少,激发了其生命活力,又推动了我国实体经济的高质量发展,增强了市场信心,也为我国深化改革提供了宝贵经验.

(二)现实意义

第一点,本文以保利地产为重点案例研究对象,通过分析其"营改增"后企业税负、财务绩效、经营管理三方面变化,给予经营管理、财务管理等方面的建议和对策,对其他房地产开发企业正确应对税改挑战也有借鉴和参考价值.

第二点,确保房地产开发企业朝着健康、稳定、协调的方向发展.通过分析进项税抵扣率帮助企业寻找税负平衡点,为企业纳税筹划提供依据.通过分析企业财务绩效变化,帮助企业进行财务战略部署、主辅业务分配和竞争优势分析,为企业做大做强提供一定的文献参考.

1.2 国内外研究综述及评述

1.2.1 国外文献综述

工业化发展和市场经济的进步诞生了增值税.二十世纪中叶,地处欧洲中心的法国地理位置优越,商品贸易往来兴盛,为稳住国际贸易中心地位、进一步减轻生产和流通环节的税收负担、消除重复征税所带来的不利影响,法国政府决定对制造阶段的商品征收增值税.此后二十年,增值税被推广至批发、零售各个环节,法国的国际贸易竞争力迅速提升.此后增值税凭借其强大的生命力和独特的优势被世界各发达国家和发展国家广泛认可并采用,直至 2019 年,增值税税收政策已经被全球 166 个国家所使用和推崇.在国外,对增值税制度的探索和研究的重点包括:

外国研究者着重研究增值税制度本身.Kay(1987)研究发现,有的国家在最初实行增值税时,商品价格增加主要是货币政策造成的,而不是增值税本身[1].Sijbren Cnossen(1995)根据各发达国家的增值税制度,发现要将增值税包含在商品生产的各个方面才能确保抵扣链条的连贯性[2].Michael Keen(2010)认为增值税可以很简单容易的代替零售税[3].Boeters(2010)研究发现要确保税收公平,就必须计算出最优的增值税税率,从而平衡税收与成本之间的关系[4].

有的研究者认为征收增值税有很多优点.John Kay 和 Mervyn King(1979)认 为,增值税优点突出,不仅可以消除重复征税更能促进生产效率的提升[5].SimonJames(2005)发现,增值税收入增加的同时政府收入也会增加,但国内生产总值会减少[6].James Giesecke(2012)认为,增值税征收范围越大、体系越完整,所带来的社会福利效应就越好[7].

有的学者看到了增值税存在的一些缺点.Torres(2011)通过对多部门的数据研究发现,当非正式部门存在时,关税制度优于增值税制度[8].Satya Poddar(2010)认为,有的企业由于经营战略不当或者自身规模不足,在实行增值税改革进程中会出现税负不降反升的情形,因此管理者会在心理上对增值税产生抵触情绪,进而阻碍了增值税的改革进程[9].William G. Gale(2013)认为增值税要实现进项和销项的环环相扣,才能避免上下游企业偷税漏税的不良情形[10].JamesH(2014)认为国家的一切财政难题不能仅仅依靠增值税来解决,增值税有其独特的优势,但并非绝对完美[11].

在增值税征收问题上面,学者意见不一.W.B.Meigs(1989)认为受政治和管理的影响,对农业征收增值税有一定的困难,但是找到适合农业发展的增值税税率非常重要[12].De Luis A(2015)通过分析增值税各类商品及各项服务的关系,认为除了对进口商品和商品制造环节应该征收增值税以外,对劳务类商品和服务也应该征收增值税[13].Costuleanu(2013)通过比较各国增值税的征收方式,提出印度政府应对制造业征收增值税,取消消费税和服务税[14].Sujjapongse 和Som chai(2007)结合泰国的税收制度改革,提出要遵循增值税的税收中性原则就必须采取单一增值税税率,取消多档税率[15].Davis L(2011)结合 17000 多个黎巴嫩家庭收入和支出的详细数据,研究了增值税的累进和累退性,为政府提高6%的增值税税率提供了建议[16].Piyush Chandra(2013)充分肯定了中国营业税改增值税的成效,促进了国内和国际税制的相互协调[17].

关于房地产行业增值税制度的确定,学者们提出了不同的观点.Henderson(1983)认为要实现房地产企业的税负公平,就要区分房地产的普通住宅和商业办公用房,根据不同的用途,制定不同的增值税政策[18].Conssen S(1998)提出对房地产企业征收增值税确保增值税链条不中断的有效手段,在实务操作中做到房地产企业购入的有关进项税可以进行抵扣,同时销售房屋时也要对房地产企业征收销项税[19].Poddar De Mattos E(2014)利用 DSGE 模型测算了西班牙房地产业增值税税率提升问题,结果显示,提升增值税税率可以降低房价[20].Hendershott(1998)认为即使是普通住宅也应根据购房者是作为居住用房和炒房投机的差异,采取不同的增值税征收方案[21].Alan.A.Tait(1972)提出节约税收财务成本的最好办法是为整个行业制定统一的增值税税率标准[22].ThomasC.Jensen(2002)指出,增值税的零税率和免税政策辅助单一的增值税政策,从而减轻那些税务较重企业的负担[23].Keen Michael(2013)指出房屋出售也应缴纳增值税,因为不动产消费与其他耐用消费品的消费差异并不大[24].

1.2.2 国内文献综述

我国"营改增"走过了一个"理论探索、区域试点、行业扩围、全面铺开"的改革历程.1994 年,我国分税制改革形成增值税和营业税两税并行的格局,当时的增值税属于生产型增值税.到 2004 年,增值税向消费型过渡.但两税并行导致抵扣链条不完整,重复征税又干扰了经济的运行,2011 年末财政部发布了《营业税改征增值税试点方案》,正式开启了"营改增"改革.要实现经济社会持续平衡发展,就必须深入财税制度改革,深入推进"营改增".国内学者对"营改增"税制改革的研究很广泛.

营业税和增值税并行造成的突出问题.张佩璐(2012)通过具体的案例分析了增值税及营业税的异同点,她认为由于营业税不能抵扣、打断了征收链条,因此会加重纳税人的税收负担[25].赵晖(2013)认为增值税的抵扣链条之所以不完整是因为增值税、营业税两税并行,对不同的产业区别征收造成了制造业和服务业的不平衡发展,促进了制造业的发展却限制了服务业的优化升级,使我国税收征收管理陷入困境[26].

"营改增"势在必行.毕雪超(2015)认为全面实行"营改增"是深化税制改革、应对分税制改革不彻底的有效手段,可以确保增值税在全行业范围内推广,消除营业税、增值税双重征税的弊端[27].范子英、彭飞(2017)发表观点,营业税改征增值税可以带动我国经济发展方式转变、产业结构优化升级并降低各大企业的税收负担、确保纳税人的实现公平税负、为市场的良性健康发展提供制度保障[28].张璇(2019)利用模型和 2000 年-2007 年企业数据进行测算,得出结论,消除我国间接税税率差异的最好办法是实行营业税改征增值税,但在税改过程中要尽量减少增值税税率档次以避免生产效率损失,提高我国经济运行的经济效益[29].杨志银(2016)以北京 A 股上市公司的年报数据为基础进行实证研究,发现主板上市公司的"营改增"效果优于创业板和中小板,同时在全面税改后,政府需要加大对创新型、科技型和中小型企业的政策优惠力度,才能帮助他们实现更好的发展[30].

如何充分发挥增值税的减税降费作用.季雨禾(2019)根据不同的行业特点对"营改增"后企业税收负担的变化做了全面的量化分析,分析结果显示,企业流转税税负的减少依赖于充足的进项税抵扣额[31].谭昕(2018)运用双重差分法发现,在"营改增"试点期间各大企业受分布式改革的限制,减税效果并不明显,只有全面税改才能整体上确保减税的规模效应[32].范大平(2018)研究发现,那些中间投入率较高的行业,取得的进项税抵扣幅度较大,"营改增"后的减税效果更加明显,进一步下调增值税税率是增强减税效应的有效手段还能提高资源配置效率[33].

我国房地产企业"营改增"减税面临的挑战,龚辉文(2010)认为由于增值税专用发票的获取有一定的难度,因此,"营改增"造成了房地产开发企业税负升降的不确定性,加大了税务负担降低的难度[34].梁运斌(1994)统计发现,房地产企业开发成本中人工费用占 20%-30%的比重,且呈现逐年上升的趋势.主要是税改后房地产企业在自行开发地产项目过程中无法对人工费用进行抵扣,也无法获得合理的补偿[35].肖绪湖(2011)指出"营改增"后,由于房地产业税源复杂、涉及的纳税人类型较多且个体差异大,各个企业之间的经营模式、财务管理方法各不相同给税收管理带来不小挑战,同时为遵循税收中性原则,房地产业税率设置不宜过于零碎,因此"营改增"政策要结合房地产行业特征,不能将过去营业税的政策直接平移[36].潘文轩(2012)结合自身实际工作,看到了增值税账务处理和会计核算的复杂性,同时增值税专项发票的管理问题也是房地产企业亟待解决的重要难题[37].

"营改增"对房地产企业来说是一把"双刃剑".汪波、张云华(2018)指出 2016 年,在房地产行业实行税收新政之时,我国房地产业也实行严格的国家宏观调控政策,各大房企面临巨大考验,各企业要优化财务管理、降低税收风险、提升经济实力才能实现"营改增"的平稳过渡[38].李钊(2017)发文称"营改增"会对我国房地产企业的未来发展产生重大影响,企业要加大成本控制,促进效益提升,在激烈的竞争中站稳脚步[39].张卓然(2017)指出,房地产行业与经济发展、百姓民生息息相关,其税负的变化会对其他行业的生产经营产生联动效应,房地产企业要做好纳税筹划,确保在经济新常态下稳定发展[40].滕惜惜(2018)分析"营改增"是让整个行业的税负整体不增或下降,可能个别房地产企业会出现税负增加的异常情况,从全局考虑这并不能否定增值税的减税效用[41].吴侃(2017)说,房地产企业面对税改带来的负面影响,只能从自身出发,调整经营和发展战略、做好纳税筹划、重新做好市场定位,实现企业转型[42].胡建军(2013)通过数据研究发现,我国房地产企业存在税负重、库存量大的问题,在"营改增"后房企需要着眼于长远利益而非短期盈利[43].赵瑞(2012)研究发现,在税改后,房地产开发企业的规划区域布局较少的受到土地支付成本的影响,房地产企业的投资更加灵活[44].肖微闻(2013)预测,"营改增"作为重大的结构性税制改革,对房地产企业来说既是机遇也是挑战,各大房企要顺应潮流、抓住良机,充分发挥政策优势,消除不利影响以做大做强[45].薛慧鹏(2018)探讨发现由于房地产企业经营管理中的特殊性和复杂性,"营改增"政策的推行需要房地产企业想方设法降低税收成本、规范财务核算、慎重选择供应商、加强风险控制,才能克服税改面临的挫折[46].

…………由于本文篇幅较长,部分内容省略,详细全文见文末附件

6 研究结论与展望

6.1 研究结论

本文结合近年来"营改增"的热点话题,以实际案例进行分析.首先,本文搜集了房地产开发企业的特点、行业发展现状,又结合相关税制理论,对房地产开发企业"营改增"的财务影响研究的必要性做了相关说明.接着以保利地产为重点案例研究对象,分析它"营改增"后流转税税负、财务绩效及经营战略的变化.

研究发现,保利地产的增值税税负与进项税税额的抵扣率密切相关,在进项税额百分百获得的情况下,增值税税负必然少于营业税税负.但其实,根据保利的产的年均毛利率可知,当其增值税进项税额的抵扣率到达 70%以上时,企业的税负就会下降.在"营改增"初期,由于保利地产的增值税发票管理还并不规范,供应商选择不合理、有些增值税发票又难以取得,再加上保利地产内部成本控制交差、税制不够完善、税收筹划较为欠缺,因此流转税税负略有上升.但是随着税改的深化,抵扣链条的逐渐完善,增值税和财务管理及内部控制管理的加强,保利地产切实享受到了税改红利,减税降费明显,流转税税负迅速降低;

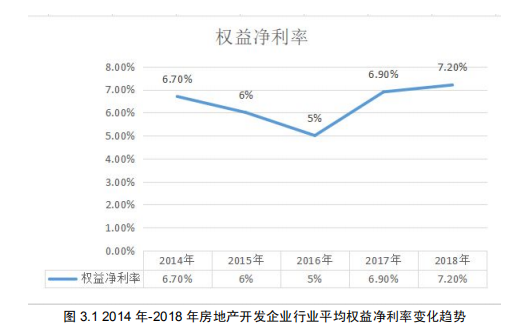

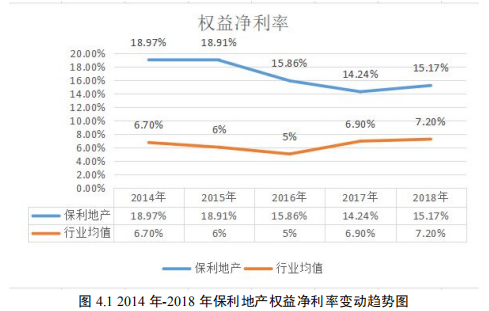

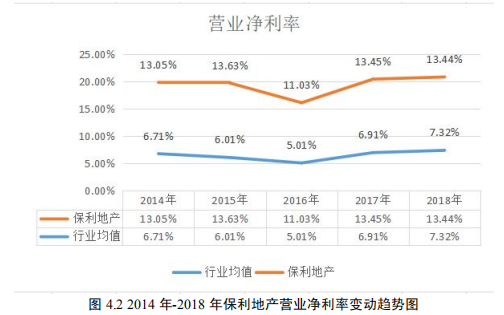

在财务绩效的影响方面,本文从杜邦分析模型出发,以权益净利率为起点将该指标拆解为营业净利率、总资产周转率和权益乘数,分析"营改增"前后保利地产在盈利能力、营运能力和偿债能力的变化.

在分析保利地产的盈利能力时,以营业净利率为分析指标从利润表出发,逐一分析了各项目在税改前后的变化,对保利地产的盈利能力变化做了详尽的分析.研究发现"营改增"使得保利地产的盈利能力呈现先降低后上升的变化趋势,但总体来说有助于保利地产盈利能力的增强.

在营运能力的分析上,考虑到宏观经济环境变化对保利地产带来的影响,为确保总资产周转率变化仅体现为税改的影响,本文采取保利地产在三四线城市的营业收入和三四线城市的资产总额计算其总资产周转率的修正值,保证了该指标的纯粹性和准确性,排除了宏观调控政策的影响.结果显示,在宏观政策不变的情况下,税改有利于房地产开发企业营运能力的提升.

在偿债能力方面,通过对权益乘数的分析发现,税改前后该指标没有太大变化且指标的细微变化主要取决于保利地产的借贷政策,故"营改增"对保利地产的偿债能力影响不大,但适当提升权益乘数有助于保利地产综合财务绩效的提升.

在经营管理方面,由于增值税比营业税的会计核算流程更复杂、增值税发票管理更严苛、税收筹划难度更大,同时"营改增"对房地产开发企业的财务报表项目金额及现金流都产生了一定的影响.故保利地产在税改后大力引进了高素质的财务和管理人才,不断调整企业发展战略,提高综合竞争能力,为保利地产财务繁荣提供人才和战略保障.

最后,本文为房地产开发企业应对税制改革从人才队伍建设、纳税筹划、品牌树立、内控管理、经营战略实施等多方面、多角度的提供了有关建议.相信这些建议对其他的同类型的房地产开发企业也能起到一定的借鉴作用,从而促进自我发展,收获改革福利.

6.2 不足及展望

截至本文撰写开始,所能搜集到的保利地产"营改增"后的年报数据仅截止到 2018 年,税改后的财务数据只涵盖了两年半的时间.因此,本文的研究结论可能需要进一步的时间验证.由于时间有限,在税负研究方面,本文仅对保利地产的流转税税负变化做了相关研究,对其土地增值税、企业所得税的相关变化没有进行研究.同时由于保利地产的增值税实际情况无从获知,本文只是结合基本的数学公式对其增值税额进行了推算,计算结果可能不够准确.

由于"营改增"之时恰巧房地产行业的宏观经济政策发生了较大的变化,"因城施策"政策引领着房地产业的发展,一二线城市自 2017 年起推行严苛的"五 限"政策,而保利地产的主要市场就集中在一二线城市,因此受到了较大的影响.本文翻阅了较多关于房地产宏观政策变化对房地产企业的影响的相关文献,大多研究结果表明房地产宏观政策变化并不会对房地产企业的财务绩效变化产生直接影响.本文借鉴了他们的研究结论,因此在研究"营改增"对保利地产的财务绩效影响方面,对营运能力总资产周转率指标以保利地产三四线城市的总资产周转率来反映税改前后的变化.而体现盈利能力的营业净利率和偿债能力的权益乘数两个指标由于无法获取相关资料,也不能区分相关财务数据在宏观经济政策下变与不变的金额,因此营业净利率和权益乘数在税改后的变化夹杂着宏观政策的影响,分析结论可能不够准确.

最后本文的重点研究对象保利地产是一般纳税人,因此本文的研究结论对其他小规模纳税人的房地产开发企业没有太大的参考价值,提出的税改应对策略也不太适合那些采取简易纳税的房地产开发企业.

不过自全面"营改增"后,我国不断深化税制改革,连续两次调整增值税税率,对国民经济各行业减税降费都起了积极作用.随着改革的推进、可获取的信息资源的扩大及作者专业知识和实践能力的增多,本文将持续从企业、政府及宏观经济发展的角度思考税改的影响和意义,从而全面提升研究价值.

参考文献

[1]Kay J.A. Davis E H. The VAT And Services[M]. World Bank,1987(2):36-37.

[2]Sijbren Cnossen. VAT Treatment Of Immovable Property[J]. Tax Notes International,1995(10):23.

[3]Michael Keen. Ben Lockwood. The Value Added Tax:Its Causes And Consequences[J].Journal of Development Economics,2010(8):138-151.

[4]Boeters Stefan. Bohringer C.Economic Effects Of VAT Reforms In Germany[J]. AppliedEconomics,2010(17):2165-2182.

[5]John Kay and Mervyn King. The British Tax System[J].Journal of Economic Literature,1979(9):15.

[6]Simon James. The Importance Of Fairness In Tax Policy: Behavioral Economics AndThe UK Experience[J]. International Journal Of Applied Behavioral Economics,2014(3):45-46.

[7]James Giesecke,NhiHoang Tran. A General Framework For Measuring VAT ComplianceRates[J]. Applied Economics,2012(12):203-211.

[8]Fernandez-de-Cordoba G. Torres J. The Transitory VAT Cut In The UK. A DynamicGeneral Equilibrium Analysis[J]. Economic Issues,2011(2):156-160.

[9]Satya Poddar.Taxation Of Housing Under a VAT[J].NYU Tax Law Review,2010(3):15

[10]William G. Gale. Samuel Brown. Tax Reform For Growth, Equity, And Revenue[J].Public Finance Review,2013(8):66-73.

[11]Gates James H. Seismic Damage And Retrofit Of Bridges In California[J]. SeismicDesign And Construction Of Complex Civil Engineering Systems,2014(10):79-92.

[12]W.B.Meigs,R.F.Megis. Accounting[M]. New York,Havard Business School Press,1989(4):739.

[13]De Luis A. Spain:If You Are An Importer,Your VAT Financial Cost Could be Reduced[J]. International Tax Review,2015:14.

[14]Costuleanu,Carmen Luiza,etal. The Value Added Tax (Vat) Rates In Romania As Compared To European Union[J]. Agronomy Series Of Scientific Research,2013(2):295-299.

[15]Schenk A, Oldman O. Value Added Tax:A Comparative Approach[M]. Cambridge. NewYork. Cambridge University Press,2007(1):61-63.

[16]Davis L. The Effects of Preferential VAT Rates Near International Borders, Evidence From Mexico[J].National Tax Journal,2011(2):89-93.

[17]Piyush Chandra, Cheryl Long. VAT Rebates And Export Performance In China:Firm-level Evidence[J]. Journal of Public Economics,2013(102):13-22.

[18]Henderson J.V. Ioannides Y.M. A Model of Housing Tenure Choice[J]. The AmericanEconomic Review,1983(1):98-113.

[19]Cnossen S. VAT Treatment Of Immovable Property[J]. Tax Law Design And Drafting,1998(1):231-245.

[20]Mattos E. Politi R Pro-poor Tax Policy And Yardstick Competition:A Spatial Investigation For VAT Relief on food in Brazil[J]. Annals Of Regional Science,2014(1):279-307.

[21]Hendershott. The Anatomy Of The VAT[J]. National Tax Journal,1998(6):59-63.

[22]Alan.A.Tait. Value Added Tax[M].London: Mc Graw-Hill,1972(10):148-150.

[23]Thomas C.Jensen. Tax Expenditures And The Efficiency Of Croatian Value Added Tax[J]. Financial Theory and Practice,2002(9):14-19.

[24]Keen Michael. The Anatomy of the VAT[J].National Tax Journal,2013(2):423-446.

[25]张佩璐. 增值税替代营业税的构想[J]. 商业会计,2012(9).

[26]赵晖."营改增"改革对房地产企业未来影响的研究[J]. 财会学习,2013(6):46-48.

[27]毕雪超. "营改增"对房地产开发企业财务管理影响分析[J]. 当代经济,2015(11):109-113.

[28]范子英、彭飞. "营改增"的减税效应和分工效应:基于产业互联的视角[J]. 经济研究,2017(2).

[29]张璇、张计宝、闫续文、李春涛. "营改增"与企业创新-基于企业税负的视角[J]. 财政研究,2019(3).

[30]杨志银. 营改增对房地产行业的税负影响-以贵州省数据为例[J]. 会计之友,2016(20).

[31]季雨禾. 浅析"营改增"对企业财务管理的影响及策略[J]. 纳税,2019(17).

[32]谭昕. 新常态下营改增对房地产企业财务管理的影响[J]. 审计与理财,2018(2).

[33]范大平. 探究"营改增"对房地产企业财务管理的影响[J]. 财会学习,2018(12).

[34]龚辉文. 关于增值税、营业税合并问题的思考[J]. 税务研究,2010(5):41-43.

[35]梁运斌. 房地产增值与调控对策-对征收房地产增值税的思考[J]. 中国房地信息,1994(5):132-136.

[36]肖绪湖、汪应平. 关于增值税扩围征收的理性思考[J]. 财贸经济,2011(7):189.

[37]潘文轩. 增值税扩围改革有助于减轻服务业税负吗?-基于投入产出表的分析[J]. 经济与管理,2012(2):51-54.

[38]张云华、汪波. 全面营改增后房地产企业应对策略深析[N]. 铜陵学院学报,2018(3).

[39]李钊. "营改增"对房地产开发企业税负的影响[J]. 财会月刊,2017(13):46-50.

[40]曹越、易冰心、胡新玉、张卓然. "营改增"是否降低了所得税税负-来自中国上市公司的证据[J]. 审计与经济研究,2017(1):90-103.

[41]滕惜惜. 营改增对房地产开发企业的影响研究[J]. 现代营销,2018(6):194-197.

[42]吴侃. "营改增"对房地产开发企业财务影响分析[J]. 财会学习,2017(18):156.

[43]胡建军. 假设房地产业营业税改增值税的盈亏影响分析[J]. 财经界,2013(1):234-235.

[44]赵瑞. 增值税"扩围"对相关纳税人税负的影响[J]. 现代商贸工业.,2012(9):151-152.

[45]万志红、肖微闻. 房地产增值税公平价值论[N]. 云南大学学报,2013(1).

[46]薛慧鹏. "营改增"对房地产开发企业财务管理影响分析[J]. 财会学习,2018(11):178-179.

[47]葛岩惠. "营改增"对房地产企业财务管理的影响分析[J]. 中国集体经济,2019(13):143-144.

[48]谭斯文. 全面实施"营改增"对房地产行业的影响[J]. 商业会计,2018(1):103-105.

[49]包燕萍. 增值税税率下调对房地产企业的影响[J]. 商业会计,2018(20):87-88.

[50]王金霞. 建筑业实行增值税的可行性分析[J]. 当代经济研究,2005(9):59-61.

[51]张伦. 房地产业营业税改增值税的税负效应分析[D]. 浙江大学,2014.

[52]鲁君四. 中国房地产业发展对经济增长的影响研究[D]. 吉林大学,2017.

[53]田芳. 中国房地产税问题研究[D]. 东北财经大学,2015.

[54]向为民. 房地产产业属性及产业关联度研究[D]. 重庆大学,2014.

[55]刘鹏宇. "营改增"对房地产开发企业的影响及对策研究[D]. 云南财经大学,2017.

[56]刘晓伟. "营改增"对房地产企业税负和经营情况的影响研究[D]. 安徽大学,2017.

[57]汪若琤. 房地产业增值税法律制度研究[D]. 浙江大学,2017.

[58]李娜.营改增对房地产开发企业税负影响及对策研究[D]. 山东师范大学,2017.

[59]陈怡然. "营改增"对 A 房地产开发企业会计处理及税负的影响与对策研究[D]. 安徽大学,2017.

[60]谢璐璐. 我国房地产上市公司"营改增"后税负问题研究[D]. 华中师范大学,2017.

[61]张洋婕."营改增"对 G 房地产开发企业税负的影响研究[D]. 江苏大学,2017.

[62]王少飞. "营改增"对我国房地产企业税负影响的研究[D]. 安徽大学,2017.

[63]郭文姣. 高负债率房地产上市公司资金管理风险分析[D]. 北京交通大学,2016.

[64]石花莉. 房地产开发行业税负转嫁暨重复征税问题研究[D]. 西南交通大学,2016.