2、集资诈骗罪。

集资诈骗罪指得是行为人的目的是为了非法占有,行为人采用欺骗、隐满等方式将他人的财产筹集起来,非法集资涉及到的金额都较多。集资诈骗罪的客体比较复杂,这种犯罪行为使金融管理秩序受到了影响,也使公私财产权受到了损害。本罪的客观方面表现为行为人釆取诈骗的方法非法集资数额较大的行为。由于非法占有目的是一种主观故意,除非行为人主动交代其非法集资目的就是将他人资金占为己有,或有直接证据证明行为人集资时就产生了非法占有目的,否则,就需要通过对行为人如何使用、处置集资款的考察,推定其是否以非法占有为目的。

在认定是否存在“以非法占有为目的”时,应当坚持主客观相一致的定性原贝IJ,不能简单根据行为人造成的经济损失的严重程度来认定。如果行为人筹集资金系因生产经营需要或者处于向外借贷。、投资等目的而向公众吸收资金,由于经营不善、资金链断裂或者借款无法回收、投资失利等原因导致集资款无法偿还的,仍不应认定其具有非法占有犯罪目的;相反,如果行为人本欲将集资款占为己有,案发后因畏惧刑罚处罚归还多数集资款,未造成巨大损失或严重后果,亦不可弱化其非法占有目的。在司法实践中,“非法占有的目”表现为以下客观情形:(1)将资金用于高风险盈利活动导致无法收回的;(2)迫于偿债压力将资金用于归还债务的;(3)没有任何实际经营业务和归还能力而骗取大量资金的;(4)肆意挥霍集资款、参与行贿、赠与的;(5)没有明确资金使用方向,资金被转移、财产被隐藏以及没有按照约定将资金返还的;(6)通过中间人非法获取资金,并支付其高额回扣;(7)携带集资款逃匿;(8)将集资款用于违法犯罪活动;(9)搞假破产、假倒闭,逃避返还资金,隐匿、销毁财物账目的;(10)其他情形。

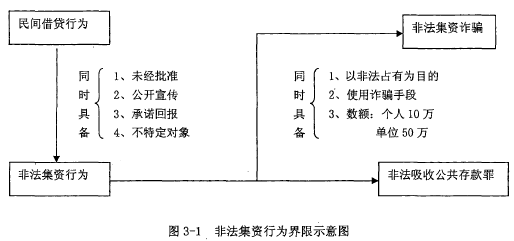

民间借贷演变成非法集资,非法集资过渡到刑事犯罪,这一过程反映的是正常的民事行为转变为刑事违法,该过程的性质发生了巨大变化,从正规转为非法,是量变到质变的转变。我国最高人民法院制定了有关审理非法集资案件的法律解释,《解释》中提到:非法将公众存款筹集起来或变相将公众存款筹集起来的行为要满足4个条件,《解释》中还提到了非法吸收公众存款罪涉及的金额情况,此外还提到如果非法集资过程中使用欺骗手段,并将筹集到的资金占为己有,这一行为就是集资诈骗行为。

石小红构成了非法吸收公众存款罪的构成要件。

1、该案件客观上满足非法集资非法性、公开性、利诱性、社会性四个要件。

以公司借贷名义向社会集资,具有非法性。用伪装的手法进行公开宣传,且集资对象为不特定多数人,具有公开性、社会性。承诺回报出资人2%至4%的高额利息,具有利诱性。主观上,石小红吸收资金主要是为了牟利,且表现为故意。

2、石小红非法集资行为达到集资诈骗罪入罪标准。集资诈骗罪与非法吸收公众存款的主要区别就在于是否具有非法占有目的。集资诈骗罪的构成前提是行为人必须有非法吸收公众存款的行为。根据2010年最高人民检察院、公安部《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第49条规定,以非法占有为目的,使用诈骗方法非法集资,涉嫌下列情形之一的,应予以立案追诉:(1)个人集资诈骗,数额在10万元以上的;(2)单位集资诈骗,数额在50万元以上的。石小红非法集资6. 7亿,至案发尚有3. 31亿元无法归还,在集资数额上达到集资诈骗罪的入罪标准。

3、在主观上具有“非法占有目的”.

本案中行为人借公司名义非法集资,实际上没有将集资款用于任何业务经营,其本身无经济基础,无力偿还巨额高息。以诈骗手段取得的集资款占为己有,隐满了借款真实用途。所借资金主要用于购买房产、投资房地产开发、投资股票、还本付息及供个人消费具有较强的冒险投机性及用于个人消费、挥霍。其非法集资行为既侵犯了国家金融管理秩序,又侵犯了公私财产所有权,非法集资数额巨大具有社会危害性。因此,石小红行为符合集资诈骗罪的概念及构成要件,构成集资诈骗罪。

3.3.3外部环境分析。

非法集资在鄂尔多斯肆虐的背后,是地方经济转型之痛。有着“羊(域)煤(碳)(稀)土(天然)气”之称的鄂尔多斯市,煤炭储量及其丰富。鄂尔多斯在发展过程中,凭借着资源优势,特别是储备丰富的煤炭资源,在短时间内实现了飞速发展。鄂尔多斯在2002年时,国内生产总值超过200亿元,2012年时,该地国内生产总值超过3600亿元,在短短的10年内,该市国内生产总值提高了 17%,增长速度在内蒙古连续多年排名第一,鄂尔多斯的人均国内生产总值比香港还要高。

煤炭资源助推了鄂尔多斯市民间集资游戏的疯狂膨胀,大量资金在暴利引诱下短时间集聚,游离于国家金融监管体系之外,国家公务员、企事业单位工作人员乃至城市小商贩、农民的资金相继进入了投资公司,民间借贷市场异常活跃,属于典型的“藏富于民”;然而,该市在发展过程中过于依赖资源,由于产业结构不合理,产业层次和素质较低,靠资源带来的暴富过程与产业与财富倒挂的模式,是不可持续的,产业结构域财富投资途径的严重脱节,非煤产业只占工业增加值的30%,2012年该地出现房地产经济泡沫,随后引发了煤炭经济危机。近几年中国的环劝海动力煤价格在很长时间内处于高位,政府一味想提高GDP,企业只想获得更多利润,这些因素一直决定着鄂尔多斯的经济发展模式,导致除资源外,很难形成制造业和其他产业的核心竞争力。

在金融业欠发达的情况下,大量资金无法用在多种多样的投资渠道中,当地的一些人为了获得收益只能用资金购买房产。于是形成这样一种资金产业循环链:

将地下的煤转变为财富,财富用于幵发房地产。而纵观房地产资金来源,80%依赖的是当地极其活跃的民间借贷市场,只有20%依靠银行信贷资金。鄂尔多斯2010年末全市金融机构各项贷款余额只有同期GDP的50%.相比较同类城市银行的信贷总额可以达到上一年GDP的130%.

然而随着2012年欧债危机加剧和国内宏观经济增速减缓,煤炭行业出现产能过剩现象,该行业的现金流无法为当地房地产行业的发展提供充足的资金,过分依赖煤炭资源也为地方经济的发展埋下隐患。加之国家新一轮能源价格改革提速,2011,国家发改委制定了煤炭价格,指出在2012年,合同煤价可合理上涨,北方港口的大卡煤炭每吨要控制在800元以内,2012年,鄂尔多斯煤炭产量5. 9亿吨,折合产值约3000亿元,占鄂尔多斯GDP的80%.然而,从2012年1月幵始,环劝海(5500)大卡动力煤价格由792元/吨一路跌到2013年中旬的612元,跌幅达22.7%.产业结构性问题和体制性制约,实体经济下行导致的煤炭需求低迷,与限价一起使鄂尔多斯陷入后危机时代真正的困境。煤炭就是现金流,就是硬通货,对于鄂尔多斯等靠煤炭为生的资源性城市而言,这种打击是致命的。过去房地产建设主要是依赖于较高的煤炭价格,当煤炭需求受到影响后,房地产建设也缺少了资金。在2012年7月后,受到多重因素的影响,当地的房产投资也在减少,一些楼盘因资金不足,无法完工,民间借贷也出现各类问题。

鄂尔多斯的煤炭、房地产与民间借贷是两大主要生财之道,短期内建成的财富生成链条一旦被打破,将引发房地产和民间借贷双重危机。房地产政策调控和周期因素斩断了房地产开发商的资金链,导致银行信贷输血中断,虽然鄂尔多斯没有出台限购政策,人们不再对房地产抱有强烈的信心,他们暂时停止购房行动,这加剧了地产商的资金匮乏问题。而政府对煤炭企业的整合同时也刺激了民间借贷,过去的很多年里没有将更多的精力放在谋求经济转型上来,令资源超配到房地产等固定资产投资领域,丰厚的民间资金一直长期沉淀在本地,沉淀在房地产市场,导致房地产幵发量巨大,楼市发展和供求规律相背离,房价不断上涨。郑尔多斯人口不到200万,但与深圳相比,开发量却远超深圳。据相关部门统计发现,鄂尔多斯在2010年时商品房销售面积超过1000万m2,北京在2010年旳商品房销售面积为1600万鄂尔多斯销售面积相当于北京销售面积的60%.但就人口数量来看,鄂尔多斯人口数量不到200万,北京人口数量接近2000万,鄂尔多斯人口相当于北京人口的十分之一。这说明,鄂尔多斯出现楼市危机是必然现象。

因为过高的房价和过多的高利贷行为,使得许多实体经济无法在鄂尔多斯实现健康发展,鄂尔多斯房租过高,企业投入的成本过多,无法获得较好的收益。

鄂尔多斯与江浙地区相比,民间资本未形成良好的信用文化,民间借贷存在的风险过多,彼此都没有将诚实守信作为借贷的基本规则。特别是,鄂尔多斯的民间借贷,受到产业结构不均衡的影响,加之金融业发展水平低,这使该地的民间借贷具有一定的赌博意味。观察该地的资金供给情况可知,供给状态十分扭曲:一,缺少正规的金融机构。鄂尔多斯虽然实现了快速发展,但当地的金融业却没有得到发展,当地只有一些国有银行,其他的外资银行和股份制银行不足,金融机构是经济发展的前提保障,缺少金融机构,经济发展必然受阻;二,民间借贷虽然起到资金支持作用,但它们的地位是非法的,它们的风险较大。鄂尔#斯在多年发展过程中一直未建立资本市场,这也阻碍了当地的健康发展。

3.4民间借贷异化原因总结。

3.4.1民间资金无法流向多元化投资渠道。

近年来,我国经济持续高增长,全社会金融资产的总量急剧增长。2005年以来,全社会金融资产的总量年均增长21.8%,其中,家庭部门持有的金融资产总量较2005年末增长170%.但是民众投资选择范围较小,在多元化投资过程中,无法根据市场收益水平、风险偏好、投资偏好选择多种投资工具,难以通过多元化的投资分散风险,也较难获得稳定的投资回报。改革幵放过程中,部分因被征用土地而获得补偿款的农民以及先富起来的私营业主手中积攒了大量闲散资金,这些资金需要找到投资渠道。然而我国居民资金主要的正规流向渠道却各有其局限性:

一是储蓄,由于银行存款利率普遍较低,收益可能出现“负增长”;二是国债,国债收益率虽然高于储蓄,但我国国债目前发行量及发行种类无法满足人们的投资需求;三是股票、债券、基金等,虽然投资于这类金融资产的收益较高,但风险也相对较大,尤其是股票市场瞬息万变,许多居民不愿意接受这些投资工具;四是固定资产,如房产、土地等,但是固定资产占有资金量比例过多,可能无法满足居民流动性资金需要。因此相比较而言,一部分追求高收益的民间资本便涌向了民间借贷领域,民间借贷利率也普遍高于商业银行利率之上,风险却低于证券投资之下。然而过分追逐高回报投资民众心理,投资风险往往容易被人们忽视,投机性较强且容易出现跟风现象,企业为解决资金不足问题转向民间借贷,民间闲散资金进入企业融资渠道,所筹资金大多用于盈利高风险大的投资项目,一旦遭遇市场风险或行业风险使资金链断裂,导致民间借贷资金血本无归。非法集资高利润回报许诺具有很强的吸引力,在一定程度上,非法集资者与广大投资者双方构成了鲜明的“合作关系”,一起推动者集资走向不规范化、非法化方向,投资者对犯罪行为的发生负有一定的责任。