第四章万科与保利地产的财务报表三维分析

4.1资产负债表三维分析

4.1.1总资产规模分析

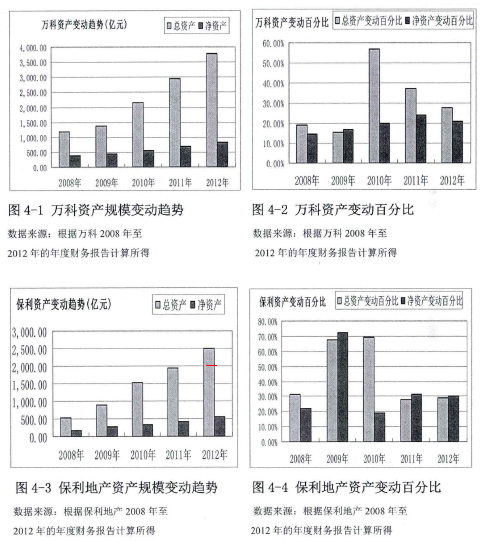

1、万科-"行业老大、高居榜首"

万科在2008年时的总资产规模就高达1192亿元,高居上市房企榜首,到2012年资产规模增长至3788亿元,增长幅度为217. 69%,年平均增长率为54. 42%.可见,从总资产规模看,万科堪称中国房地产行业排头兵,可谓名至实归.

2、保利地产-"增势生猛、异军突起"

保利地产2006年刚上市还只有165亿的资产规模,仅相当于1/3个当时的万科.截至2012年年末,保利地产的资产已相当于2/3个万科.上述期间,保利地产的总资产规模是从536亿元增长至2512亿元,增长幅度为368. 32%,年平均增长率为92. 08%.可见,保利地产扩张举动异常生猛,大有赶超之势.

4.1.2资产结构分析

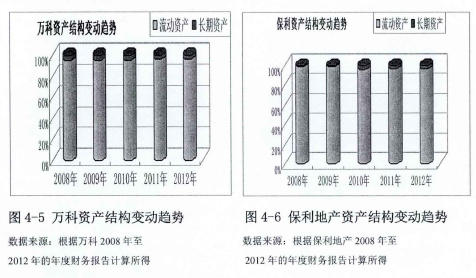

1、资产构成"高流动、多存货"

由于房地产企业的主要资产为存货,行业特点决定了两家企业高流动资产比的资产结构.从流动资产占总资产的比重看,万科及保利地产平均比重分别达到95%及97%.房地产业的存货主要包括房地产开发产品和非开发产品.开发产品包括:己完工开发产品即建成、待出售的物业,在建开发产品即尚未建成、以出售为目的的物业,拟开发产品即己决定将之发展为己完工开发产品的土地;非开发产品主要为原材料.

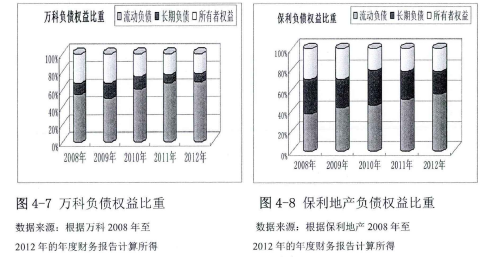

2、负债权益"负责升、权益降"

从对两家企业负债权益比重的比较分析来看,我们可以看出两家企业的负债与所有者权益的结构比变动趋势基本相同.以2008年到2012年期间数据为例,两家企业负债的比重呈逐年上升趋势,而所有者权益比重逐年下降.可见,随着规模的扩张,两家企业凭借成功运营,实现撬动财务杠杆的能力明显提高.从横向比较来看,万科的负债率较低,平均在72. 9%左右,保利地产的负债率平均75. 3%.

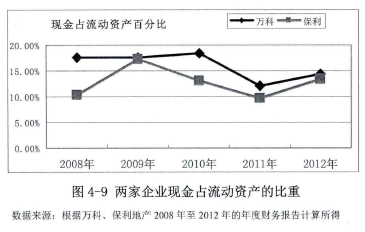

4.1.3现金比重

从2008年-2012年现金占流动资产的比重来看,万科5年平均占比16%,而保利地产5年平均占比12. 7%0万科在2008年到2010年期间,现金占比平稳,只有在2011年才有下降,此后2012年又逐步提高其现金持有率.而保利地产的现金占比波动性较大.此外两家企业都是在2011年出现最低值.从现金占比的横向对比来看,万科的现金占比高于保利地产,且保持地较为平稳,流动资产的质量强于保利地产.

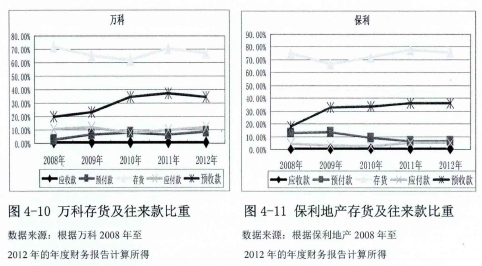

4.1.4存货及往来款项

前文己述,由于房地产的特殊性,用于运营创造收入的是存货这一流动资产,其占用的资金比较大,所以存货占资产的比非常高.2008-2012年万科5年平均存货占比达67. 4%,而保利地产则更是高达73.5%.另外,根据房地产企业的经营特点,结算方式主要为预收、应付、和预付为主.从2008年-20〗2年的发生额来看,万科5年预收款、应付款、和预付款平均占比分别为30.0%,10.5%,6.6%;对应保利地产的这三项往来款占比为31. 6%, 4. 06%, 9. 67%.两家公司存货及往来款项(应收款、预付款、应付款和预收款)占总资产的比重,如下图:

房地产企业的往来款项主要包括应收款、预付款、应付款和预收款等四种.

一是房地产的应收款项,在房地产业结算方式中,应收的情况比较少,期末的应收账款主要为应收开账结算中心和银联的款项.

二是房地产的预收款项(主要为预收房款),房地产业普遍采用预收模式.预收款项虽以流动负债的形式列于资产负债表上,但一般不需要还款,而是结转成收入,因而预收款其实为可供企业长期使用的资金.预收款项既可以补充企业运营所需要的资金,改善企业的现金流状况,又能作为无息贷款,可以提高企业的财务杠杆,提升资产收益率,而企业又没有偿债压力.

三是房地产业的应付账款,主要包括要支付给建筑商、甲供材料及设备供应商、设计公司、园林公司等上游供应商的资金.但两家企业相比,万科的应付账款占比高,主要与其战略釆购有关,万科在世界范围内与一流的供应商建立了战略合作关系,万科与这些优秀的建筑商供应商合作,可以充分利用其资金进行先期施工,从而缓解公司的资金压力.

四是房地产企业的预付款,主要包括拿地办证过程中的预付地价款,土地保证金和拆迁款,项目开发环节的设计费和工程款以及部分预缴税费等.

从整体看,两家公司的应付账款和预收账款的合计数,大大地超过应收账款和预付账款,属于占用供应商资金,利用OPM战略进行运营资本管理的效果较好.

两者横向比较,万科OPM的能力更强.万科和保利地产应收账款占比分别为0. 6%和0.52%.可见这两家房地产业具有较强的OPM能力.

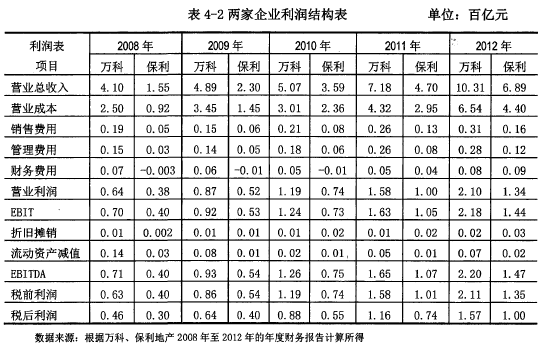

4.2利润表三维分析

4.2.1营业收入与利润分析

1、市场回温、收入稳升

近年来,国内外经济触底回升势头普遍好于预期,同时世界各国向市场注入大量流动性可能产生严重通货膨胀备受关注,投资者对未来通胀的预期更加强烈.

在经济景气不佳、金融市场滞后、投资渠道较少的情况下,置业买房无疑成为我国高收入者资产保值增值的青睐选择.随着市场的迅速升温,房地产销售大幅增力口,近年来出现了 "井喷式"行情,在成交量不断放大的同时,房价也持续上涨,使房地产市场表现远好于预期,出现了投资加快、销售增加、价格快速上涨和资金来源充裕等新情况.因此在这样的大环境下,作为"四大天王"的二大天王万科和保利地产自然也水涨船高,销售收入激增.

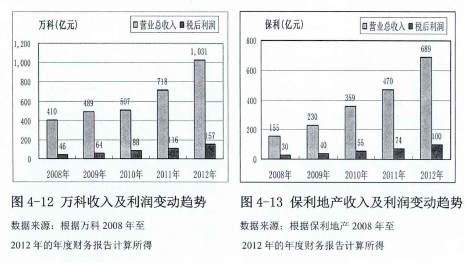

万科2008年-2012年的营业收入总体呈现上升趋势.2008年的营业总收入规模近410亿元,2012年的营业收入总规模超过1,031亿元,增长比例151. 55%,年平均增长率为30. 31%;保利地产2008年-2012年的营业收入总体上也呈上升趋势.2008年的营业总收入规模超过155亿元,2012年的营业收入总规模为689亿元,增长比例343.98%,年平均增长率为68.80%.从收入增长的幅度来看,保利地产收入的增长速度大于万科,其中增长幅度最高的是2010年,较2009年增长了 58.45%.两家企业营业收入及净利润变动趋势如下:

2、经历调整、预期不同

但在这期间,两家企业的营业收入也因各种原因呈现出不同的增长速度.2008全球年金融危机爆发,为了 "过冬",万科曾在2008年半年报和三季报中两度宣布缩减幵梭工面积,全年计划开工面积由848万平方米缩减至570万平方米,计划梭工面积由689万平方米缩减至586万平方米.在2008年迅速降价的万科则一度陷入无房可卖的递她境地.两年后的2010年房地产业出现了各种调控信号,当年6月,万科坚持做出了相同的降价选择,结果是万科又一次保住了自己的龙头位置.受2008年上半年政策形式及下半年金融危机影响,保利地产2008年拿地金额仅为61. 2亿元.鉴于对市场的悲观预期,保利地产对于2009年的开梭工面积也相当谨慎,当时也同样面临断顿,更没有机会分享到2009年下半年价格疯涨的盛宴.由于不愿再出现断顿的情形,担心错失发展机会,其在2009年大规模拿地.据统计,2009年保利地产共硒出461亿元,新增权益土地储备1464万平方米,在重庆、南京等多个城市均属前列.保利地产2010年实现签约面积688. 39万平方米,同比增长30. 7%;实现签约金额661. 68亿元,同比增长52.53%.?.由此可见,万科坚持的是更为稳健的经营策略,当经济形势比较严峻,行业出现调整时,万科首先保障的是公司的财务状况安全、资金状况良好.其次,才是顺应市场,积极采取措施促进销售,尽可能抓住市场变化带来的机会,实现市场份额的增加.

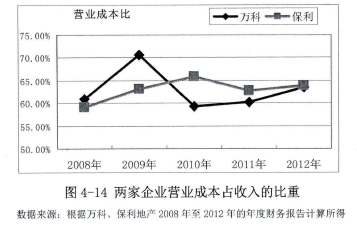

4.2.2营业成本

1、先升后降、差距缩小

两家企业2008年-2012年营业成本占营业收入的比例都是"先升后降"的变化趋势.万科在2010年出现峰值,为70. 61%,保利地产在2011年出现峰值为66.88%.两者相比,前两年万科的营业成本占比高于保利地产,2010年相反,不过两者的差距逐年缩小.但从5年平均值来看,两家公司营业成本占收入的比重相当.万科做为行业排名第一的龙头企业,其营业成本率与保利地产相比没有优势,甚至与行业平均水平比没有优势,历来为外界尤其是证券投资界所调病.

2、万科"低利润率,高周转率"

万科的高成本率与其战略安排有关,即实行战略成本管理.这指的是从战略的高度对成本进行管控,即把企业的成本管理与企业的长远发展需要相结合,旨在谋取长期竞争优势,是以价值作为衡量依据的成本管理思维.万科实行的是"低利润率,高周转率"的战略,低利润率也就意味着高成本率.万科成本管理也体现了其"不该花的一分都不多花,不该省的一分都不会省"的战略成本管理理念.

一是不该花的一分都不多花.这体现在万科"低价拿地,不拿地王"的拿地风格,其一般选择较偏远的地方多拿地,市中心少拿地以及通过共同开发,合作拿地等方式严控土地成本.在采购成本方面,万科不断提高集中度,通过规模优势提高釆购议价能力.此外万科还成立成本管控平台,提高采购的效率和透明度,降低了采购成本.

二是不该省的一分都不会省.这体现在其战略成本管理并不追求单纯的成本降低.有的时候适当增加投入,提高产品质量或增加产品的差异性,反而获得竞争优势.万科为了实现"绿色建筑产业化"梦想,进行了大规模的投入.为了研宄和推广住宅产业化,万科投入了大量的研发成本和建造成本,因此使得其营业成本较高.但通过产业化,万科的建设周期得以大大缩短,从而提高了周转率,而高周转率正是万科所一直追求的目标.例如在2010年深圳市政府龙华保障房建设项目上,三家同步开工的开发商中,当万科建设的三期进度达到14层时,其他两家开发商才完成了 6层.

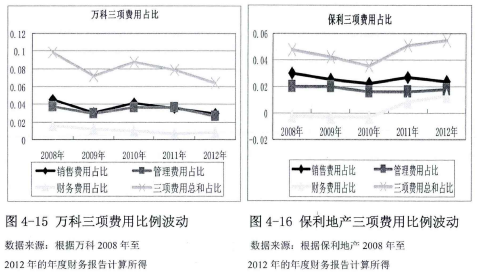

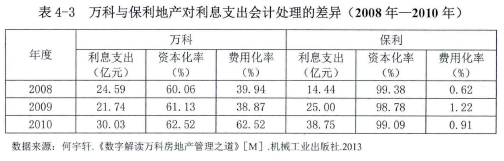

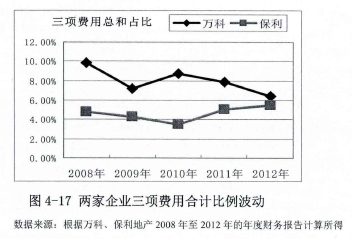

4.2.3三项费用

1、三项费用"万科高于保利"

从销售费用、管理费用、财务费用等三项费用总额看,万科的三项费用均比保利地产较高.2008-2012年期间,万科公司销售费用、管理费用、财务费用占销售收入的平均比分别为3.65%, 3. 32%, 1.04%;对应保利地产这三项占比分别为2.57%, 1.79%, 0.27%.两家企业三项费用占收入的比重各年波动如下:

2、三项费用细化对比分析

一是销售费用,万科将销售外包,从而使其销售代理费用及佣金费用较高.另一方面,万科历来重视品牌宣传,将品牌作为企业重要的核心竞争力,因此其品牌推广费用也较高.销售做减法,品牌做加法,这两项措施都造成万科较高的销售费用占比.

二是管理费用,万科的管理费用占比也比较高,这主要与其人才战略有关.万科比较重视人才的培养和留用,对员工进行股权激励,加大对员工薪酬和福利的投入,从而维持其企业的长期稳定发展.

三是财务费用,万科的财务费用占比相对较高.这主要是与两家企业对利息支出的会计处理有关.保利地产的财务费用低,主要是因为会计处理上保利地产将财务费用费用化,而万科更多将财务费用资本化.

从两家企业的三项费用占收入的比例来看,保利地产的费用控制要优于万科.

尤其在2010年以前,保利地产的财务费用为负值.不过从变化趋势来看,2010年万科的三项费用占比呈现降低的趋势,而保利地产由于2011年以后财务费用大大升高,使得其三项费用占收入的比例呈上升趋势.两者的差距在2012年降为最小.

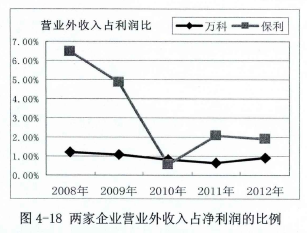

4.2.4营业外收入

从营业外收入的角度来看,两家企业营业外收入占净利润的比重都很低,万科各年的占比基本稳定在1%左右,而保利地产则是从2008年的6. 47%持续降低到2010年的0.55%,而后两年基本维持在2%.可见,两家企业的利润主要是由主营业务贡献的.两家企业营业外收入与当年利润对比,比重如下:

4.3现金流量表三维分析

如果把资金比作企业的"血液"那么现金流则是企业的"血液"的来源.企业的现金有三类:经营性现金流、投资性现金流和筹资性现金流.经营性现金具有"造血"功能,投资性现金流具有"补血"功能,筹资性现金流具有"输血"功能.于实体性企业来说,在现金池的3大干流中,只有经营性现金流是最稳妥、最靠谱的.投资性现金流不常发生,经营性、投资性现金流又可称为"融资前现金流",体现了企业自我资金的产生能力,而筹资性现金流来自外部,对国家政策和外部环境的依赖性非常大,常常不可控.

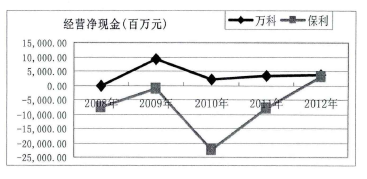

4.3.1经营净现金分析

从对万科和保利地产的现金流变动趋势来看,我们发现:(1)两家企业都是从2008年的低点升到2009年的高点,2010年又出现低谷,2011年以后持续升高,两家企业的差距在2010年最大,2010年以后保利地产增长的速度大大超过万科,使得两者的差距逐渐缩小,至2012年几乎赶上万科的水平.(2)两家企业经营活动的创现能力不一样,保利地产除了 20]2年为正值外,各年经营活动产生的现金流均为负值,其中2010年出现最低值,-223. 70亿元,2010年以后,其经营净现金呈上升趋势.相比之下,万科经营创现能力强于保利地产,除2008年外,各年经营净现金均为正值,其中2009年出现最大值,92. 53亿元,不仅可以用于公司的正常运营,而且可用于补偿投资和筹资活动所需现金.

优秀的地产企业都会把自身的经营性业务视为现金流最重要的来源渠道,不仅把资金用在主业上而且主要依靠主业来创造现金.经营性现金流越大,说明企业自身创造现金的能力越强,经营的可持续性越强.2008年两家企业的经营性净现金较低,都为负值,与当时的经济环境有关.2008年世界金融危机爆发,中国经济受到冲击,楼市也遇寒流,多数大型开发商均出现销售面积与销售金额下滑,经营性现金为负的现象.据2009年3月统计的数据,当时16家己披露年报的房地产上市公司2008年度经营性现金流量净值为-124. 67亿元,比上一年同期的-36. 63亿元下降240. 32%0其中有12家公司经营性现金流量净值为负值,而上一年同期仅有6家公司现金流为负.业内人士表示,2008年全年销售不畅导致资金不能及时回流是影响地产商经营性现金流的重要原因.①处在这样的地产低谷期,万科2008年就果断降价促销,累计实现销售面积557. 0万平方米,销售金额478. 7亿元,分别比2007年减少9. 2%和8.6%.但面对全球经济的影响和房地产市场的调整,保利地产成交量不减反增、市场份额逆市稳升,全年累计销售金额达205. 11亿元,同比增长20. 36%,累计销售面积达258.49万平方米,同比增长29. 48%.虽然销售额和利润增长,但由于项目建设和拓展项目较多,使得其经营净现金不高.

2009年特别是下半年开始,全国房地产销售空前活跃,因此两家企业的经营净现金都出现好转.2010年以后宏观调控频频来袭,住宅市场疲软,万科的经营净现金却较为稳定,这主要得益于其谨慎的"现金为王"经营理念.面对政府调控房价的措施,万科坚持"不囤地,不捂盘"的经营策略,努力促进销售,加快资金回笼,积极应对市场变化.同时保持谨慎的拿地态度,发挥"战略纵深"优势,以合理价格获取优质土地资源,以保障各城市和区域的均衡发展,使公司持有项目资源稳定在满足未来三年开发所需的水平上.

而保利地产在2009-2010年期间是冲得最快的.在央企火爆圈地的2009年,保利地产投入巨资461亿拿到1464万平方米地.2010年,保利地产攻城略地的力度更是达到历史之最,全年新增土地权益面积高达1441万平,斥资近500亿.因此2010年保利地产的经营净现金出现最低值.此后2011年调控严峻,保利地产迅猛扩张的态势略有放缓,不光是增速放缓,同时减少了拿地的动作.2011年保利地产新增近920万平土地面积,同比下降32%,购地款为240亿.当年保利地产土地投资金额仅占当年732亿销售金额的33%,而在2009、2010年,这一比例分别高达95%、76%.

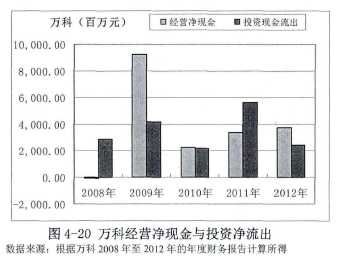

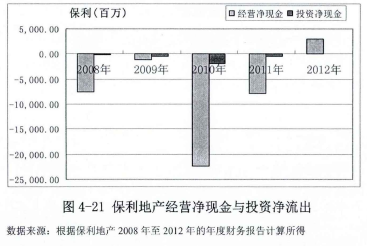

4.3.2经营净现金与投资净流出分析

从万科各年的经营净现金与投资净流出的对比数据来看,除了 2008年外,万科各年的经营净现金和投资现金净流出都为正值,且这两者的大小关系波动性变化.

从保利地产各年的经营净现金与投资净流出的对比数据来看,保利地产经营创现能力很低,除了 2012年外,各年的经营净现金均为负值,而投资现金净流出很低,筹资活动的现金流入主要用来补充经营现金缺口.可以看出保利地产的资金缺口非常大.

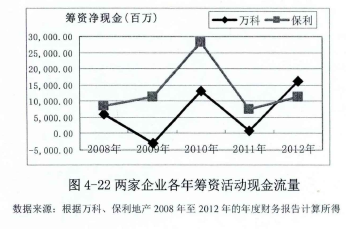

4.3.3筹资活动现金流分析

2008年-2011年由于保利地产各年经营净现金为负值,现金缺口比较大,因此各年的筹资净现金比较高,尤其是2010年经营净现值最低,对应的筹资净现金则出现最大值.

万科由于经营净现金控制得较保利地产好,资金缺口相对较小,因此筹资净现金相对较低.2009年筹资活动净现金为负值,主要是该年份经营活动产生的现金在补偿了投资活动的支出后,又用于偿还了一部分的借款.