(三)控制人性质、高质量审计与经营活动现金流的价值相关性。

已有研究证实了具有政治联系的国有企业更容易获得银行信贷资金的支持,如余明桂、夏新平和邹振松(2006)研究发现,国有股份比例与公司资产负债率显着正相关;江伟、李斌(2006)也认为与民营上市公司相比,国有上市公司具有更多的长期债务融资。所以,相比于民营企业,国有控股企业融资约束更少,其中最普遍的形式就是通过国有银行为其提供更优惠的信贷资金。因此,当公司投资机会增大,需要更多的财务资源以满足实现未来增长期权的需要时,如果公司现金持有水平较低,那么显然无法通过自有资金加以解决,此时只有依靠外部融资或者自身生产经营所产生的现金净流入加以解决。如果企业聘请的是高质量审计师,会有效减少公司内外部信息的不对称程度,进而有助于降低融资成本,因此公司相对不太需要依靠自身产生现金流的能力来解决资金来源问题。对于国有上市公司而言,由于其获取银行借款相对容易而且通常可以获取更低成本的信贷资金,因此与非国有公司相比,更不需要依靠自身创造的现金流来解决实现未来增长期权价值所需要的资金。换句话说,由于其本身可以更容易地获取较低成本的信贷资金,因此高质量外部审计对于其缓解融资约束的意义不大。综上,在现金持有水平低的条件下,对于国有上市公司而言,是否聘请高质量审计师不会影响投资机会集与经营活动现金流价值相关性之间的正相关关系。藉此,本文提出假设 3:

假设 3: 对于现金持有水平低的公司,高质量审计将弱化投资机会集和经营活动现金流价值相关性之间的正相关关系,但高质量审计的这一作用只在非国有公司中显着存在。

三、样本选择、模型设定与变量定义。

(一)样本选择和数据来源。

本文首先将 2004-2011 年我国 A股上市的企业作为初始研究样本,并进行如下剔除:(1)剔除了财务数据不完整的样本,因为财务数据的缺乏会使得后续的检验无法进行;(2)剔除了金融类上市公司,因为这类公司比较特殊,不在本文的研究范围之内;(3)剔除了难以判别控股股东性质的样本。

经过以上筛选后,共有 7371 个公司研究样本符合要求。

本研究所涉及的财务数据和指标均取自万德数据库和CSMAR数据库查询系统。会计师事务所的排名数据来自于中国注册会计师协会网站公布的会计师事务所排名情况。

( 二 ) 超额现金持有水平的度量。

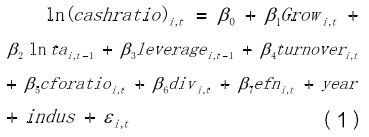

本文以各企业的年初超额现金持有水平这一指标来评价企业现金持有水平的高低,具体是:如果年初超额现金持有水平大于 0,则属于现金持有水平高的样本,反之则属于现金持有水平低的样本。为估算各公司年的现金持有水平,本文在 Opler、Pinkowitz、Stulz &Williamson(1999),Dittmar、Mahrt-Simth & Servaes(2003)以及辛宇和徐莉萍(2006a,2006b)研究的基础上,构建如下现金持有水平估计模型:

上述模型中,因变量为In(cashratio)i,t,其表示 i 公司在第 t 年末的现金持有水平 ; Growi,t表示的是 i 公司第 t 年的总资产增长率,等于总资产当年增长量与总资产年初数之比;Lntai,t表示的是将 i 公司第 t 年初的总资产账面价值进行取自然对数运算;leverage i,t-1是年初总负债除以年初总资产,用来衡量在第 t 年初 i 公司的资产负债率; 等于 i 公司在第t 年的净销售收入与平均总资产之比,clivi,t表示的是 i 公司在第 t 年的总资产周转率; 等于 i 公司在第 t年的经营活动现金流量净额与平均总资产之比,表示的是 i 公司在第 t 年的现金流量回报率; 和 都是虚拟变量,如果在第 t 年 i 公司在年报中宣布发放股利,则 为 1,否则为 0,如果 i 公司在第 t 年至第 t+3 年内进行过增发或配股,则 取 1,反之取0;year 和 indus 分别表示年度和行业控制变量。模型(1)通过计算得出的残差 即为超额现金持有水平。若εi,t<0,则第 t+1 年 i 公司属于现金持有水平低组别; >0, 则第 t+1 年 i 公司属于现金持有水平高组别。

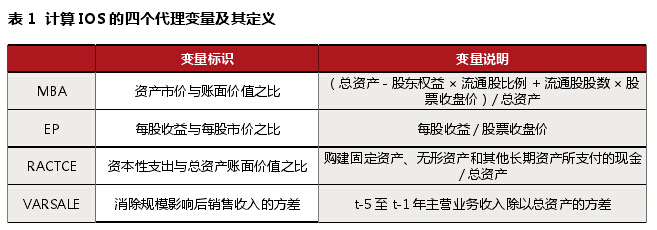

(三)投资机会集的度量。

目前学术界对投资机会集的直接度量还没有形成科学一致的认识,因为其直接度量还存在很多困难,大部分学者对投资机会集的度量是利用各种代理变量来进行。比较常见的代理变量包括股东权益公允价值和账面价值的比值、资产市价和账面价值的比值、每股收益和每股市价的比值(Gaver & Gaver,1993)、研发密度(Skinner,1993)、资本资产投资支出 密 度(Smith 和 Watts,1992)、消 除 规 模 影 响 后 销 售 收 入 变 动 的方 差(Christie,1989)、 生 产 性 资产 投 资 支 出 与 折 旧 之 比(Baber 和Kang,1996)。通过对上述文献的研读,本研究选取四个代理变量来度量投资机会集,分别是:资产市价和账面价值的比值、每股收益和每股市价的比值、资本资产投资支出密度、消除规模影响后销售收入变动的方差。具体方法是用因子分析法提取出一个能反映这四个代理变量信息的公共因子,再根据公共因子的得分来度量投资机会集。本文选择的四个代理变量的定义见表 1.