一、引言

定向增发资产注入是指上市公司向控股股东定向增发新股收购控股股东的资产,同时,控股股东将资产注入上市公司,其本质是大股东与上市公司进行一次规模较大的关联交易。这一模式源于我国特殊的制度背景,证券市场分拆与发审制度的弊端促进了股权分置改革的步伐,为定向增发资产注入奠定了制度基础。我国政府出台一系列政策法规支持控股股东优质资产注入、做大做强上市公司,为定向增发资产注入提供了法律依据。由此,资本市场多了一个重要的融资手段———资产注入、定向增发。然而,由于我国高度集中的股权结构,并且控股权与现金流权分离程度高,衍生了第二类代理理论,即控股股东以损害中小股东利益为代价追求自身利益。加之外部监管的保护机制尚未健全,中小投资者法律维权意识较差,控股股东很可能在资产注入上市公司成为大股东的过程中,利用其控制权的优势来侵占中小股东的利益。这种现象可能在注入资产后的长期表现中更加明显。

随着股权分置改革的完成,股权集中与大股东控制的公司治理模式成为我国资本市场的普遍现象。控股股东资产注入行为掀起了我国 A 股市场融资热潮。那么,在资产注入行为中,控股股东通过什么方式侵占中小股东的利益?在公司经营中存在的关联交易是否对中小股东利益造成侵害?本文基于第二类代理理论的解释框架来分析大股东资产注入背后可能隐藏的动机及其利益侵占行为。

二、理论分析与文献回顾

(一)第二类代理理论概念与理论核心

20 世纪 30 年代,Means 和 Berle 率先提出股权分散下的控制权与所有权分离的概念。在此基础上,发展并衍生出代理理论,即股权分散的情况下产生的第一类代理问题———投资者与代理人之间的利益冲突。该理论的主要目的是研究委托人在信息不对称和利益冲突的环境下,如何设计激励代理人的最优契约。实际情况中,委托代理问题不仅存在于管理者与股东之间,也存在于大小股东之间。

大量文献显示,大部分国家股权普遍集中,特别是我国股权集中情况更加明显。股权集中带来了第二类代理问题———大股东和中小股东之间的利益冲突。由于控制能力与多数表决机制的存在,大股东比中小股东拥有更多的动机和能力实现对管理层的控制权收益。中小股东只能按实际持股比例获得二级市场的资本利得。大股东实际上代理了中小股东的控制权和监督权,也可能以损害中小股东的利益为代价来追求自身利益,而偏离公司价值最大化目标,这就是大股东代理问题,又称第二类代理问题。

(二)资产评估增值与控股股东代理

唐宗明、蒋位(2002)通过评估深沪两市上市公司行为发现高估资产价值造成上市公司的盈余和股东利益发生重大变化,由此可见,控股股东具有操纵资产评估结果的不良动机。周勤业、夏立军(2003)调查研究发现,上市公司在定向增发资产注入时,大股东通过高估认购资产侵占小股东利益,导致中小股东的资产评估增值率显着低于控股股东注入资产的评估增值率。张详建、郭岚(2008)实证检验了虚增注入资产对中小股东的影响,得出大股东侵占中小股东利益的结果。杨靖等(2010)发现控股股东持股在上市公司持股比例越大,相应注入资产的评估增值率就会越高,从关联交易中获取利益也越多。唐洋、孙文(2012)通过对资产评估增值率、市场反应与公司绩效作回归分析,结果显示资产注入评估增值率与上市公司市场绩效呈负相关。

在资产注入行为中,注入资产定价的合理性是衡量资产注入行为中是否存在利益侵占的关键因素之一。由于我国资产评估在法制、管理、公正等方面仍不完善,致使评估结果受到多方干预。如果控股股东与评估人勾结,以次充好、虚增注入资产的价值,就会对上市公司长期绩效产生不良影响,进而侵害中、小股东的利益。因此,在资产注入关联交易中,控股股东存在强烈的虚增资产价值进行利益侵占的动机。由于定向增发开始的时间较晚,样本数据资料限制,以往研究主要通过研究资产评估增值率对公司盈余、短期市场绩效的影响,或者研究其对经营绩效的影响来判别大股东利益侵占的方式。本文采用事件研究法从长期市场绩效的角度出发,比较短期市场绩效与长期市场反应的变化情况,更加全面地反映大股东的利益侵占动机。

(三)注入资产质量与控股股东代理

王明旭(2006)认为在资产注入定向增发这一关联交易中,存在控股股东注入劣质资产来“偷梁换柱”进行利益输送,进而侵占中小股东利益。朱红军等(2008)基于驰宏锌锗的案例研究发现了大股东通过上市公司定向增发进而注入不良资产实现输送利益的证据。方勇华(2008)提出由于我国资本市场审核制度不完善,在定向增发中控股股东很可能利用资产注入的方式通过注入不良资产进行利益输送。尹筑嘉、文凤华和杨晓光(2010)研究发现,上市公司通过定向增发进行资产注入的新股定价普遍偏低,显着低于股票内在价值;并且注入的资产大多为非优质资产,存在大股东侵占小股东利益的现象。王蕾蕾(2010)通过对资产注入前后公司绩效的变化进行实证分析,得出大股东可能存在注入劣质资产进行利益侵占的行为。

当资产注入与定向增发相结合时,除了通过虚增注入资产价值外,控股股东还可以操纵资产注入的质量来获取控制权私利。由于大股东与中小股东在掌握增发信息方面存在严重的不对称,一方面,控股股东凭借控制权优势,很可能通过上市融资或配股,将不良资产注入上市公司,间接从企业掠夺财富;另一方面,控股股东将劣质资产注入上市公司,从而获得控制权收益,当注入资产与上市公司不紧密相关时,就可能导致公司多元化经营。国外许多研究表明,多元化经营会降低企业绩效,从长远看会损害中小股东利益,本质上看都是通过资产注入进行利益侵占。

(四)最终控制人持股比例与控股股东代理

根据第二类代理理论可知,控股股东与中、小股东之间存在委托代理关系,控制权和现金流分离使控股股东有机会进行利益输送,进而产生侵占中小股东利益的动机。当第一大股东所占股份与其他股东占股份相比悬殊,那么其他股东的控制权和表决权明显弱于第一大股东,大股东实际上可以决定公司的经营和管理决策。即使他们通过关联交易、转移利润、同业竞争等方式侵占小股东财富,其他股东也无法通过“以手投票”的方式制止控股股东的自利行为。中小股东明显处于劣势,所以中小股东在利益博弈中很难占到上风,随时有可能受到控股股东出于自身利益角度所作出的决策以及其他非正当交易的侵害。

本文选取特定的定向增发资产注入公司的样本,研究这些公司第一大股东的持股比例,并结合第二类代理理论分析大股东在资产注入过程中是否存在利益侵占动机及对上市公司长期市场绩效的影响。

三、样本选取和模型构建

(一)样本选取和数据来源

本文采用事件研究法,选取从 2006 年 6 月至 2010年 6 月期间,沪深两市 A 股已经成功实施资产注入类定向增发的公司定向增发后 36 个月的数据为研究样本。通过研究资产注入后上市公司长期市场绩效的表现来分析控股股东在资产注入后是否存在利益侵占行为。

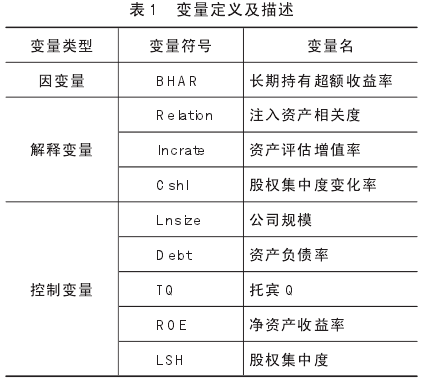

(二)变量定义(表 1)和模型构建

现有的文献对定向增发资产注入的相关研究多使用较早的数据,并多反映短期绩效。本文应用回归模型从资产注入相关性、资产注入质量与控股股东持股比例角度分析对长期市场绩效的影响,进而探究资产注入过程中控股股东对中小股东的利益侵占。由于资产评估增值率指标一部分是通过手工收集,难免存在一定误差。

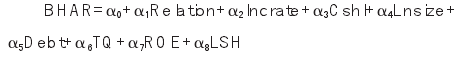

本文构建如下回归模型:

四、描述性统计结果与分析

(一)描述性统计

表 2 是长期持有超额累计收益率的描述性统计。从表中可以看出,控股股东持股比例增加率极小值为 -27.35%,极大值达到 336.32%,并且均值在 1%水平下通过了显着性检验,说明资产注入定向增发显着增加了最终控制人持股比例,提高了股权集中度。资产注入后 12 个月的长期持有超额收益率为 3.08%,产生了正的股东财富效应,在短期内,市场表现较好,提升了上市公司的市场绩效。而资产注入后 24 个月长期持有超额收益率变成负值,在资产注入后 36 个月继续下降,产生了负的股东财富效应。为明确产生长期市场绩效下降的原因,结合资产注入的动因分析,进一步用单变量与多元回归分析加以明确。

通过对上市公司 146 个样本进行描述性统计(表 3)发现,第一大股东持股比例极大值达到 85.23%,均值42.9%。第一大股东持股比例与第二到第十大股东持股比例合计之比极大值达到 22.32%,说明上市公司股权集中度高,公司控制权基本集中在于第一大股东手中。股权集中度越高,代理成本越高,越可能发生控股股东利益侵占行为。

(二)单变量分析

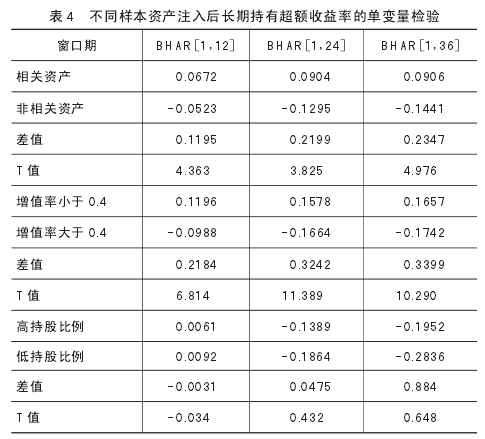

从表 4 中可以看出,在窗口期 [1,12],[1,24],[1,36]内,当注入相关资产时,长期持有超额收益率为正;当注入非相关资产时,长期持有超额收益率为负;并且通过显着性检验,证实了相比之下,注入相关资产能获得更大的股东财富效应。在上市公司进行定向增发进程中,大股东有通过注入劣质资产侵占中小股东权益的动机。

同样,注入资产的评估增值率与持有超额收益率相关,评估增值率大于 0.4 的注入资产持有超额收益率均为负数;相反,注入资产评估增值率较小的注入资产持有超额收益率为正,产生了正的股东财富效应。

大股东在资产注入过程中,通过虚增资产注入的定价侵占中小股东权益的动机,并且,这种侵占效应在注入资产的短期内表现不明显,随着资产注入时间的延长,这种侵占效应表现越明显。

由于定向增发资产注入这种特殊的关联交易方式,使得控股股东持有上市公司股权比例较大,随着时间的推移,持股比例越高对长期市场绩效将产生越大的负影响,利益侵占动机越明显。

五、回归结果与分析

表 5 为加入控制变量的多元回归分析,进一步检验在定向增发中,大股东通过对注入资产的质量和定价的控制侵占中小股东权益的影响。资产相关性系数为 0.105,并且在 1%的水平下显着,表明注入优质资产的长期市场绩效要显着高于注入劣质资产的长期市场绩效。资产评估增值率的系数为 -0.032,并且在 5%的水平下显着,说明资产评估增值率与长期市场绩效呈负相关,注入资产的评估增值率越高,长期市场绩效越差。

六、研究结论与建议

本文通过结合第二类代理理论,分析了大股东资产注入的动机。进而,用资产注入后的长期市场绩效检验在资产注入中是否存在大股东通过虚增注入资产的价值及向上市公司注入劣质资产侵占中小股东权益的情况。统计发现博盈投资(000760)的大股东金浩集团将其持有的北京金浩华置业有限公司 20%的股权在 2007 年度注入其控制的上市公司时,资产评估增值率达到了 19.58,即将近2000%的增值。兔宝宝(002043)2011 年宣布实施定向增发后预案披露,大股东德兴绿野林场资产评估率高达6.71,如此高价购买结果却引来利润的连续下滑,中小股东利益连续受损。此外,阳光股份(000608)、苏宁环球(000718)、中海海盛(600896)、大厦股份(600327)、昆百大 A(000560)等注入上市公司的资产评估增值率都在 6 倍至 19 倍之间,然而定向增发长期内利润却急剧下滑。同样,驰宏锌锗(600497)定向增发注入不良资产,进行利益输送。研究结果说明,定向增发资产注入这一关联交易,在大股东资产注入的短期内产生了正的股东财富效应,提升了上市公司的市场绩效。然而,在资产注入后的长期内产生了负的股东财富效应,从长远来看,影响了公司的成长性。说明存在大股东通过控制注入资产的定价与质量侵占中小股东利益的情况。注入劣质资产和虚增注入资产的价值对中小股东的利益侵占更为明显。鉴于第二类代理理论的大股东利益侵占研究,可以在法律、法规、监管等方面完善相关制度,优化股权结构以防大股东滥用权力。在资产评估体系中是否应着重考虑资产的盈利能力所包含的价值及重组绩效因素,建立并完善资产注入过程中的分类审核制度、注入资产过程中的股东表决制度、注入资产的信息披露制度、注入资产后的过户手续和后续责任等问题都需要进行深入地探讨,进而实现在全流通时代借助资产证券化实现股东与公司利益的双赢。

【参考文献】

[1]章卫东,李海川.定向增发新股、资产注入类型与上市公司绩效的关系[J].会计研究,2010(3):58-64.

[2]章卫东. 谨防控股股东在资产注入中向上市公司“注水”[J].会计之友,2012(21):4-7.

[3]冷莹.定向增发的长期股东财富效应实证研究[J].财会月刊,2013(18):43-46.

[4]唐洋,孙文.定向增发、大股东认购方式与上市公司绩效的关系———来自中国上市公司的经验证据[J].特区经济,2012(4):113-115.