2.权重的确定。由于这四种房产的价格对整个市场价格的影响取决于其在市场中的相对规模,因此采用规模权重法根据各类房产的市场销售额作为权重进行加权平均计算。其中:ω1=M1∕∑4i= 1Mi,ω2=M2∕∑4i= 1Mi,ω3=M3∕∑4i= 1Mi,ω4=M4∕∑4i= 1Mi;M1、M2、M3、M4分别代表整个样本周期内商品房、商品住宅、商业营业用房、办公楼的市场总销售额。

3.指标的构建。

Bubblet=Pt-Pet∕Pet其中,Pet=ω1P1t+ω2P2t+ω3P3t+ω4P4t,其中,P1t为t期商品房的售价,P2t为t期商品住宅售价、P3t为t期商业营业用房售价、P4t为t期办公楼售价,对这四种类的房价进行加权平均得到t期市场的均衡房价。

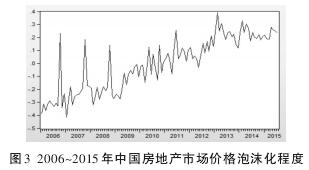

4.测算结果及分析。所需要数据均来自中国统计局官方网站以及Wind金融终端,其中各类房地产售价均为月度数据,是根据统计局公布的月度销售额和月度销售面积计算而成。房价均根据统计局公布的月度CPI进行了处理,消除了通货膨胀因素。得到的房地产开发市场泡沫化程度如下图3所示。

在样本期内,中国房地产开发商品住宅价格泡沫总体呈现出上涨态势,且在2006~2008年出现了几次价格过度膨胀的时期,当时在金融危机爆发前,我国的房价持续快速增长,国民经济靠房地产市场的火热逐步拉升。而近几年由于大城市的房价仍旧增长快速,整体来看仍存在着一定程度的价格泡沫,但明显看出2014年以后泡沫化程度有所减弱,在政府进行相关房价调控政策后,房价的泡沫化程度得到了逐步缓减。

(三)房地产开发市场景气指数的测算

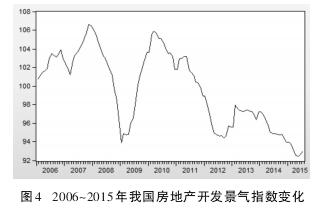

本文采用房地产开发景气指数(国房景气指数)代表房地产业发展景气状况,用符号Gft表示。国房指数是根据经济周期波动理论,选取房地产投资、资金来源、开发面积、土地出让收入、空置面积等8个具有代表性的房地产开发统计指标,剔除了季节因素和随机因素的影响,采用合成指数的计算方法进行分类测算,然后通过加权平均得到总指数,并选取2000年为基期,计算出用百分制表示的指数体系。该数据在统计局官网上得到,能够综合反映我国房地产开发市场的景气度,2006年到2015年的月度数据具体如图4所示。

我国房地产市场开发景气指数在2007年的时候达到了峰值,后来受到2008年金融危机影响,有很多房地产开发面临资金短缺等问题中断了开发工程,国房指数急速下降,待2009年以后逐步随着经济的回暖再次回升。2010年政府颁布了多项限购政策及附加税的购房政策,国房指数又有所下降。

四、影子银行的金融压力对房地产市场影响的实证分析

本文欲建立影子银行体系与房地产市场的VAR模型,分析影子银行体系面临的金融压力对房地产市场影响。

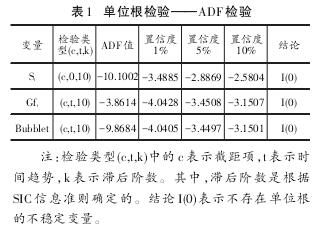

(一)数据的平稳性及ADF单位根检验

由于现实生活中大多数的宏观经济数据表现出时间序列的非平稳性。对于非平稳时间序列的处理方法一般是将其转变为平稳序列,这样就可以应用有关平稳时间序列的方法来进行相应的研究。因此首先需要进行ADF单位根检验数据的平稳性。

在表1的单位根检验中,St、Gft、Bubblet在5%的置信水平下均是平稳的,因此可对四个变量建立VAR模型。

(二)构建VAR模型

向量自回归模型(Vector Auto-regression Model,VAR)常用于预测相互联系的时间序列系统以及分析随机扰动对变量系统的动态影响,可做脉冲分析,且其实证结果对实际的经济解释能力较强。一般来说,造成房地产泡沫的原因是由于影子银行和商业银行的过度放贷造成的,本文欲利用影子银行体系的压力指数St、房地产价格泡沫Bubblet以及房地产开发景气指数Gft构建VAR模型。

根据AIC信息准则和多次建立VAR得到滞后阶数的检验值,选择滞后阶为2阶。平稳性检验结果显示所有的AR根都在单位圆内,说明建立的VAR模型稳定,因此可建立三个变量的VAR模型如下:

(三)脉冲响应函数分析

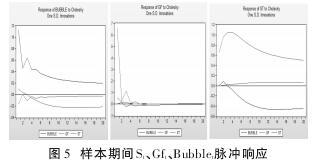

为了探究影子银行体系的压力指数St对房地产价格泡沫Bubblet以及房地产开发景气指数Gft的影响,对模型进行脉冲响应分析。脉冲响应分析用来衡量来自随机扰动的一个标准差冲击对内生变量当前值和未来值的影响。横轴代表滞后期间数(每期代表12个月),纵轴代表变量对冲击的响应。房地产价格泡沫、房地产开发景气指数以及影子银行金融压力的脉冲结果见图5所示:

首先看影子银行压力指数St对房地产价格泡沫Bubblet的冲击,当Bubblet受St到一倍标准差冲击时,在当期即出现了明显的正响应,第2期开始响应逐渐减小,逐步变为一个负向的冲击,长期以后便趋于稳定,表明影子银行体系面临的金融压力增大初期会对刺激房地产价格泡沫的增大,然而逐步会对价格泡沫化程度起到一定程度的抑制作用。再反过来看房地产价格泡沫Bubblet对影子银行体系金融压力的冲击作用,当影子银行压力指数St受到房价泡沫一倍标准差冲击时,St在期初只有非常微弱的正响应,在第2期后负向的影响显现出来并且逐步增大,长期以后趋于稳定。这表明房地产的价格泡沫程度在期初会对影子银行体系的金融压力形成正向的刺激,而随着泡沫化程度的过度膨胀,信贷规模会逐步收缩,长期看来影子银行金融压力会随着泡沫化程度增加而减小。

然后看影子银行压力指数St对国房景气指数Gft的冲击,当Gft受到St一倍标准差冲击时,在第2期出现了微小的正响应,表明影子银行体系面临的金融压力增大对房地产开发景气度的影响并不大。再反过来看国房景气指数Gft对银行体系金融压力St的冲击作用,当影子银行压力指数St受到国房景气指数一倍标准差冲击时,St出现了较小的正响应。这表明房地产开发市场的景气度会刺激影子银行体系提升其信贷规模,在短期内会提升影子银行体系的金融压力,但影响程度较小且长期看影响会逐步减弱。