摘 要

近年来,高溢价高业绩并购事件剧增,高溢价并购的成因是被并购方做出高业绩承诺,并购方管理层过度自信高估两者的协同效应以及评估机构估值虚高。对于轻资产企业而言,过高的估值会产生高额的溢价,然而被并购方无法兑现业绩承诺,协同效应达不到预期,给并购方的业绩带来消极的影响。同时,高溢价并购导致商誉账面价值迅速上升,实务证明,我国估值技术、商誉初始和后续计量的研究还需进一步完善,A股上市公司商誉账面金额的持续增加和计提巨额减值后给企业带来的负面影响,使得商誉减值问题日渐凸显。于是本文通过分析东方精工高溢价并购普莱德产生高额商誉而后又计提大额商誉减值的案例,揭露实务中并购商誉减值存在的原因和导致的经济后果,并提出相关建议,尝试丰富相关的知识体系与实践借鉴。

本文首先采用了文献研究法,详细介绍了商誉的定义、商誉初始确认、后续计量、商誉减值原因以及造成的经济后果和风险防范等相关的文献综述和相关的理论基础,为后续的研究探讨奠定基础。首先,从并购后双方的协同效应、高业绩承诺和资产评估三个角度来分析高溢价并购的成因,研究得出传统收益法在高业绩承诺企业估值应用中不足是导致并购价格过高是主要因素,改进的收益法三阶段模型更加适合高业绩承诺企业价值评估。其次,结合会计准则要求,从企业盈利能力、商誉初始确认和计提减值情况三方面来分析商誉减值原因,研究得出大额商誉减值的主要原因是商誉减值计提不规范,以及商誉初始确认无形资产未被充分识别等。再次,从短期市场反应和财务绩效的角度来分析巨额商誉减值的经济后果,得出巨额商誉减值短期内对股价有显着的负面影响,并严重影响了企业的盈利能力和偿债能力的结论。

最后,本文提出以下建议:第一,完善估值技术,高业绩承诺的企业估值选取改进的收益法即三阶段评估模型估值,并提升估值参数选取的客观性,可有效防止企业估值过高。第二,净化商誉,充分剥离无形资产和其他非商誉杂质,让并购商誉价值接近其真实价值。第三,采用减值测试法和摊销法相结合来计量商誉,防范企业管理层操纵利润。

关键词: 溢价并购;商誉;商誉减值;经济后果。

Abstract

In recent years, mergers and acquisitions with high premium and high performance have increased dramatically, which is caused by the acquiee's promise of high performance, the overconfidence of the management of the acquiee and the overestimation of the synergies between them.For asset-light enterprises, excessive valuation will generate a high premium. However, the acquiee fails to fulfill its performance commitment and the synergies fall short of expectations, which will have a negative impact on the acquiee's performance.At the same time, the rapid rise high premium on mergers and acquisitions lead to the carrying value of goodwill, the practice proves that the valuation of the technology in China, goodwill initial and subsequent measurement research still need further perfect, the a-share listed companies of the carrying amount of goodwill continues to grow and make huge impairment after bring negative effects, makes the goodwill problems highlighted increasingly.Therefore, through the analysis of the case of Oriental Seiko's acquisition of Pride at a high premium resulting in high goodwill and then the provision of a large goodwill impairment, this paper reveals the reasons for the impairment of goodwill and the economic consequences in practice, and puts forward relevant Suggestions,trying to enrich the relevant knowledge system and practical reference.

Firstly, this paper adopts the literature research method to introduce the definition of goodwill, initial recognition of goodwill, subsequent measurement,reasons for goodwill impairment, economic consequences and risk prevention and other related literature review and related theoretical basis in detail, laying a foundation for subsequent research and discussion.First of all, from the two sides after the merger synergies, high performance commitment and assets evaluation three angles to analyze the cause of the high premium to mergers and acquisitions, studies the traditional income approach in the application of high performance promise enterprise valuation is insufficient, resulting in high prices is the main factor to merge, three phase model is more suitable for high performance promise enterprise value evaluation.Secondly, combined with the requirements of accounting standards, this paper analyzes the reasons for goodwill impairment from the three aspects of enterprise profitability, initial recognition of goodwill and impairment provision, and concludes that the main reasons for large goodwill impairment are the irregular provision of goodwill impairment, and the intangible assets of initial recognition of goodwill are not fully recognized, etc.Thirdly, from the perspective of short-term market reaction and financial performance, this paper analyzes the economic consequences of the huge goodwill impairment, and draws the conclusion that the huge goodwill impairment has a significant negative impact on the stock price in the short term, and seriously affects the profitability and solvency of enterprises.

Finally, this paper puts forward the following Suggestions: First, to improve the valuation technology, the enterprise valuation with high performance commitment to select an improved income method, namely the three-stage evaluation model valuation, and improve the objectivity of the valuation parameter selection, can effectively prevent the enterprise valuation is too high.Second, purify goodwill, fully remove intangible assets and other non-goodwill impurities, so that the value of acquired goodwill is close to its true value.Thirdly, impairment test method and amortization method are used to measure goodwill to prevent the management from manipulating profits.

Key words: premium m&a; goodwill;goodwill impairment;economic consequences。

1、绪论

1.1、研究背景。

随着我国经济的快速增长,市场竞争日益激烈,企业扩大规模,提升竞争力,进行资源整合已成为常态,特别是2014年我国政策鼓励多并购重组少破产清算以来,我国并购市场持续升温,并购规模也在不断扩大,出现了许多高溢价并购企业的现象。据统计我国在2014到2018年间,A股市场上市公司进行大量的并购重组,重组事件从2014年的6,520件涨至2018年的28,567件,重组交易额从2014年的19,273.22亿元到2018年的46,993.62亿元。其中2017年的并购交易金额为76,218.08亿元,是A股市场近几年的并购新高。

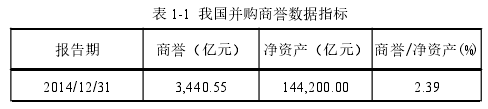

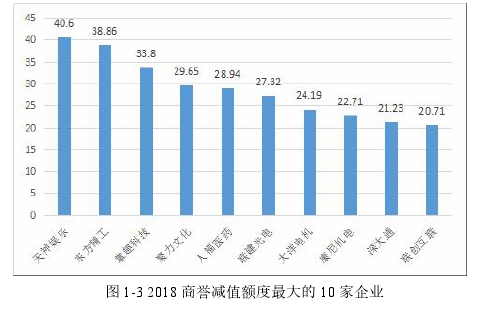

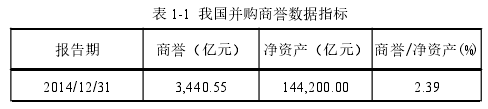

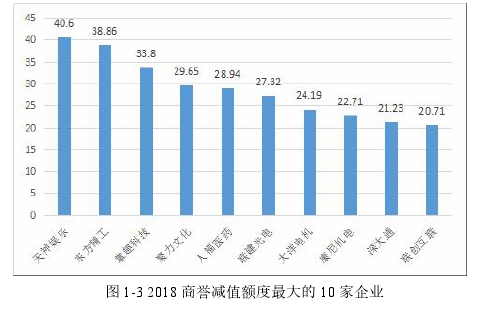

随着溢价并购事件的增长,随之而来的是企业的商誉也在快速增长,商誉的总额从2014年3,440.55亿元增加到2018年的13,200.00亿元,增幅高达283.66%。

商誉占净资产的比例从2014年的2.39%提升到2018年为4.73%,总体来看这五年以来企业高溢价并购产生的高商誉问题日渐凸显,企业商誉泡沫在进一步加剧。

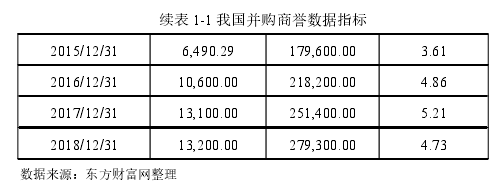

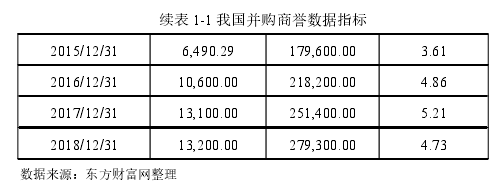

而大额商誉的积累往往隐藏着企业巨额商誉减值的风险,A股市场的商誉减值从2014年的33.41亿元迅速增长到2018年的1,527.33亿元,五年的增长幅度高达4,471.48%,商誉减值的风险也在逐年增大。而商誉减值占净利润的比例从0.21%上升到2018年的6.67%,增长幅度高达3,080.95%,商誉减值在逐年上涨,侵蚀企业利润的严重程度也在逐年凸显。

从近五年来看,2018年的商誉减值涨幅最大,增幅高达358.42%,商誉的减值额度和以及其占利润的比例最高。

2018年底商誉暴雷不断,企业集体进行商誉“大洗澡”,多家企业公告计提巨额商誉减值,导致上市公司净利润急剧下滑。

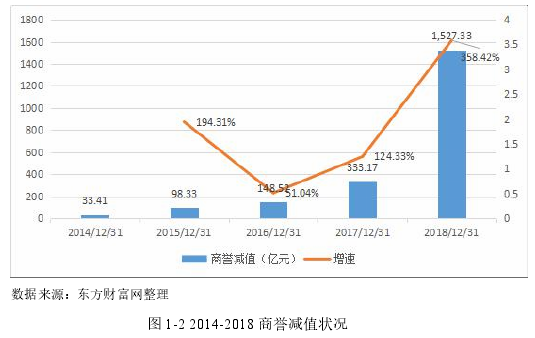

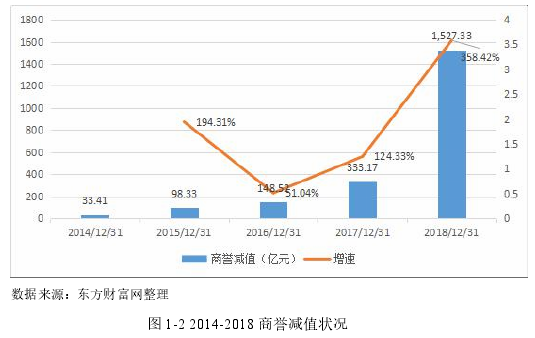

其中有10家企业商誉减值额度大于20亿元,传媒行业的天神娱乐的减值额度最高40.6亿元。

2018年我国A股市场的商誉减值额度分别是2017年和2016年商誉减值额的4.60倍和10.28倍,占商誉总额的11.07%,减值损失额度创了A股历史新高,严重影响了公司健康发展和损害投资者利益。因此,商誉减值问题的研究显得极其迫切,我国商誉减值研究起步较晚,我国初始的确认计量和后续计量的研究在理论研究和实务操作中都还不完善,仍有很多不足,需要进一步完善。

因此本文想选取一个具体的案例研究来详细展示商誉减值具体原因和经济后果。鉴于已有学者对传媒行业的商誉减值进行研究,新能源汽车行业属于近几年的新兴行业,很多企业通过并购跨入该行业瓜分红利,而2018年该行业却计提大量的商誉减值,其中最典型的是2016年东方精工以47.50亿元并购普莱德跨入新能源汽车动力电池业,2018年计提38.48亿元的商誉减值,其额度位居于全行业第二,处于汽车行业首位,其商誉减值额最多也最具有代表性,本文选取东方精工并购案为例,来分析其溢价并购的成因、巨额减值的原因及其带来的经济后果,并针对案例中的不足提出相应的建议,以期能给实务上带来一些启示。

【由于本篇文章为硕士论文,如需全文请点击底部下载全文链接】

1.2 、研究意义

1.3、研究思路与研究方法

1.4、本文的创新点

2、文献综述与理论分析.

2.1、文献综述

2.2、理论基础.

2.3、理论分析.

2.4、本章小结.

3、案例介绍.

3.1、案例公司背景介绍.

3.2、交易进程与业绩承诺.

3.3、商誉的确认与减值

4、案例分析.

4.1、高溢价并购成因分析.

4.2、标的公司价值重新评估.

4.3、巨额商誉减值原因分析.

4.4、商誉减值的经济后果分析.

5 、 结 论

通过结合对东方精工计提普莱德38.48亿元商誉减值案例进行研究,分析其高溢价并购成因、巨额商誉减值原因及其经济后果,并从商誉减值风险防范的角度提出一些建议。

东方精工高溢价并购的原因如下:(1)高估两者的协同效应。东方精工急于跨入新能源汽车行业,想拓展新的利润增长点,对普莱德的具体情况了解不足。(2)标的公司做出很高的业绩承诺。普莱德业做出了长达四年的高业绩承诺,给东方管理层注入强大的信心。(3)估值虚高。收益法估值技术还不完善,除了评估人员对新能源未来的市场走势把握不足,折现率的选取不够严谨外,高业绩承诺的企业具有延迟进入稳定期的特点,且承诺期前后企业风险不一致,传统的收益法难以较为合理地衡量高业绩承诺企业的价值,采用三阶段模型更加适用。

巨额商誉减值的原因如下:(1)标的公司盈利能力下降。新能源汽车补贴迅速滑坡,动力电池行业出现产能过剩,普莱德PACK市场份额下降,产品价格下滑,自身拓展客户能力差等因素造成普莱德盈利能力下降。(2)商誉初始计量价值虚高。并购溢价过高,商誉价值中包含较多非商誉杂质。(3)企业进行盈余管理。2017年有减值迹象不计提减值,且2019年后可能存在会计准则变动的因素,2018年一次性计提普莱德资产组92.90%的商誉减值,集中一次释放商誉风险。

东方精工并购普莱德的经济后果:(1)从短期市场反应来看,计提巨额商誉减值对公司的股价有显着的负面影响。(2)从财务绩效角度来看,计提巨额商誉减值,当期利润大幅亏损,并削弱了企业的盈利能力和偿债能力。

本案例表明,东方精工在并购普莱德的过程中,存在并购估值技术不成熟的问题,高业绩承诺企业有延迟进入稳定期,业绩承诺的前后企业风险差别较大等特点,传统的收益法难以精准衡量企业价值,且本文中收益法参数选取不足,导致并购价格过高,而过高的估值是大额商誉产生的源泉,这为后续巨额商誉减值埋下了巨雷。本文尝试采用改进的三阶段模型来重新估值,并在折现率的选取上进行了改进,估值更接近市场价值。我国无形资产的确认范围较窄,商誉初始确认价值中包含部分未被确认的无形资产,高业绩承诺导致的部分溢价等,导致商誉初始确认价值虚高,进一步加剧了巨额商誉减值的风险。此外,在本案例的商誉后续计量中,严重反映了减值测试法的主观性很强的问题,现行企业会计准则只规定了每期需要进行减值测试,但对于如何减值测试的规定不够具体、标准不够明晰,给企业管理层留有较大的利润操纵空间,导致企业计提巨额商誉减值,这不仅严重影响了东方精工的股价和拖垮东方精工的业绩,还大幅削弱了其盈利能力和偿债能力。针对案例存在的问题,为了防范巨额商誉减值的风险,本文提出以下建议:(1)完善估值技术;(2)净化商誉的确认值;(3)商誉的后续计量,采用摊销法和减值测试法相结合。

参考文献