5 其他国家施行住房反向抵押养老保险的经验借鉴

反向抵押业务起源于荷兰,上世纪 80 年代住房价值可转换抵押贷款被引入美国联邦住房管理局,此后市场迅速扩大。英、法等欧洲国家也为老年人提供了一种“抵押房产、领取年金”的寿险服务,加拿大、日本等国也随即进行了尝试。我国可以分析其他发达国家开展此业务的经验,看看他们是在怎样的市场环境下开展此环境并成功的,这对我国将大有裨益。

5.1 国外住房反向抵押养老模式介绍

5.1.1 美国住房反向抵押贷款类型及特点

美国的住房反向抵押贷款适用于那些年龄在 62 周岁及以上的老年人,使其部分房屋产权转换成现金。该种产品旨在帮助那些低收入的退休者将多年积累下来的房屋产权变现为每月基本生活费用以及医疗支出。但是,对于反向抵押所得款项,美国政府并没有用途的限制。总体来说,只要借款人有生之年居住在房产内,就无需每月偿还贷款余额,直到身故,不过房产税及家财险费用自理。

具体地,美国住房反向抵押业务主要有以下两种类型:

第一, 美国住房和城市发展部开办的住房价值转换抵押贷款(有保险)

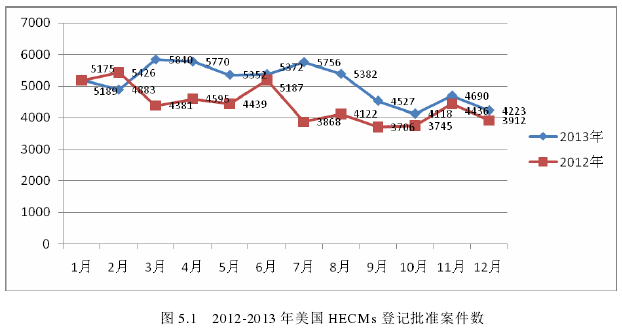

住房价值转换抵押贷款(Home Equity Conversion Mortgage)是由美国住房与城市发展部(U.S. Department of Housing and Urban Development)开办的抵押贷款,该种产品占据绝大部分美国反向抵押市场。根据图 5.1 的数据③,我们可以看出美国HECMs2012 年和 2013 年的批准案件数量,2012 年总计 52992 件,2013 年总计 61102件,同比增长 15%。但是该贷款并不是一款政府贷款,而是由受联邦住房管理局(Federal Housing Administration)保险的一所私人银行签发的贷款。也就是说,贷款的债权人是银行,但是由联邦住房管理局提供担保,该保险将在两种情况下保障借贷双方不受损失,一是贷款人无能力给付资金时,该保险使得借款人可以按时足额拿到资金;二是当住房所销售的价值不足以支付贷款余额时,该保险会给付剩下部分,保障了贷款人的利益。不过借款人需要向联邦住房管理局缴纳保险金,每年的保险费率是贷款余额的 1.25%④。

具体来说,该款产品对于借款人有如下条件:年龄在 62 周岁及以上;直接拥有房产或者已经支付了一定数额的购房款;该房产是借款人主要居住地;能够有经济来源给付房产税及保险费等支出。满足以上条件的借款人,在经过审查之后可以选择适合的付款计划,包含终身给付、定期给付、基于信用额度不定期给付、一次性给付等多种方案。

第二, 由银行或贷款公司运作的所有权反向抵押产品

所有权反向抵押贷款产品(proprietary reverse mortgages)在美国并不是主流产品,它由银行或者贷款机构进行办理,并不适用 HECMs 的规定,无需政府机构的审核,但是大多数情况下,该产品模拟 HECMs 的消费者保护条款。

在美国,所有权反向抵押贷款产品被称为是“巨无霸”反向抵押贷款产品,因为该产品适用于价值较高的房产,通常标准在 $750,000⑤以上。

此前,美国还有由一家大型住房贷款公司“房利美”(Fannie Mae)开办的 HomeKeeper 型反向抵押贷款,不过这款产品在 2008 年美国颁布《住房和经济复苏法案》(Housing and Economic Recovery Act)后就停止了运行。

总体来看,美国的住房反向抵押贷款养老模式有以下特点:

第一,反向抵押贷款的借款人一直保持对房屋的所有权,即便是最后幸存的配偶永久腾出房屋,贷款人也不拥有该房产。

第二,借款人所能获得贷款金额取决于借款人的年龄、房产的价值以及利率等因素,借款人年龄越大,所能获得的贷款款项越多。但是,政府对于第一年所取得款项有限制,最高不超过总额的 60%。

第三,借款人取得该反向抵押贷款产品的自付金额很低。要申请得到该项贷款,只需自付几百美元的房屋鉴定费以及咨询费,对于非常低收入的申请人,该费用甚至可以免除。

第四,联邦政府提供无追索权制度,为借款人提供保障。也就是说即便借款人得到的款项超出房屋的鉴定价值或售出价值,也不会向借款人索要。联邦政府会从保险基金中弥补这一部分损失。

5.1.2 加拿大模式住房反向抵押养老保险

加拿大的住房反向抵押业务由 CHIP(Canadian Home Income Plan)机构提供,没有政府参与,属于商业运作。该产品专为加拿大 55 周岁以上拥有房屋产权的老年人设计,并且对于房产价值的 50%以内贷款部分给予免税。借款人可以选择一次性给付或者按月给付的灵活方式,直至借款人本人或者配偶永久离开该住房。贷款额度取决于借款人的年龄、其配偶的年龄、住房位置及其当前评估价值等几个因素。

该款产品是对有收入困难的老年人十分有用的一款产品,可以持续补充现金流。但是加拿大发展此业务也遇到了需求不足的障碍,加之缺乏更多机构的竞争,发展不温不火。

5.1.3 英国住房反向抵押养老产品

英国住房反向抵押业务起步于 20 世纪 60 年代,当时的产品称为“住房价值释放计划”(Equity Release Mechanism),这款计划运用了证券化原理,老年人养老金的来源是申请人获得的债权或股票的投资收益与住房价值释放计划的利息差额。非常明显,该款产品的基础是证券投资市场的良好发展,当投资收益大于该计划的利息额时,借款人会获得可观的养老金收入。但是,由于 20 世纪 80 年代英国经济大萧条,许多申请人不仅得不到收入,还需要偿还大额利息费用,这种没有“无追索权”的计划使得许多老年人陷入了危机,最终被英国政府叫停。

目前,英国住房反向抵押市场的主流产品有终身抵押贷款(Lifetime Mortgages)和住房转换计划(Home Reversion)两类。其中,终身抵押贷款适用于 55 以上老年人,终身不需要出售产权,只有当申请人已故或进入长期护理时才需要偿还。受益人将获得房屋最终销售价值与偿还按揭款项后的净额。具体来说,分为按需提款型、仅偿还利息型等。而住房转换计划与终身抵押贷款不同,从一开始借款人就将住房产权抵押给贷款人,自己只享受使用该房产的权利,也就是说自己丧失了 100%的房屋产权,因此,只有 2%的申请人会选择该产品。这款业务规定申请人年龄为 65 周岁及以上,但是可以享有比终身抵押贷款更高的一次性给付款项。因此,在房地产市场较为萧条时,比较实用此款产品。

在立法方面,英国并没有专门针对住房反向抵押业务的法规,虽然英国法系的其他相关法规可以给该业务提供参考与保障,但是总体而言可信度不高,老年人和贷款机构都担心风险过大,导致该产品在英国发展缓慢。所以,英国经验说明,在此项业务运作初期,产品设计的完整性和政府参与监管的作用十分重要。由于最初的产品设计缺陷以及政府不能给予保证,许多消费者利益受到了损失,至今仍有戒心。

综合以上几个国家的经验不难看出,开展住房反向抵押养老保险养老需要长时间的磨合过程,需要在政府监管、产品设计、文化引导等多方面下功夫。唯有外部环境到位,此项制度才能顺利开展。

5.2 美国开展住房反向抵押养老保险的市场环境分析

美国的反向抵押业务的发展历经数十年,也并不是完全一帆风顺。从一开始并不被人们认可,到后期蓬勃发展,离不开这段时期美国政府和市场各方进行的充分努力,无论是宏观微观环境都利好此项业务的发展,为其保驾护航。因此,具体分析美国宏观微观的市场环境十分必要,可以借此了解美国是在怎样的外部环境下顺利开展此制度的。

5.2.1 美国住房反向抵押养老保险宏观环境分析

第一,美国良好的政府政策与法律环境为开展住房反向抵押养老保险奠定了基础

首先,为解决养老保障问题,推进住房反向抵押养老业务的发展,美国政府给予住房反向抵押养老业务提供了丰富的支持。现在最主流的 HECM 产品不仅通过了美国国会,还受到美国住房与城市管理部(HUD)的担保。联邦住房管理局(FHA)隶属于住房与城市管理部,为该产品提供保险,保障贷款人和借款人双方的损失得到补偿。

由于美国政府在 1989 年就给予 HECM 较大政策优惠,这才使得该款产品在美国逐步发展壮大起来。

其次,在法律方面,美国联邦政府有专门的住房法案,《1987 国家住房法案》明确规定了美国政府对于住房反向抵押业务的支持,并且直接写明国会授权 HUD 开办 HECMs 业务。

由此可见,良好的法律环境和政策优惠是开展住房反向抵押养老保险的有力支撑,只有在法律制度的保证下,住房反向抵押贷款业务才顺利开展。

第二,美国养老保障制度环境重视个人自愿选择商业养老模式

美国的社会保障制度强调个人与企业的作用,商业性的养老保险普遍存在。政府角色的退出使得人们更加积极地寻求更好地养老保障模式。与我国的养老保障现状不同,美国人强调多样化的养老模式,既有社会养老保障,国民也希望根据自己的实际情况寻求更加灵活的养老模式。美国社会保障制度的特点是寻求权利与义务的对接,也就是说没有完全免费的午餐,更加激烈国民自愿选择商业化的养老保险。这无疑为住房反向抵押养老制度提供了基础。

第三, 美国良好经济环境为供需双方稳定信心

一方面,从美国总体经济环境来说,宏观经济实力很强,金融市场发展成熟,市场竞争激烈。并且本世纪初,美联储不断下调市场利率,使得借款人利息成本降低,同时,房地产市场不断升温,房价走高,这使得贷款人对于房屋变现能力有更大信息。因此极大推动了供需双方对于住房反向抵押业务的参与。

另一方面,从个体情况来看,美国人均经济实力很强,许多老年人也许现金流短缺,但自有住房持有率较高。这些情况都推动了该业务在美国的发展。

第四,美国社会文化环境为开展住房反向抵押养老保险提供基础

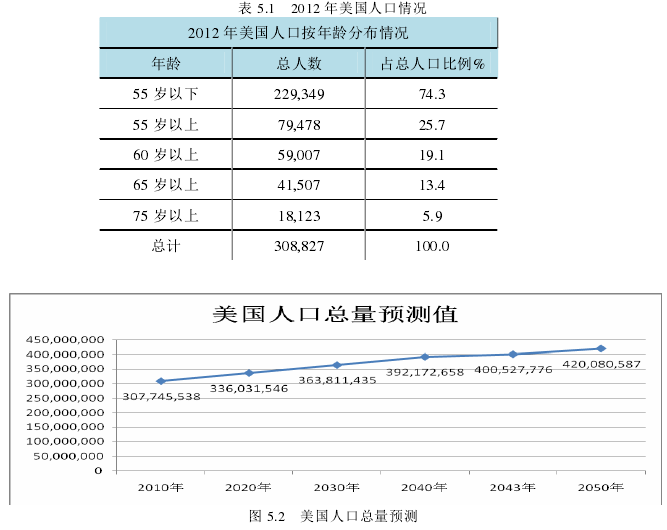

在人口环境方面,美国是发达国家中生育率最高和人口增长最快的国家之一,从消费人口总量上看对开展该业务十分有利。根据表 5.1⑥美国人口普查局发布的数据,截至 2012 年美国人口总量已近 3.09 亿,其中 65 岁以上老年人占比 13.4%,是典型的老龄化社会。并且美国高龄老人占比也很大。

另外,根据美国人口普查局预测⑦(见图 5.2),美国人口未来将呈现快速增长态势,到 2043 年将达 4 亿人口。

另一方面,在文化方面,美国的文化同许多西方国家一样,十分追求个人享受和独立性,老年人很少存在靠子女养老的现象。这也使得美国人超前消费的情况普遍存在,老年人不会介意通过抵押自己的房产去换取老年幸福,也并不执着于一定要为子女留下遗产。因为美国核心家庭情况很普遍,子女成年后很少同父母居住,甚至子女生活费都要自给自足。所以,这与我国的传统观念反差很大。因此,美国开放的文化环境不仅不会限制住房反向抵押养老保险的实施,相反,它更加鼓励老年人按照自己的意愿去追求老年幸福。

第五,美国技术环境先进,产品设计合理

美国通过长时间的尝试,已经形成了较为完善的产品制度。其中,产品设计中包含无追索权制度,这一制度使得贷款人不能额外获利。

另外,美国模式中,申请人可以根据自己的实际情况选择 HECMs 和巨无霸型两种贷款产品,并且在给付模式上也可以选择一次性给付、按月给付或者按信用额度给付等多种灵活方式。产品设计的多样化体现了美国住房反向抵押产品在技术环境上的先进与成熟。不同借款人的年龄、房屋价值等情况不同,需要完善的精算技术手段计算定价。这些都为供需双方提供了合理保障。

5.2.2 美国住房反向抵押养老保险微观环境分析

从微观环境来说,住房反向抵押养老保险的供需双方都通过一段时间的努力完善了外部环境。

首先,从需求方角度来看,如前文所述,美国 65 岁以上老龄人口占总人口的17.4%,是典型的老龄化社会。因此消费人口的规模是很可观的。而从购买力方面来说,美国老年人住房自有率很高,购买实力很强。购买欲望方面,如前文所述。由于美国长期以来的独立的文化理念,很少家庭选择家庭养老。老年人一般都非常自立,依靠自己丰富晚年生活。同时,由于美国住房私有化,老年人并不考虑一定要将自己的住房遗传给子女。所以,经过长时间的宣传和国民理财教育之后,人们愈发认识到住房反向抵押产品的优越性,打消了原有顾虑,购买欲望增强。

其次,关于住房反向抵押贷款市场的供给方,美国主要体现以下两大优势:

首先,美国开办住房反向抵押贷款业务的供给方众多,形成规模效应,有益于分散风险;市场竞争激烈,不断进行产品改进与创新,贷款方的服务质量不断提高;且受政府监管,尽管遇到次贷危机等情况时,房地产市场及金融市场受到冲击,借贷双方的利益也有保障。从数量来看,美国开办住房反向抵押贷款的金融机构从 20 世纪90 年代的 200 家发展到 2005 年 1000 多家,并且还有私人机构的不断参与。

其次,住房反向抵押贷款的贷款方与美国住房与城市管理部(HUD)、联邦住房管理局(FHA)以及其他政府机构与非盈利组织协同合作,达成共识,共同致力于为美国老年人提供优质安全的贷款产品,并联合退休人员协会等机构开展关于该产品的宣传教育,使得老年人更加熟知理解该产品。通过机构间的协同合作,产品设计越来越合理,并根据客户群体进行多样化设计,同时申请程序日趋完善,消费者权益也得到更好保护,使得反向抵押贷款产品对老年人的吸引力进一步提升。

因此,总体来说,美国住房反向抵押贷款的市场环境经过一段时间的发展,局面十分良好,有许多值得我国学习与借鉴的地方。

5.3 美国经验对我国的启示

美国的住房反向抵押贷款业务发展时间较长,有经验也有教训,其中有许多值得我国学习借鉴的地方。

首先,从教训来说,美国住房反向抵押贷款业务在开办初期也遇到了不少困难,发展十分缓慢。其中原因有许多,包括合同期限长、投入资金量大、没有政府监管等。而且当时美国市场经济发展也没有现在发达,二手房交易、利率波动都属于不稳定因素,导致借贷双方风险都很大。

其次,从值得借鉴的经验来看,美国住房反向抵押发展中最大的里程碑在于政府的介入与担保。不论是住房法规的颁布,还是 HUD 与 FHA 的联合运作,都为消费者与贷款机构吃了一颗“定心丸”。尤其是 FHA 提供的保险制度,使得借款人不必担心债务风险,而贷款人也不必担心长寿风险影响盈利,减少了双方的损失。

具体来说,美国模式对我国的启示有以下几个方面:

第一,可进行有效的市场宣传与文化引导,使人们改变传统观念了解此项业务

美国在开办住房反向抵押贷款初期,也出现了消费者不接受的情况,市场需求很小。因此,美国政府专门成立了一家非营利性组织向老年群体进行住房反向抵押贷款产品相关知识的宣传,称为国家住房资产价值转换中心(NcHEc)。同时,还有许多政府机构和非营利组织都为美国拥有独立住房的退休老年人提供免费的辅导服务,包括美国退休人员协会(AARP)和美国的住房供给和城市发展部门(HUD)开展的理财教育,这使得该项业务的发展状况、参与程序等,被广大国民所熟知。这样的引导和宣传会使国民充分了解此项业务的细节,并且尝试改变自己的固有观念,是我国开展此项业务最重要的前提。

第二,政府需要给予充分扶持,同时有效监管

此项业务在美国的顺利开展也离不开相关法律的制定与政府角色的进入监管,这可以使供需双方都吃下一颗定心丸。由于美国政府寄希望于反向抵押贷款产品缓解日趋严峻的养老压力,所以,1987 年,联邦政府颁布了《1987 年国家住房法案》,特别说明了美国政府对于反向抵押贷款的政策。并且,联邦住房管理局(FHA)为该产品提供风险保证。1989 年,美国联邦住房管理局推出住房价值可转换抵押贷款(HomeEquity Converse Mortgage,HECM),并给予较大的政策优惠后,反向抵押贷款市场才开始缓步发展起来。因此,我国政府不仅仅要提出开展住房反向抵押养老保险试点,更加需要从法律规范、有效监管、政策优惠等多方面对此项业务给予支持。