4 国内外促进中小企业发展税收政策的比较

4.1国外主要发达资本主义国家中小企业的税收优惠政策

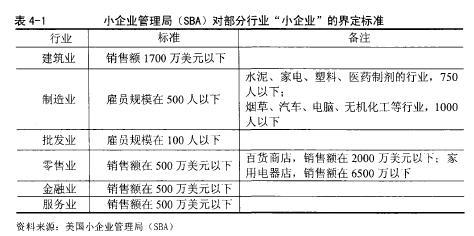

对于中小企业的界定标准,因为国家的不同,发展阶段的不同以及行业的不同而有所差异,并且随着经济的不断发展而不断的修正和变化。大多数国家在对中小企业进行界定时都会采用质或量的指标。质主要是从企业的组织形式、融资方式及所处行业地位等进行界定,而量则主要从从业人员数量、企业产值或营业额、资产总额等角度进行界定。相较而言,量的标准更直接,数据选取更容易,因此大多数国家都从量的角度对中小企业进行界定,当然也有部分国家在量的基础上用质的指标作为辅助,如欧盟。

4.1.1美国中小企业的税收优惠政策

美国小企业管理局(SBA)才采用从量标准,从雇员人数、年营业额、净产额、市场份额以及同竞争对手的关系等角度对小企业加以界定。【1】

美国在保护中小企业方面有专门的法律,在管理中小企业方面也有中小企业管理局(SBA)这样专门针对中小企业的管理机构。美国的企业中中小企业所占的比例高达99%,如此庞大的数量必然成为政府重点关注的对象,稍有疏忽都可能引起社会和经济的不稳定。从历史上看,美国历届政府都很重视向中小企业提供税收优惠政策。1993年,克林顿执政时期《综合预算调整法案》旨在对90%的小企业给予减税;2001年,小布什政府通过《经济增长和减税法案》,允许小企业可以把更大数额的新增投资列入费用,初步计划十年内可以为小企业减税70亿美元;2008年针对国际金融危机对美国经济的波动,奥巴马签署生效了 17项针对小企业减税的法案,这其中包括对一些关键的小企业投资实施资本利得税减免等。

对于美国中小企业的优惠政策,美国政府做法十分灵活,主要有几下几种:

(1)所得税优惠政策。美国的中小企业可以根据自身的实际情况选择适合自己的所得税纳税方式。美国税法规定,如果企业满足所得税法中关于中小企业的规定,可从两种纳税方式中任选一种:其一是选择一般的公司所得税纳税方式,适用15%~39%的超额累进税率;其二是选择合伙企业纳税方式,即根据股东应得的份额并入股东的个人所得中,按个人所得税计算缴纳,适用10%~35%的超额累进税率。另外美国政府不断降低小企业的所得税率。1981年美国的《经济复兴法》为了鼓励小企业的发展将涉及小企业的个人所得税税率下调了 25%,对创新性小企业还将其资本收益税率减半按14%征收,年应税收入在5万元以下的小企业,可享受15%的低税率。而且在2006年底,小企业的最低所得税率又从15%降低到10%,进一步加大对小企业的优惠

(2)资本利得税优惠政策。首先是对私人资本投资小企业实行资本利得税优惠政策。数据显示,小企业投资的三分之二以上来自私人投资者。因此私人资本是小企业融资的重要渠道,为了拓宽这一渠道,政府对投资所得税率进行了调整,对符合规定的对小企业投入的股本所得资本收益实行为期至少五年的5%的税收豁免,这一举措可以进一步促进私人资本投资热情。同时也对风险资本投资小企业实行资本利得税优惠政策。1978年收入法案将资本增值税从49,5%下调至28%; 1981年发布了《经济减税法案》,规定个人缴纳的风险收益税再度从28%降到20%; 1997年制定的《投资收益税降低法案》,继续加大优惠力度,又进一步降低了投资收益税率。

(3)研发费用和扣除政策。首先美国各类科研机构均没有纳税义务,因为税法把科研机构定义为“非营利机构”.其次美国《经济再生法》规定了许多研发费用可以免税。如小企业从事基础研究,只以基础研究费用的65%作为非课税对象。