3 税收政策与消费模式转变的相关性

3.1税收政策对消费模式转变的影响机理

3.1.1庇古税的作用机制

税收对消费模式转变的影响机理,其经济学的基础理论为外部性理论。以消费行为对资源环境的影响为例,消费行为对资源环境会产生积极或者消极、直接或者间接的影响,但是消费者本人并不一定会为这种影响付出货币代价或者获得货币收益。因为环境是一种公共物品,因此在消费的过程中就存在着成本外部性,消费者在此过程中很少自发的去节约资源和保护环境。

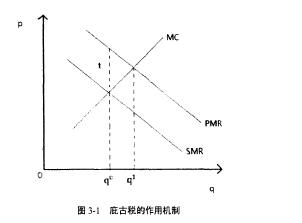

英国古典经济学家庇古提出可以通过政政府的干预,例如课税、提供津贴补助等方式来解决外部性的问题,即政府通过介入市场机制,使经济主体活动的社会成本纳入到私人的成本中,从而将外部成本内部化,这就是西方经济学中的庇古税。以消费行为对环境造成了污染为例,庇古税对控制环境污染的作用机制如图3-1所示:【1】

上图中,假设有如废弃物随意堆砌污染河流、驾驶汽车污染空气等具有外部成本的消费行为,虽然产生了私人边际收益(PMR),但是其污染行为却产生了社会边际损失,这两者的代数之和便是社会边际收益(SMR),显然,PMR曲线应该在SMR曲线之上。MC曲线与SMR曲线的交点决定了社会决策的最优选择点,即社会最优产量为q0,而MC曲线与PMR曲线的交点决定了私人决策的最优选择点,即私人最优产量为qi,如图所示,qi>qa,也就是说因为消费行为的外部成本带来了社会福利的损失。若对该物品从量征收一定数额的税,则PMR曲线下移,当PMR和SMR两条曲线重合,此时就实现了外部成本的内部化。

因此根据庇古税的影响机制,通过对造成污染的消费行为征税,可以使得纳税人在其生产、消费等环节中的外部性内部化,增加生产或者消费成本,从而使得纳税人在理性人的利益驱动下改变其生产或消费行为,对税收所提供的信息作出理性的反应,减少对环境的污染和对资源的肆意破坏,趋向可持续的生产和消费方式。

3.1.2税收的替代效应

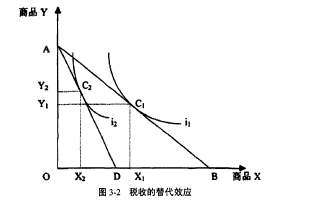

税收的替代效应主要体现在税收对消费者选择商品的影响,具体表现为当政府对某产品或服务征税后,引起该产品或服务的相对价格上涨,此时纳税人消费此产品或服务时,承担的成本增加了,由此便会降低纳税人对该产品或服务的偏好,从而导致在消费行为中进行商品的选择时,减少对该产品或服务的购买,相应的增加其非应税的替代商品的购买。这种由于税收而导致的消费者减少应税商品的消费,而增加其非应税替代商品的消费的效应,被称作税收的替代效应。以对会破坏环境的产品X征税为例,具体影响机制如图3-2:【2】

如图3-2所示,在对该非环保产品X征税前的预算线是AB,无差异曲线是ii,两曲线相切于均衡点Ci,此点对应的商品X、Y的消费组合为(Xi,Y,),此时消费者获得的效用最大。当政府对非环保产品X征税以后,X、Y两商品的相对价格发生了变化,于是,原预算线AB旋转至新预算线AD,新的无差异曲线为丨2,此时两曲线相切于新的均衡点C2,新的消费组合为(X2,Ya),并有Xi>X2,Yi< Y2,此时产生了替代效应。也就是说,当对非环保产品X征税以后,消费者为在付出相同成本的情况下,为达到其最大效用水平,便会增加对环保产品Y的消费,减少对X的消费。

在调节消费行为的过程中,可以利用税收的替代效用,对破坏环境和资源的产品或服务征税,以引导消费者减少此类产品或服务的消费,转而增加环保节能产品的消费,从而促进消费模式向可持续消费模式的转变。

3.1.3税收旳收入效应

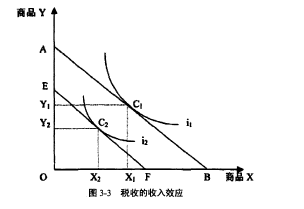

税收的收入效应是指当政府对商品或所得征税以后,会降低纳税人的实际购买能力,使之相对收入水平降低,从而减少对商品的消费。具体的影响机制如图3-3:【3】

如图3-3所示,征税前的预算线是AB,无差异曲线是ii,两条曲线相切于均衡点Ci,此点对应的商品X、Y的消费组合为(Xi,Yi),此时消费者获得的效用最大。当对所得征税以后,纳税人的可支配收入减少,原预算线AB平行向下移至新预算线EF,新的无差异曲线为i2,此时两曲线相切于新的均衡点C2,新的消费组合为(X2,Y2),并有Xi>X2,Y, >Y2,即由于税收的收入效应,商品的消费数量比税前均减少了。

一般情况下,商品税主要是通过税收的替代效应对消费结构产生影响,所得税主要通过税收的收入效应对消费总量和能力产生作用。由以上分析可知,税收产生的替代效应和收入效应都可以通过引导和调节作用来降低对非环保、非节能商品或服务的消费,从而减少资源的高消耗,缓解消费行为对环境的破坏。这些税收理论均为我们通过税收政策影响消费模式转变提供了理论依据。

3.2税收政策与其他调节工具的比较

税收对消费模式转变的影响,既能够调节消费时的对象选择,又能够调节消费过程。从制度经济学角度出发,税收是一种具有强制性、高效、权威等特点的制度政策,因此通过税收政策促进消费模式的转变,理论上可以起到明显迅速的效果。税收政策与其他工具手段相比所表现出的独特相对优势,使之成为促进消费模式转变的重要工具。

3.2.1税收政策与直接管制的比较

税收比直接管制手段更有弹性和效率。直接管制是早期常用的一种手段,它是法律手段与行政手段的结合。直接管制是政府通过立法、制定标准,违者将受到法律的制裁。也就是政府会明文规定必须选择符合某种标准的产品进行消费,或者消费行为必须要符合某种最低标准的准则,否则,这项消费活动就是被禁止的。直接管制的优点是权威性和强制性,其缺点是缺乏弹性和效率。尤其当进行管制的对象是广大居民,其范围的广度决定了进行强制管制是不现实的。而税收政策的调节作用则更显灵活且易于被居民接受,这正是税收比直接管制手段更有弹性和效率的地方。

3.2.2税收政策与财政补贴的比较

税收比财政补贴更具有适应性。财政补贴手段是政府对可持续消费行为时所发生的费用给予一定的补贴,从而在价格上影响其消费过程。财政补贴一般有两种:一种是给予货币的直接补贴;一种是通过其他方式进行间接补贴。从长期考虑,在该行业进出自由的情况下,补贴和税收会产生不同的结果。当存在财政补贴时,消费者和生产者的边际成本就等于私人的边际成本加失去补贴的边际机会成本。当生产者选择进出该行业,消费者进行消费行为时,补贴会增加社会外部成本,而税收则会减少社会外部成本。如果不存在补贴,那些低利润的生产者就会退出该行业,而利润率为负的消费者也会停止不健康的消费。

3.2.3税收政策与排污收费旳比较

税收比排污收费更有效。排污收费制度指国家环境资源保护行政机关依法对向排放污染物或排放超过一定标准污染物的单位根据其所排放污染物的种类、数量、浓度等征收一定费用的制度。此制度使得污染者承担了部分或全部的污染防治费用,主要体现了谁污染谁治理的的原则。我国排污收费制度主要采取超标排污收费的方式,对于低于排放标准的则不征收费用。现行制度主要按污染物的排放浓度来计量,几乎不考虑其长久排放的总量,这是不利于控制排放污染的。目前我国相关法律规定的排污收费制度对象只包括企事业单位,并不完全包括个人和其他团体。但是,消费者有时也会是污染者,消费过程中的代价与企业是一样的,并没有完全包括因污染产生的社会边际损失。而每一个消费者却都享受了良好的环境质量带来的收益,所以消费者也应该承担一定的污染防治费用。税收政策则要比排污收费制度更有效也更规范,可以克服收费制度的不足之处。通过税收政策,污染者依法纳税以后并不能取得相应的排放污染物的权力,如果有超过法定标准的排污行为,还要依法承担限期改正、禁止继续排污、罚款等法律责任。因此税收作为重要的调控手段,起到了更有效的作用。