一、互联网票据理财业务概述

2015 年 7 月 18 日,中国人民银行等十部委发布了《关于促进互联网金融健康发展的指导意见》,为我国互联网金融稳步健康发展提供了政策指引,我国互联网金融行业发展正逐渐走向规范化,而此前风靡一时的 P2P业务和各类“宝宝”类理财产品的操作规范和收益率也逐渐趋于成熟合理。然而,互联网金融行业永远不乏创新,近两年,随着各大电商纷纷宣布进军互联网票据理财业务,人人集团更是宣布两千万美元入股票据宝,互联网票据理财业务已成为互联网金融行业的下一个风口。一方面,互联网票据理财的平均收益率高达 6~7%,远高于同期的 P2P 和各类“宝宝”类产品,且投资门槛仅为 1 元;另一方面,互联网票据理财业务以银行承兑汇票为质押物,在融资方无法履约还款时由承兑银行保证付款,大大降低了投资者的投资风险,完美地迎合了投资者对“低风险、高收益”的投资追求。目前市场中主流的票据理财平台如表 1 所示。

以新浪票金所“票金宝”第 292 期产品为例,其年化收益率为 8.33%,项目期限为 71 天,募集资金 98265 元,其质押的银行承兑汇票的承兑银行为招商银行大连分行某支行,票据金额为 10 万元,如果融资方届时不履行还款义务,则由票据承兑行向投资者偿付本金①;对于另一款主流的票据理财产品票据宝,其旗下的“票票宝”第6140 期产品年化收益率为 7%,还款期限为 48 天,筹集资金 297225 元,其质押票据的承兑银行为建设银行,并在显着位置承诺“银行无条件承兑,资金由第三方监管,票据真实无假票”①。

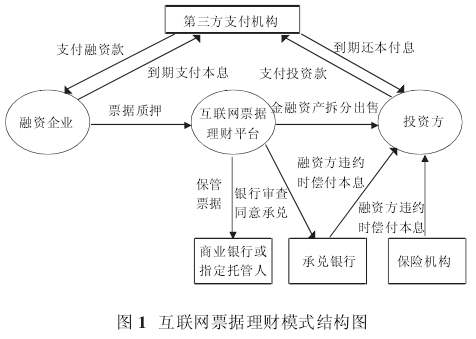

由此可见,互联网票据理财产品的基本模式为融资方将其持有的银行承兑汇票质押给指定的平台代理人或合作银行并以此向投资方筹措资金,票据到期前若融资方不归还借款,则由代理质权人取得票据并以该票据金额为限向投资方偿还本息,互联网金融平台作为居间平台仅作为居间服务提供商收取适当的平台服务费并负责为投资者的资金安全投保,其本身并不对票据承兑提供任何担保。综合来看,互联网票据融资业务本质上属于传统 P2P 业务的衍生产品,实质为融资方以其持有的银行承兑汇票为质押向投资方筹措资金的民间借贷,其基本销售模式如图 1.

互联网票据理财业务的发展加速了票据资产“脱媒”的流通进程,优化了票据资产资金流动效率。由于新兴互联网票据理财业务监管相对空白,平台自身的信用风险和资金风险同样需要防范。2014 年 12 月,一家名为“中汇在线”的互联网票据理财平台旗下的“汇盈宝”理财产品由于资金挪用遭遇兑付危机,且无法提供质押的银行承兑汇票,引发了投资者对互联网票据理财平台信用风险和资金安全的担忧,尽管大多数互联网理财平台都一再强调其严格的风险控制流程,但一旦平台内部出现不规范操作或与现有法律规则相冲突,便很可能引发互联网票据金融业务风险的“羊群效应”,并影响到投资者的资金安全和整个互联网票据理财业务的健康发展。

二、互联网票据理财兴起的原因

(一)互联网理念与小微企业融资需求的融合

从票据市场的发展来看,从 2001-2013 年整整 13年中,企业签发的商业汇票金额已经由最初的每年 1.2万亿元增长到 2013 年的 20 万亿元,年均增幅超过 26%,金融机构的票据贴现量由当时的 1.76 万亿元增长到45.7 万亿元,年均增幅达到 31.2%②,其中五百万元面额以下的小额票据约占 20%,而银行间系统的消化能力有限,大量票据流通于民间信贷市场,存在很大的票据资产潜在交易市场;从企业结构看,由中小企业签发的银行承兑汇票约占三分之二,且主要仍集中在制造业、批发和零售业③,对于此类中小企业票据,一方面很难满足商业银行贴现对票据跟单资料完整性的要求。另一方面,在银行间市场资金整体保持紧张平衡状态的情形下,银行出于成本效益的考量往往不愿办理贴现,使得此类中小企业票据难以在市场上获得充分的流动性,若能够建立系统的融资平台将这类票据资产进行交易增强其流动性,将在很大程度上提高企业的资金融通能力,从而盘活实体经济[1].

互联网金融的发展则为此类金融资产提供便捷的流通渠道,从本质上而言,金融的核心功能在于资源的优化配置,而资源配置渠道和方式等的差异则形成了不同种类的金融产品。传统金融机构因为交易成本等各方面限制往往难以实现足够有效的资源配置,互联网金融在降低交易成本的同时实现了资源配置效率的最大化,增强了中小额票据资产的流动能力,使得中小企业能够在存在资金需求时获得足够的流动性支持。

(二)投资者对“低门槛、高收益”理财产品的需求

在央行连续降息的背景下,各类“宝宝”类金融产品的收益率持续下降,如余额宝的年化收益率便从最初的超过 5%下降到现在的 3%左右,传统的银行理财产品虽然能获得 5%左右的年化收益率,通常流动性受到特定约束。同时,近年来异军突起的 P2P 行业也因为连续的跑路事件而饱受诟病,投资者迫切需要一种既能够提供相对较高的收益率同时低风险的金融理财产品,而票据理财产品的年化收益率不仅高达 6~7%,而且通常伴随着银行承兑汇票作为质押物,且投资门槛较低,1 元即可起投。

(三)票据质押借款相比于传统 P2P 项目具有天然的低风险性

除了“低门槛、高收益”的特点之外,互联网票据理财业务的“低风险”特性也是其广受追捧的原因之一。一方面,相比于无担保 P2P 业务,由于有银行承兑汇票作为质押,如果融资方届时不履行还款义务,投资者可以依据票面金额向承兑银行主张偿付借款本息。另一方面,相比于其他企业或个人担保的 P2P 业务,商业银行无疑具有更为强大的资金偿付能力,如果不存在票据的真实性问题和互联网平台的操作规范问题,依托银行承兑汇票质押的借款资金几乎可以得到全额偿还,这相比于企业或个人的担保无疑具有更强大的保证能力,因此,互联网票据理财平台也就不需要费尽心思为资金安全变相提供增信服务,可以将更多精力放在提供更加规范的信息中介业务方面,这也很好地契合了 2015 年 7 月 18日发布的《关于促进互联网金融健康发展的指导意见》中对网络借贷行业互联网金融机构的行为要求,也更符合投资者对于互联网金融理财产品的需求①。

三、互联网票据理财的主要风险

(一)票据质押合规性风险

从权利质权的设立来看,根据《担保法》第 76 条和《物权法》第 224 条的规定,以汇票、本票、支票、债券、存款单、仓单、提单等有价证券出质的,以交付出质的有价证券为质权设立的条件,而在互联网票据理财中,由于投资者无法获得实际的票据质押,网站平台往往通过指定的代理人或商业银行代持票据。根据我国《担保法》第64 条和第 76 条的规定,票据质押权的设立需要满足两个条件:即必须签订书面的质押合同并将票据交付给质权人,票据质押自交付行为完成之时起生效;同时《票据法》第 35 条还规定,汇票可以设定质押,质押时应当以背书记载“质押”字样。因此,从质押权的设立要件来看,如果要使得票据的质押权合法设立,主要存在以下三个问题。

1. 互联网票据质押是否满足法律规定的形式要件

根据《担保法》和《物权法》的规定,质权的设立不仅需要签订书面的质押合同,而且需要出质人将质押物交付给质权人,但从互联网票据平台业务来看,以票据宝旗下的“票票宝第 6140 期”理财产品为例,其承兑银行为建设银行,在选择购买债权份额并且项目筹资金额达到预定计划之后,网站平台会提供一份借款人与投资者之间的质押借款协议,以此说明投资者能够在确定的时间获得相应的投资回报,在投资无法收回时,由承兑银行依据质押的银行承兑汇票向投资者付款。首先,从程序上来看,只有投资者支付资金并且到项目资金募集结束之后,网站平台才会提供投资者与借款人之间的质押借款协议,投资者在投资之前并不能获知相应的合同条款。其次,从质押权设立的法定条件来看,这就带来了两个问题。一是从票据质押的要式条件来看,出质人与质权人虽然订立了书面的质押合同,但票据并没有向投资者移交占有,而是由第三方或商业银行代持,因而并不直接满足《担保法》和《物权法》规定的票据质押的设立条件。二是即便网站平台声称由于投资者无法实际持有票据,而在第三方与出质人之间订立质押合同并向第三方交付质押票据,由于法律对于质押物与质押人非同一人并未做出规定,且即便存在这种情况,网站平台也没有提供第三方与投资者之间的委托代理合同,以这种代行质押权的行为获取投资者的授权,并且我国《票据法》和《担保法》也并未规定权利的质权人和权利凭证的占有人可以为不同主体。因此,无论从何种角度分析,仅凭一份质押借款合同并不能在第三方和投资者之间形成质押法律关系,若届时融资方无法清偿借款,网站平台完全可以主张质押权未设立而拒绝依据票据向投资者付款。

2.质押票据未按《票据法》背书是否会影响质押合同效力

在票据宝旗下的“票票宝第 6140 期”理财产品的购买界面中,可以看到网站平台向投资者提供的质押票据的相关信息,包括(出票人、背书人等),而在票据背面的签章中却并没有关于票据已质押的签章。根据《担保法》的规定,设立质押权必须签订书面质押合同并交付质押物,但在票据质押中,如果未在票据背书栏记载“质押”字样,是否会影响质押行为的效力,学界有不同观点[2],但通说认为,根据《担保法解释》第 98 条的规定,以汇票、支票、本票出质,出质人与质权人没有背书记载“质押”字样,以票据出质对抗善意第三人的,人民法院不予支持。

因此对于票据质押而言,背书“质押”仅仅是质权法律行为设立的对抗要件,而非成立要件,若不存在善意第三人,票据质押权一般不应当被否认,而若存在善意第三人,即网站平台又将票据质押给其他不知情的第三人,该善意第三人将能够优先于投资者行使票据质押权,如此看来,在无法获取关于票据已交由特定第三方保管的更多证据的情况下,怀疑票据质押行为的真实性也并非毫无根据。

3.即便承认代持质押票据,同时为多个投资者设立质权的行为是否有效

在票据质押中,融资方实际上以一份票据质押同时为多个债权提供还款保证,也就是为数个不同的债权设立同一份质权,这在理论上称为“一物多质”.对于一物多质,德国、瑞士和日本立法上通常承认其效力,如《日本民法典》第 355 条规定:为担保数个债权,就同一动产设定质权时,其质权的顺位,依设定的先后而定[3].我国未就一物多质作出具体的法律规定,但通说认为动产的一物多质效力应当得到承认,而对于权利的一物多质,通说认为诸如汇票、支票、本票、债权等以交付权利凭证而非登记设立质押的权利客体,通常不适用动产关于一物多质的规则[4- 5].同时,根据《票据法》第 33 条的规定,将汇票金额的一部分转让的背书或者将汇票金额分别转让给二人以上的背书无效。由此可以类推,融资方以一份票据同时为数个债权人设立质权的行为在法律上很可能也缺乏相应的法律依据。