第 1 章 绪 论

1.1 研究背景及意义

1.1.1 研究背景

自改革开放以来,中国汽车产业从弱到强,从万国造到拥有自主品牌,取得了巨大的进步。自 2009 年中国汽车产销量跃居世界第一以来,汽车产销量不断增长,2013 年,汽车产销量同比实现两位数增长,产销量双超 2100 万辆,产销量继续保持世界第一[1].

但我们不能忽视的是新车销售利润正持续走低,经销商利润不断萎缩。

对汽车制造企业进行纳税筹划研究的原因有两点:一是汽车产业已经成为我国国民经济重要的支柱产业,对我国经济发展具有非常重要的作用。汽车产业是技术密集型和资本密集型企业,在增加就业、刺激消费、促进经济增长等方面,发挥着重要作用。二是现阶段汽车行业税收负担过重,在一定程度上阻碍了汽车行业的快速发展。随着汽车行业的不断发展,汽车税收收入也不断增长,但是有学者指出,中国汽车消费者承担着高昂的汽车税负。

沉重的税负引起了汽车制造企业的高度重视,汽车制造企业可以通过纳税筹划的手段来减轻税收负担,降低成本,提高汽车制造企业的利润空间[2].然而,到目前为止,尽管很多汽车制造企业逐步认识到了纳税筹划在降低企业成本,缓解财务压力方面的重要性,但是,由于大部分汽车制造企业缺少科学合理纳税筹划的能力,所以很多汽车制造企业并没有进行纳税筹划活动。另外,虽然有些汽车制造企业开展了纳税筹划的研究和探索,但是受到理论和人才的制约,许多汽车制造企业只能进行简单的个别税种的筹划或者是某单一纳税环节的纳税筹划,只有很少一部分实力较强的汽车制造企业能够进行系统全面的纳税筹划活动。

1.1.2 研究意义

随着汽车制造企业对纳税筹划的重视程度不断加深,汽车制造企业进行纳税筹划的愿望也越来越强烈,在这种情况下,对汽车制造企业纳税筹划进行系统全面的研究,可以为我国汽车制造企业的纳税筹划研究和实践提供借鉴和参考,具有重要的理论意义和现实意义。

(1)理论意义随着我国经济不断繁荣发展以及税收法律法规的日益完善,为了满足降低汽车制造企业降低成本的需要,他们的纳税筹划意识也不断提高。目前,我国很多汽车制造企业并不具备进行系统全面纳税筹划工作的能力,而且汽车制造企业纳税筹划尚无完整的理论体系。虽然其他行业的纳税筹划研究已经取得了可喜的成就,但是由于不同行业的发展情况各不相同,使得其他行业的纳税筹划方法并不一定适合汽车制造企业,相同的筹划方法可能会产生的不同的筹划结果。因此,对汽车制造企业进行纳税筹划研究,在纳税筹划相关理论的指导下,需要结合汽车制造企业的实际情况进行纳税筹划研究,对于健全和完善我国汽车行业纳税筹划理论意义重大。

(2)现实意义对汽车制造企业进行纳税筹划研究,具有两方面的现实意义。一方面,对汽车制造企业来讲,汽车制造企业可以通过纳税筹划减轻税收负担、降低成本、缓解财务压力、提高竞争力,实现企业价值最大化的目标[3];另外,纳税筹划是合法的,汽车制造企业通过纳税筹划,而不是逃税漏税的方式到减轻税负的目的,有利于提升汽车制造企业的形象和信誉。另一方面,对整个汽车行业来讲,在汽车制造企业的影响下,可以带动一大批中小汽车制造企业进行纳税筹划,有利于汽车制造企业之间的公平竞争,促进汽车制造企业的良性发展,从而促进整个汽车行业的健康发展。

1.2 国内外研究述评

纳税筹划思想是由西方传入我国的,它起源于西方市场经济环境,随着市场经济的发展,纳税筹划也在不断发展和完善,纳税筹划研究的深度和广度不断拓展,形成了一些颇具价值的研究成果。

1.2.1 国外研究

纳税筹划研究起源于西方,西方国家对纳税筹划的研究比较深入,而且纳税筹划深受纳税人和征管部门的重视,并取得了一系列理论研究成果,主要研究成果有以下几方面:

(1)纳税筹划存在经济上或者法律上的风险。Alex Raskolnikov 认为纳税筹划风险包括市场风险、交易风险和竞争风险[4],Michael Carmody(2003)认为税务风险包含不可控的外部风险和可控的内部风险,所以税务风险管理是指对内部因素的控制。TomNeubig(2004)认为,通过对不容易引起税务机关注意的业务进行系统合理的事先安排,达到既不引起税务机关注意,又能少缴税款的行为,就是税务筹划风险的产生的过程[5].Kerim Peren Arine(2003)认为税务风险既是财务风险,又是法律风险[6].而且企业的财务风险包括信用借款、利率变化、内部控制、外汇变动和资本构成等方面,企业法律风险包投资融资风险、合同管理风险、知识产权风险和纳税筹划风险等。

(2)纳税筹划可以增加企业利润空间。印度学者 N. J. Xasawwy 认为,纳税筹划是纳税人利用税法提供的所有优惠政策,通过科学合理的安排规划,获得税收收益的行为[7];S. Janes 和 C. Brows 认为从会计角度来看,避税是合法的,避税就是“纳税筹划”或“税负减轻”[8];Scholes 等学者对契约理论下的纳税筹划进行了研究,他们结合现实市场的信息不对称性,利用契约理论相关的观点和方法,认为纳税筹划是为了使税后利益最大化。

(3)纳税筹划需要较强的技术水准和一定的技术方法。加拿大学者 Johanne. Etc 认为纳税筹划需要一定的技术和方法,并对这些技术和方法进行了归纳和总结。ChristopherR. Jarvis(2003)认为可以通过对扣减措施与资产保护方式进行研究,从而提出了相应的纳税筹划方法[9].Jennifer Louise 认为,关联企业的纳税人可以通过相互借贷、企业合并以及转移利润等手段进行纳税筹划[10];Mark Atkinson 和 David Tyrrell 研究了转移定价方法的纳税筹划,系统阐述了转移定价方法在纳税筹划中的应用[11];

(4)纳税筹划与财务管理密切相关。JohnR.M.H.和 TerranceR.S.(1999)分析了财务管理理论的资本结构对纳税筹划的影响,并对公司公开上市产生的影响进行了分析研究;Jeffrey L. Rubinger(2002)对期权衍生工具的纳税筹划进行了研究,并提出了一个税收筹划的模型[12];Carla C.&Kenneth J.K.(2004)认为企业可以享有税法规定的优惠政策,因而纳税筹划与出口贸易具有密切的关系[13].

(5)纳税筹划理论应用于实践。学者 Sloan(1980)研究了个人所得税和财产税的纳税筹划问题,为个人减轻税负提供了具体方法;Wudehe Fairmont le 公司出版的《跨国公司纳税筹划》(1989),对大型跨国集团公司经营活动的纳税筹划进行了深入和全面的研究[14];Lee Myung-K yoo(2005)对韩国燃料能源市场的纳税筹划进行研究,并提出了改革和筹划建议[15].

综观国外研究者的成果,可以看出,国外的纳税筹划研究基本是在西方税制结构基础上的研究,因为西方税制中所得税比重非常大,占主要地位,所以很多研究都以所得税为主。国外纳税筹划研究大部分以跨国公司为主体,通过利用不同国家在税制结构上的差别,采取转让定价或者转移利润的方式达到节税目的。总的来说,西方研究者很少有系统的对企业各种税种进行全面的纳税筹划的研究。

1.2.2 国内研究

我国自上世纪 90 年代才对纳税筹划展开研究,与国外的纳税筹划研究相比,我国对纳税筹划的研究起步较晚、起点低。然而,近年来我国学者对纳税筹划的研究也取得了诸多学术成果,主要观点如下:

(1)纳税筹划的合法性是区别于逃税、漏税的重要标志。赵志连(2001)认为纳税筹划是企业在税法规定许可的范围内,通过采取各种筹划措施,达到节税目的;徐茂中(2004)对纳税筹划与逃税、漏税进行了界定,明确了二者的区别[16];盖地(2008)认为,纳税人在遵守相关法律法规的前提下,有权采取合理方法和手段进行筹划,从而达到降低税负,实现自身利益最大化的目的,进一步对避税和纳税筹划作了区分[17];陶其高(2001)从法理上区分了偷税、逃税、骗税和纳税筹划的概念,认为避税、节税和税负转嫁是纳税筹划的内容[18].

(2)纳税筹划是企业财务管理的重要组成部分。国内学者宋献中和沈肇章分析研究了企业税收筹划和企业财务管理之间的关系,他们认为税收筹划是财务管理的重要组成部分,纳税筹划有助于企业实现财务目标;梁云凤在其编着的《所得税筹划策略与实务》一书中,从企业会计角度研究了企业所得税调整事项,并研究了企业所得税纳税筹划;刘蓉(2006),论述了企业财务管理中的负债融资方式、股票期权分配与企业纳税筹划的关系[19];刘捷(2006)认为,纳税筹划是经济体制改革的产物,是以收益最大化为目的的必然结果[20];薛钢(2003)在对企业纳税筹划的对象和目标进行研究分析的基础上,提出了纳税筹划是企业财务管理的重要组成部分的观点。

(3)纳税筹划需要一定的方法。税务学者盖地(2003)在着作《税务筹划》中,就企业开展纳税筹划的具体步骤和基本方法展开了详细论述;蔡昌(2005)所着的《税务筹划八大规律》中,分析并总结了税务筹划的普遍规律和技术,并探讨了税务筹划运作模式;胡文君(2005)将边际分析法引入到纳税筹划研究之中,探讨了边际分析法在纳税筹划中的运用[21];杨绮(2006)探讨了运筹学方法在企业纳税筹划中的应用[22];贺志东(2002)通过对房地产企业进行纳税筹划研究,深入探讨了企业纳税筹划的方法和技巧;刘建民和覃光荣(2009)总结了一般企业纳税筹划的八大技术[23].冯向前(2006)认为,纳税筹划是企业在遵守税收法律的前提下,通过系统研究,合理安排相关的经济活动和会计核算,以科学地合理方法进行税收负担转嫁,以实现最佳的整体经济效益的过程[24].

(4)纳税筹划是沟通理论研究和实践活动的桥梁。蔡昌(2010)认为房地产企业要在新会计准则和税法的框架内,在纳税筹划理论的指导下进行实际筹划操作,运用科学的方法技巧,指导房地产企业正确进行纳税筹划活动;李明(2010)认为在掌握新税制各税种的税收优惠政策的基础上,结合建筑行业纳税筹划的具体事例,可以为建筑业的纳税筹划活动提供技术支持[25];庄粉荣又分别对制造业、现代服务业和房地产企业进行了纳税筹划的分析和实践指导;类似的,张云华深入探索了能源业企业纳税策略与技巧,并结合行业特征分析合法合理的纳税筹划的具体策略,有效指导了能源业的纳税筹划;韩国华(2008)分析了软件业相关优惠政策及其运用,为软件技术企业税务筹划提供新的思路和依据。

(5)纳税筹划有风险,需对风险加以控制。王晓灿(2004)认为纳税筹划会产生法律陷阱、成本陷阱和财务决策陷阱[26];陈晓峰(2009)在《企业税务筹划法律风险管理与防范策略》中阐述了企业在税务管理、选择税收优惠政策、各种税种筹划、特殊经营行为以及税款征收中会产生纳税筹划的法律风险,并对如何规避和控制法律风险提出了相应的建议和对策;盖地和钱桂萍合着的《试论税务筹划的非税成本及其规避》认为企业进行纳税筹划会产生时间成本、组织协调成本、操作成本和违规成本等显性成本,也会产生机会成本和失败成本等隐性成本,从而产生成本效益风险,并可能会导致纳税筹划的成本大于收益;周宇(2005)分析了现代企业集团的纳税筹划成本和纳税筹划风险,并需要对其进行有效的控制[27].

(6)汽车行业纳税筹划研究“重销售”而“轻制造”.张绍群(2012)分析了汽车4S 店纳税筹划必要性并提出了相应的纳税筹划方法1;吴敏(2003)分析了汽车流通领域企业进行纳税筹划的必要性,并提出了相应筹划方法[29];陈信敏(2012)提出了汽车销售企业增值税和所得税的纳税筹划方法[30];殷晓霞在分析我国汽车行业发展现状以及税务筹划的必要性基础上,对汽车制造企业经营的一些方面进行了纳税筹划研究;张立华(2010)提出汽车制造企业涉及的主要税种的税务风险,并提出了相应的具体控制措施[31].

我国纳税筹划研究在纳税筹划概念、纳税筹划方法以及纳税筹划风险方面均取得了显着成就,但是大部分研究还是对筹划概念或者一般性纳税筹划方法的总结,系统性、整体性的理论研究相对薄弱,需要进一步深入研究和完善。

目前关于汽车行业纳税筹划研究主要是对汽车销售环节进行的研究,缺少针对汽车制造企业的专门研究,而且目前的研究是对汽车制造企业经营的一个或者若干方面进行筹划。总之,对汽车行业的纳税筹划研究不够深入,对汽车制造企业的纳税筹划研究相对薄弱。

1.3 研究方法、内容及框架

1.3.1 研究方法

本文的研究方法:一是理论分析与案例分析相结合。理论方面,在对汽车制造企业纳税环境进行 SWOT 分析基础上,提出汽车制造企业在筹资活动、投资活动和生产经营活动中的纳税筹划战略和具体纳税筹划方法;案例方面,对 X 汽车企业集团的进行具体的纳税筹划研究。二是比较分析法。纳税筹划的目的是节税,能达到节税目标的纳税筹划方案不止一个,纳税筹划的过程一定程度上就是纳税筹划方案的比较选择过程。在众多纳税筹划方案选择上,需要对比不同筹划方法的成本和收益,并最终选择对汽车制造企业整体有利的筹划方案。

1.3.2 研究内容

论文主要内容分为六个部分:

第 1 章,绪论。主要阐述论文的研究背景及意义、国内外研究述评、研究方法、内容及框架。

第 2 章,相关基础理论。介绍纳税筹划的含义和特征,阐述纳税筹划的途径和方法以及纳税筹划风险及控制理论。

第 3 章,汽车制造企业纳税筹划环境分析。简要总结汽车制造企业特点和涉税现状,并对汽车制造企业纳税筹划环境进行 SWOT 分析。

第 4 章,汽车制造企业纳税筹划策略分析。对汽车制造企业的筹资活动、投资活动和生产经营活动的纳税筹划进行分析。

第 5 章,汽车制造企业纳税筹划风险及规避。分析汽车制造企业纳税筹划的内部风险及外部风险,并提出相应的规避措施。

第 6 章,案例分析。对 X 汽车企业集团进行纳税筹划分析。

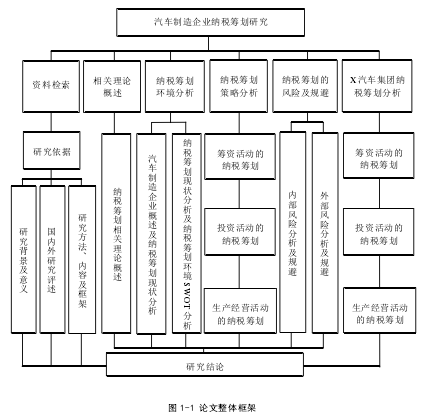

1.3.3 研究框架

综合文章的研究内容、方法及思路,文章的整体框架如图 1-1 所示:【1】