5 中小商业银行信贷放款流程管理设计

5.1 放款流程岗位设置

5.1.1 岗位职责

集中放款,是指放款的发起和审核在经办行完成,放款核准集中在上级行放款中心处理,授信档案集中在放款中心管理,会计账务集中在总行处理。

基本流程:放款准备→核保→放款申请→放款受理→放款审核→放款核准(复核)→放款出账→放款后续管理主要风险提示:(1)因交接、保管不当,导致授信业务资料毁损或丢失;(2)因抵押事物、核签、用印环节未按规定执行,导致合同或登记存在瑕疵或无效,造成法律或道德风险;(3)因信贷管理系统信息录入错误,造成数据记录错误;(4)因信贷管理系统、柜面系统影像扫描、上传错误,造成审核依据错误、影像档案错误;(5)因受理不严,导致业务资料不齐全、不完整;(6)因审核、核准不严,未发现业务资料存在瑕疵或审批条件未落实,造成合规风险、法律风险、信用风险;(7)因入账账号、收款人登记维护不到位,造成放款出账或受托支付对象错误;(8)因操作或衔接不当,保证金追加或解冻、抵质押物出入库时,导致数据错误、抵质押物丢失;(9)未按规定操作而引发的其它操作风险。

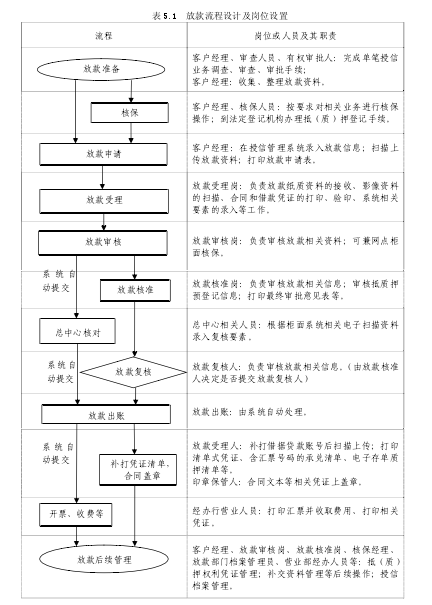

放款流程对应的岗位设置情况如下表 5.1:【1】

5.1.2 基本设置情况

须在机构本级设置放款受理岗和放款审核岗,在业务经办机构发起放款业务操作。

设立放款中心的机构,业务量较小时,放款受理岗可由放款审核岗兼任。

5.2 信贷业务放款的基本操作流程

5.2.1 额度建立

经有权审批机构对实行内部授信的客户进行额度审批后,授信审批资料由授信审批部直接移交至放款出账岗,并由放款出账岗在系统中建立额度。

经有权审批机构对实行公开授信的客户进行额度审批后,客户经理和核保岗须先进行核保、落实授信审批条件,提交放款出账岗审核通过后,再由放款出账岗在系统中建立额度。如要求落实抵(质)押担保的,需在综合授信协议对应的抵(质)押担保全部完成登记后,方可在系统中建立额度。

5.2.2 信贷核保环节

除低风险业务外,授信业务都需要进行核保。对于和客户签订公开授信协议的情况,须在公开授信协议的签署环节和抵(质)押登记环节按照核保要求进行核保。

授信业务核保工作采取由信贷管理部牵头,支行或业务经营团队(以下简称为业务经营团队)参与的方式进行。

核保岗由信贷管理部贷后督导岗和各业务经营团队推选业务骨干担任,各业务经营团队推荐的人员需由信贷管理部统一进行培训、考试、任用,并审核备案。

原则上新增的对公授信由信贷管理部派员参与核保;续做的对公以及涉及所有押品取件工作,可由业务经营团队的核保岗参与,但核保岗必须是已备案的人员。

核保岗不能参与自己作为客户经理的授信业务的核保工作。

核保的基本操作流程包括:资料准备、合同签署、抵(质)押登记、核保确认。

5.2.2.1 资料准备

由核保岗根据授信批复要求指导客户经理准备相关基本资料,资料由核保岗复核审查通过后,方可进行实地见证。

5.2.2.2 合同签署

核保岗与客户经理双人一起严格对照身份证件原件审核每一面签人(国有大型企业的法定代表人可以视具体情况与身份证复印件核对即可);核查签字人与身份证件是否相符、是否为有效签字人,以及核实所提供的证件、印章的真实性等。

5.2.2.3 抵(质)押登记

对于抵押类和需要现场办理质押手续的质押类担保业务,核保岗须参与押品取件。

核保岗应与客户经理一同将押品有关权利凭证提交押品管理岗,并将复印件提交放款出账岗。

5.2.2.4 核保确认

核保完成后,填制《银行授信业务核保书》,随同客户经理将签名盖章的法律合同文本、抵(质)押品及登记资料原件一同提交放款审查岗。

核保岗若在见证的过程中发现对授信申请人、担保人的真实性有严重问题时随后告知放款审查岗终止出账,并报信贷管理部负责人。

5.2.3 放款审查

放款审查中如需法律合规部、国际业务部等其他部门参与的,法律合规部、国际业务部等其他部门须提供明确的审核意见。如特殊情况无法提供明确审核意见的,原有权审批机构负责对相关部门提出的业务风险点进行判断,向放款中心提供明确的审核意见。

放款审查的内容和要点:

(1)信贷审查:

负责审查授信出账资料的完整性和表面真实性;负责审查授信审批意见的落实;审查授信条件及要素是否改变,借款人、担保人资信是否明显下降,抵(质)押物是否发生明显变化;负责审验借款人和担保人贷款卡状态及信息是否符合监管机构的相关规定;国际业务等协审部门放款意见是否明确、有无保留意见;审查贷款支付方式和对象是否符合审批意见要求。

(2)合规性审查:

审查合同文本使用是否正确,填项是否完整、准确,非格式文本是否履行相关部门的审定手续,合同签章是否完整有效;审核董事会(股东会)决议、授权委托书、证明书、补充协议等是否合法有效,是否符合审批意见要求;审核保证、抵(质)押手续是否合法有效;是否已经按照要求购买押品保险;审核法律审查意见的落实情况。

(3)额度、押品审查:

审核放款是否在额度内、有效期内,包括是否符合授信额度限额、业务品种使用限制、起止期限、使用余额等的控制要求;审核抵(质)押物权属凭证的入库手续是否落实;审查核心系统保证金是否足额到位、有效冻结;存单、权证等质押是否履行冻结手续。

对于流动资金贷款,针对借款企业所属行业及经营特点,通过定期与不定期现场检查和非现场监测,分析借款人经营、财务、信用、支付、担保及融资数量和渠道变化等状况,掌握各种影响借款人偿债能力的风险因素,关注大额及异常资金流入流出情况,加强对资金回笼账户的监控。严格执行贷款“三查”等各项规章制度,贷前调查应尽职尽责,对企业的重大事项和主要风险应深入调查,充分揭示风险,完善风险缓释措施,应认真核实抵质押物权属、保证人保证资格,准确评估保证人的担保能力,严禁超授权审批贷款或变相越权审批贷款。应加强票据真实性和贸易背景真实性审查,切实防范票据风险,牢牢把握贸易背景真实性风险底线。

5.2.4 贷款发放与支付

授信项目审批通过后,客户经理应及时通知授信申请人开立监管账户或一般账户,按照审批要求签订银企合同(包括借款合同、保证合同、抵<质>押合同等),完善担保及相关手续,同时在信贷风险管理系统中录入相关信息,并对其完整性、真实性和准确性负责;申请出账的授信项目,客户经理应于出账前填制《贷款发放与支付审批书》,连同相关出账资料一并提交出账审核岗进行出账审查。对经出账审核岗、出账终审岗审查通过的授信项目,方可执行信贷系统审批操作;抵(质)押类授信项目,需由客户经理双人办理抵(质)押登记、双人领取抵(质)押品权证。执行信贷系统放款操作前,由押品管理岗审核抵(质)押品原件,与客户经理、会计人员等相关人员共同办理抵(质)押品入库手续,并在信贷管理系统中完成押品入库审批操作。对于需要办理保险的抵(质)押品,应当按照规定办理相关保险手续,保险单原件应当随同抵(质)押品共同入库保管;信贷系统出账操作完成后,客户经理需持借款借据、出账通知书等相关凭证至会计综合岗办理核心系统出账操作,并按照约定方式对外支付资金;客户经理应于放款操作完成后三个工作日内,收集相关业务支付凭证,提交至放款审核岗,放款审查岗对全部授信资料进行再次确认完毕后,将全部授信档案资料移交至档案管理岗,并办理交接登记手续。

5.2.5 信贷档案移交

放款业务办理后 3 个工作日内,客户经理须将借据、放款通知书等后续须归档资料提交放款出账岗审核,经审核后移交档案管理岗完成归档。

放款审查岗将全部授信资料移交档案管理人员,并办好签收归档手续,档案管理人员按照要求进行妥善保管。放款审查岗应对需要客户经理后续提交的放款相关的资料进行记录和跟踪。并在审核客户经理后续提交的资料后移交档案管理岗完成归档。

5.3 信贷资料放款审核要素及关键点

5.3.1 管理类信贷资料

客户基本情况档案--授信主体。客户基本情况档案--保证人,若保证人为企业,基本情况案卷及排放顺序参照授信主体基本情况案卷。

5.3.2 要件类信贷资料

通用要件:分为银行出具要件及企业出具要件两种。主要包括但不限于:授信业务审批书;授信调查报告;授信资金需求量测算表;授信责任人声明;授信申请人(担保人)信用评级报告;授信业务核保书;授信业务申请书或申请报告;董事会、股东大会、职工代表大会等企业内部有权机构做出的同意借款的决议;购销合同、发票类等。

特别要件:对于抵押担保业务,除须具备通用要件外,还应有:抵押物已出租,须提供租赁合同、租金收入凭证、租赁方放弃优先购买权和租赁权的申明或承诺等相关材料复印件;财产保险单复印件。

对于保证担保业务,除须具备通用要件外,还应有:保证人为专业担保机构的:一定数额的保证金已存入我行设立的专门账户、实行专项储存和专户管理的证明文件;担保责任余额表;同意提供保证担保的书面文件等。

5.3.3 授信业务法律审查

授信业务经有权审批机构签批后,客户经理完成落实授信条件、经核保程序完成签订法律文书、办妥保证或抵(质)押手续、整理贷款支付相关资料、在信贷管理系统提交业务申请。如有法律要件,法律要件按照《银行授信业务法律审查指导意见》规定实施。对授信业务信用要素以及所涉及的法律文件进行审查,旨在确保银行经办的各类授信业务均符合国家现行法律、法规以及相关规定的要求。如授信业务或其合同文本涉及法律审查意见,需逐条落实相关法律审查手续。

5.3.4 信贷发放和档案押品管理

客户经理需打印放款通知书、提交经有权人签字盖章的借据等资料至会计部门进行资金的划转。

押品管理岗在收到核保岗和客户经理提交的抵(质)押物有关权利凭证原件后,在信贷管理系统中确认,打印《抵质押物出入库清单》一式三份,并登记台帐。客户经理在押品管理岗的监督下,将抵(质)押物有关权利凭证原件装入信封或档案袋,并在信封封面注明授信客户名称、抵押人、出质人、抵(质)押物名称等内容,由双方签字,在封口加盖骑缝章,交会计部门入库。

客户经理将《抵质押物出入库清单》提交有权人签字,并将签完字的一份提交放款出账岗审核,两份提交给会计部门。客户经理在获得抵(质)押权利凭证后应于 24 小时内完成入库。