CPI趋势预测对债券市场投资仍很重要

对债券市场投资者而言,以CPI为代表的通货膨胀因素无疑是最需要关注的指标之一。在过去10年里,CPI与10年期国债收益率具有高度的相关性,CPI同比数据的变化在很大程度上决定长期利率的均值变化,CPI的拐点也基本对应了国债收益率的拐点。如果能较为准确地预测CPI的趋势特别是拐点,并据此做趋势投资,则在大概率上能够获得相当可观的回报。当然,CPI的变动并不能完全决定国债收益率的走势,典型的时期就是2013年下半年,在通胀温和的背景下,由于商业银行资产负债结构的调整、银行表外理财的收缩等结构性变化,债券市场走入了一轮较大的熊市,但当这种结构变化趋于稳定后,基本面仍将成为债券市场的主导因素。由此看来,对基本面的把握特别是对CPI趋势的预测,依然是实际投资活动能否获得成功的关键。

对CPI的预测区分为短期、中期和长期预测。

短期预测大多仅预测未来一个月或至多一个季度的走势,而中期预测则要对半年到一年的趋势做出判断。由于从业人员经济学知识厚度逐步增加,预测技术不断完善和专业化,以及统计数据的准确性不断提升,短期预测对于业界已经不是什么难题,所以经常看到各机构对下个月的CPI预测值相差不大,并且最终与统计局公布的真实值十分接近。在短期预测中,通用的方法无外乎借助农业部和商务部的高频数据及CPI的构成权重,利用翘尾因素和新涨价因素合成次月的CPI同比变化。而在中期预测方面,由于没有普适的技术性方法,预测者往往根据自身对经济数据背后的内在逻辑进行解读,有的从货币角度入手,有的从经济增长和产出入手,还有的从农产品供给周期入手,采用的方法往往差别很大,因此得出的结论很难一致,对实际投资造成了一定困扰。

鉴于景气分析方法在宏观经济分析领域的发展和成熟,以及其在经济预测中的独到优势,本文基于景气分析方法的思想,结合宏观数据寻找CPI的先行指标,采用合成指数方法并综合考虑季节性因素,编制出CPI的先行指数,然后运用历史数据检验指数的有效性,进而从中期视角对2014年余下时间CPI走势做出预测。

寻找CPI的先行指标

从通胀成因来看,主要有四个因素对通胀产生较大影响:一是货币因素,二是需求因素,三是成本推动(包括输入性通胀)因素,四是通胀预期。为避免先行指标个数较多导致复杂的相关分析或主成分分析,本文结合通胀的影响因素及历史数据,先验地筛选出五个最为紧密的先行指标。

(一)M1同比增速

从货币角度入手考虑通胀是比较直接的,按照货币学派的观点,通胀归根到底是一种货币现象,物价持续上涨无非是由于过多的货币追逐相对较少的商品。在实际预测中,需要确定使用哪个层次的货币指标,不同的货币层次和通胀的关系是不完全一致的。相较而言,M1与CPI的关系比较紧密,对CPI的解释力度要强于M0和M2,从长期的视角看,M1同比增速对CPI有着良好的先行意义。其背后的逻辑在于,M1的统计属性对应着持有货币的交易性动机和投机性动机,M1的快速扩张主要来自于社会公众交易性动机及投机性动机的增强,因而会推动CPI上涨。

(二)工业品出厂价格指数(PPI)

虽然PPI和CPI的领先滞后关系在业界尚存争议,但基于以下考虑,本文仍将PPI选为先行指标之一。首先,PPI对CPI非食品项显示了一定的领先意义;其次,PPI代表着中上游需求的强弱,进而说明了整体经济的景气程度;最后,随着全球大宗商品市场的发展,中国PPI更多地与全球大宗商品价格联动,也与美国、欧元区等国家的PPI紧密相关,一定程度上表征输入型通货膨胀的压力。

(三)房地产投资完成额同比

历史上,我国曾多次出现需求拉动型通货膨胀,典型的例子是2002年之后,我国逐渐走出亚洲金融危机的阴影,总需求开始扩张,CPI由负转正并逐步上升,由此进入新一轮的物价上涨周期。在我国,投资需求往往决定着总需求的变化,投资的过快增长常导致经济过热和物价上涨。从数据上看,房地产投资额累计同比与CPI同比具有较强的相关性,且具有一定的先行性。

(四)中长期贷款余额同比

中长期贷款余额的变化代表着企业扩大再生产的意愿,与企业的固定资产投资需求密切相关,中长期贷款余额同比对CPI有着良好的领先意义。

(五)CRB现货价格指数

以石油为代表的国际大宗能源商品价格变化会对国内工业品价格产生影响,对国内通货膨胀环境具有成本推动型的影响力。代表大宗商品价格的CRB现货价格指数月度均值与CPI非食品项同比具有较强的相关性,可以将其作为输入性通胀压力的先行指标。当然,由于CPI非食品项还包含住房等因素,两者的变化幅度会有所差异。

需要指出的是,通胀预期对于未来的通胀水平也具有重要影响,理论上是良好的先行指标。但遗憾的是,中国不像美国一样具有通货膨胀指数债券,可以从中分离出通胀预期。另外,人民银行关于未来物价水平的调查数据每季度公布一次,频率过低,也无法使用。因此,本文没有纳入反映通胀预期的指标。

编制CPI的先行指数

在选定先行指标后,需要按照一定的方法将先行指标编制为先行指数,以监测未来CPI的趋势变化,本文采用美国商务部开发的合成指数(CI)方法来编制先行指数。指标的数据样本范围为2002年1月至2013年12月的月度数据,在这个时间窗口内,中国经济大致走过了三个完整的通胀周期,周期的完整性更有利于检验先行指数的效果。

(一)先行指标权重计算

在编制先行指数的过程中,为各先行指标设置合理的权重是一项重要的工作。而在权重的设置上,传统方法大多采用评分系统计算权重,该方法计算出来的各指标权重几乎相等,这既存在主观评分的缺陷,显然又不够精确。实际上,不同指标对于通货膨胀的重要性不同,影响也有差异,因此本文利用因子分析的方法确定每个先行指标的权重。

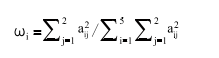

首先假定所选定的先行指标包含两个共同因子1,可得如表1所示的先行指标因子载荷矩阵。得到因子载荷矩阵后,然后根据以下公式计算出每个先行指标在合成先行指数中的权重。

其中,i表示先行指标的序号,i=1,2,3,4,5;j表示先行指标因子的序号,j=1,2;aij表示先行指标i因子j的系数;为先行指标i的权重。权重大小看,M1、中长期贷款及PPI对CPI的影响相对比较大;CRB现货价格指数的影响最小,主要原因是CRB现货价格在向国内传导时其大部分变化都已反映在PPI的变动中。

(二)编制初始的CPI先行指数

在确定了各先行指标的权重后,下面借鉴合成指数的方法,经过三个步骤编制初始的CPI先行指数。

1.对各先行指标分别求变化率并进行标准化

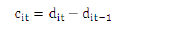

求每个先行指标各期的变化率公式为:

其中,t表示样本数据期数,2002年1月为第1期(即t=1),但由于此处是计算变化率,所以式中t的有效值为(2,3,…,144);dit为先行指标i第t期的数值;cit为先行指标i第t期较上期的变化率。

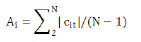

用Ai表示先行指标i变化率的平均值,则有:

其中,Sit即为指标i第t期的标准化变化率。

2.将各先行指标的标准化变化率加权平均,得到每期的加权变化率Rt:

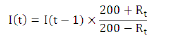

3.最后计算合成指数。以2002年1月为基期,设基期指数值为100,根据合成指数的方法计算各期的指数值I(t),即初始的CPI先行指数。公式如下:

(三)综合考虑季节性因素后编制最终的CPI先行指数

从实际预测的角度看,我国CPI的一个显著特点是,食品项占比相对较高且波动剧烈,具有很强的季节性。鉴于此,在计算出上述合成指数后,本文继续构造一个季节性指数作为季节性因子,并将合成指数与季节性因子相乘得到最终的CPI先行指数。

观察我国历史上的通胀周期,几乎每次通胀率高企都伴随着食品价格的大幅上涨,按照食品项占整个CPI约30%的权重估计,食品价格变动贡献了大部分CPI同比的波动。但由于CPI食品项包含了居民日常的主要生活资料,可以细分为16个子类,因此要准确把握其季节规律比较困难。以猪肉和蔬菜两个具有很强季节性的分项来说,蔬菜的生产周期非常短,受天气等季节性因素影响很强,其价格变动呈现易涨易跌的特点;而猪肉价格的供给周期则大约为3年,价格的调整具有一定的粘性,并受到整体农产品价格以及农户通胀预期的影响,季节性规律与蔬菜差别很大。为方便起见,本文根据历史CPI食品项同比数据计算出各月均值,并构造季节性指数,以此衡量季节性的食品上涨幅度,并将其作为合成指数的季节性因子乘数,最后将两者相乘即可得到最终的CPI先行指数。

先行指数分析及CPI趋势预测如前文所述,2002年以来中国经济大致经历了三个完整的通胀周期。将计算出的2002—2013年各期CPI先行指数值与同期CPI同比对比,可发现先行指数的拐点较为稳定地领先于CPI同比的拐点。在过去的三个通胀周期中,从先行指数基本都可以提前预测到CPI拐点的出现。以2008年的大通胀为例,CPI同比在2月份达到了8.7%的阶段性高点,先行指数在2007年11月份已经达到高点并在顶部徘徊,预示着CPI的拐点即将到来,而国债收益率也先于CPI的拐点掉头向下,一路下行走出一轮牛市行情。可见,本文的CPI先行指数可以较为准确地预测未来通胀的趋势,在实际中运用该先行指数来监测未来的通胀走势是可行的。

从2013年第四季度的情况来看,CPI先行指数处在低位运行且略有下行,由此判断,2014年上半年CPI的压力不会太大,大概率会处于低位震荡的走势,甚至不排除个别月份CPI同比破“2”的可能性。但从中期视角来看,CPI先行指数在2012年7月份已经确立了阶段性的底部,对应着CPI同比在2012年10月份出现底部,通胀正处于触底回升的新一轮周期中,因此2014年下半年CPI上涨的压力将会显现出来。从2014年全年来看,通胀将会从低位震荡逐步过渡到企稳回升的阶段,全年的通胀压力会大于2013年。此外,与过去相比,CPI同比与CPI先行指数出现了一定的剪刀差,一定程度上反映了随着劳动力成本的上升、资源价格改革等进程的推动,整个CPI同比中枢呈现逐步抬升的特点。

最后需要指出的是,在判断未来通胀趋势时,使用CPI环比数据也有很好的效果。环比数据比同比数据更为先知先觉,这在很多行业数据中都有所体现。由于CPI月度环比受季节性因素影响,波动过于剧烈,因此无法直接使用。借鉴《2008年第一季度中国货币政策执行报告》中介绍的CPI季调方法,采用X12-ARIMA模型从CPI月度环比数据中分离出趋势周期项,发现其对于CPI同比有着良好的先行意义(见图11)。该指标目前正处于短期回落的趋势,同时中期处于新一轮的上涨周期中,与本文对2014年通胀形势的判断也比较吻合。跟本文的先行指数相比,CPI环比趋势项的领先效果更好,但这在某种程度上是用通胀本身解释通胀的“数字游戏”,而先行指数背后是影响CPI的驱动因素,对CPI的变动更有说服力,因此实践中将先行指数和CPI环比趋势结合使用判断未来通胀趋势,是比较有益的。