一、引言

宏观政策影响下的微观资产价格波动始终是经济学及金融学研究领域的热点问题。 特别是2008年国际金融危机爆发以来,更多的学者开始重新审视旨在短期经济目标的宏观政策、尤其是货币政策变动在长期内对微观金融市场的影响。

短期宏观政策波动虽然能够对既定政策目标产生影响,但是,如果其增加了长期的微观市场风险,甚至可能成为未来危机事件的导火索,那么对政策的实施依据甚至效率评价将会出现新的认识。 因此,在一项宏观经济政策难以在微观市场上实现多重均衡的背景下,详细分析货币政策的变动特征及其对微观市场的影响具有明显的理论及现实意义。

虽然部分学者并不认可货币政策变动能够对微观市场产生真实的影响,但是,多数非瓦尔拉斯均衡经济学派的学者认为货币是非中性的,货币政策的变动能够对宏观经济运行、宏观经济的各个组成部门产生实际作用。 由此可见,资本市场作为宏观经济的重要组成部分,不可避免的会受到货币政策变动带来的各种影响。 然而,由于货币政策本身调整的时机、力度、背景不同,其对微观市场的影响也存在区别,并且受制于市场本身的运行区间特征,微观市场对于货币政策调整的反应也具有明显的差异,甚至出现与传统宏观经济理论相悖的现象①. 因此,本文需要利用相关理论及方法对货币政策公告对微观资产价格的“异常”影响进行研究,并尝试从预期的角度对该问题进行分析。

二、文献回顾

对于货币政策公告对股票市场的影响国外的研究较为全面,其中,Kuttner(2001),Rigobon和Sack(2003),Bj?rnland和Leitemo(2009)等 利用美国的数据直接证明了联邦基准利率政策变动对股票市场的显着影响,通过借鉴相关模型进行实证研究,他们发现联邦基准利率的提高通常会造成股票市场指数的下降,并且部分研究还对两者之 间 在 数 量 上 的 关 系 进 行 了 明 确 的 界 定(Bernanke和Kuttner,2005)。 与此同时,由于国外央行对法定存款准备金率变动始终保持较低频率,因此,针对此方面的研究较为稀缺。 但是,从其他的许多理论研究成果中,依然可以看出法定存款准备金率变动在该问 题 中 的 重 要 意 义 .Scheinkman 和 Xiong (2003),Colacito 和 Croce(2011) 等从理论上分析了货币政策冲击对资产理论定价的影响,他们的研究依托于对资产定价的分析与研究,并且认为能够影响股票理论定价的因素变动后,资产的真实价值与实际价格发生偏离,从而导致了投资者的行为发生变化,进而出现资产价格的波动。 由此可以看出,法定准备金率作为一个显着影响资产理论价格的货币政策因素,能够对股票市场的波动产生影响。 虽然国外的诸多研究成果证明了货币政策公告对资产价格的影响,并且认可了紧缩性政策公告通常导致资产价格下降,宽松性政策公告导致资产价格上涨的结论,但是,当研究视角集中于我国的资本市场时, 这样的结论就受到了明显的挑战。

周晖和王擎(2009)从理论及实证两个方面证明了了货币政策冲击能够对我国股票市场运行产生显着的影响。Guo,Hu和Jiang(2013)利用内生区制转移模型研究了货币政策冲击对我国股票市场的影响,他们发现利率及法定存款准备金率的冲击能够对我国股票市场的实际运行产生影响,并且在不同的市场态势下,利率及法定存款准备金率的冲击具有明显的非对称影响。 他们强调市场的本身运行特征与政策公告的影响之间的相互作用导致了资产价格波动表现出非对称性特征。 目前,针对我国股票市场的研究多是从货币政策公告的调整时机、影响渠道、资本市场运行特征等方面对该问题进行解释,然而,随着研究的深入,更多的学者逐渐开始关注预期因素在货币政策公告与资产价格异常波动中的作用(徐亚平、2009)。 基于此,本文从预期超调的角度考察货币政策公告对资产价格的影响,分析资产价格波动“异象”的原因。

三、研究方法

(一)方法简介

本文将货币政策公告看作是资本市场上的“特殊事件”,利用事件分析法②研究历次利率、法定存款准备金率变动后股票市场的表现。 本文采用事件分析法的基本原理在于:假设市场是理性的,那么当某一重大事件突然出现时,该事件的影响会迅速在证券价格上做出反应。 因此,可以通过观察一段时期内证券价格的变化来衡量事件的影响。 通过对其事前、事后收益进行分析,研究在事件公布前是否存在过度预期及对资产价格对预期的超调现象。

(二)本文应用

首先,本文选择2005年7月至2013年7月期间中国人民银行历次变动利率及法定存款准备金率的政策公告日作为事件发生点,同时,选择[-4,+4]、[-3,+3]、[-2,+2]、[-1,+1] 作为不同的事件窗口③. 其次,本文以A股上证综合指数收益作为观测目标。 并选择事件公告日前15天及后10天的上证综指收益率作为样本。 同时,选择事件窗[-M,+M]之前的10个公开交易日,即[-10-M],[-M-1]时期为事件的“洁净期”,以此作为事件窗下股票正常收益的估计区间,在此基础上,计算“事件”的日超额收益率,并且构建T统计量对日平均超额收益的显着性水平进行检验。 最后,对存在显着超额收益的各事件的事前、事后平均超额收益进行总结与分析,判断事件出现前后的预期变化及对股票市场的影响。

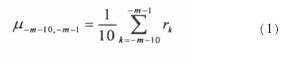

根据研究对象的特征, 本文放弃利用CAPM模型测度正常收益的方法选择均值调整法研究“洁净”期的平均收益。 所以,本文设定“洁净”期的平均收益为μ-m-10,-m-1,其表达式为:【1】

其中,rk代表“洁净”期内各时期的股票市场指数收益率。

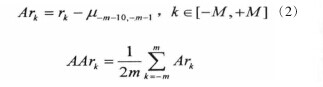

因此,事件窗[-M,+M]内每一天的市场指数超额收益率Ark与日平均超额收益率AArk可以分别表示为:【2】

其中,rk表示事件窗内市场指数的真实收益率。 在得到货币政策公告的超额收益的显着性分析结果的基础上,本文对不同观测区间下具有显着超额收益的事件进行总结, 并分析事件发生前、后股票市场指数的收益状况,从而研究在货币政策公告前后是否存在预期的超调,以及预期变动是否带来股票市场的波动。

四、实证结果

(一)利率政策的实证结果

根据本文利用事件研究法对历次利率政策调整的结果进行分析发现,在[-1,1],[-2,2],[-3,3],[-4,4] 四个观测区间内分别有10次,13次,10次和7次带来了股票市场的超额收益④. 其中,在[-1,1]观 测区间内有8次 ,[-2,2]观 测区间内有9次,[-3,3]观测区间内有9次,[-4,4]观测区间内有7次出现了超额收益与利率政策变动方向一致的现象,即利率增加时,观测区间内股票市场指数出现正超额收益,而当利率下降时,观测区间内股票市场指数出现负超额收益。 这样的现象虽然与股票市场的现实运行特征相符合⑤,但是,明显与相关经济、金融理论相悖。 为了对该问题进行更加深入的研究,本文选择对为股票市场带来显着超额收益的各事件的事前、事后超额收益进行更加细致的研究,以判断是否是预期因素的存在与干扰导致了该现象的出现。

根据事件分析法的实证结果,本文认为在多数情况利率政策公告能够对股票市场带来显着的影响,超额收益显着性检验的结果更加证实了本文对该结果的判断。 因此,本文选择对能够为股票市场带来超额收益的历次利率政策变动进行深入研究就具有了较好的理论基础。 与此同时,本文又进一步对具有显着超额收益的历次利率调整的事前、 事后超额收益进行研究与总结,相关结果见表1.【表1】

由表1的统计结果可以看出, 对于为股票市场带来显着超额收益的历次利率政策调整来说,其在不同的观测区间内的事前、事后超额收益具有显着的差别。 一方面,历次事件的平均超额收益与事件窗区间长度之间存在负相关关系,观测区间越长,超额收益越低,反之,则超额收益更加明显。 由此可以看出,无论是提高利率还是降低利率,当临近事件发生日时,股票市场通常会出现正的超额回报, 而距离事件发生日较远时,超额收益显着降低。 这样的实证结果显着的说明了预期因素在该问题中发挥的作用,随着事件日的临近,事件发生的不确定性逐渐消失,预期逐渐释放,此时无论是面对积极的政策信号还是负面的政策冲击, 股票市场都会有较为良好的表现,而在相对较长的观测区间里,政策调整的不确定性较大,无论是提高利率还是降低利率都会引起市场预期的巨大波动, 进而带来负超额收益;另一方面,由事前、事后超额收益之间的数量关系可以看出,在多数情况下,事后超额收益均大于事前超额收益。 该结果更加有力的说明预期因素在政策公布日前后所发挥的作用。 在政策公布日之前,随着时间的推移,政策调整的不确定性逐渐消失,预期因素的影响逐渐下降,而政策公布后,往往出现对过度预期的调整,特别是在相对较长的观测区间内,该现象更加明显:在政策公布日之前,由于预期的干扰,即使是面对积极的政策冲击,通常情况下也容易造成资产价格的下降,而当政策公布后,过度预期引起的资产价格波动会得到一定的修正,市场对预期的修正使得其事后超额收益大于事前超额收益.

(二)法定存款准备金率的实证结果

从我国货币政策调整的实际特征看,法定存款准备金率的变动更加频繁,在某些时刻甚至表现出常规性特征。 因此,在研究了利率政策公告的影响特征之后,本文还需要进一步对法定存款准备金进行研究。

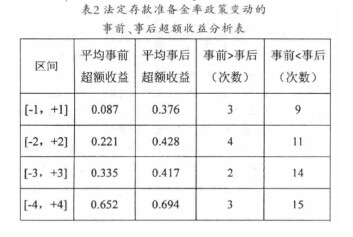

与对利率政策公告的研究方法相同,本文同样分析并总结了历次法定存款准备金率政策公告对股票市场收益的影响,并且发现在[-1,1],[-2,2],[-3,3],[-4,4]四个观测区间内分别有12次,15次,16次和18次带来了显着的超额收益⑥. 其中,在[-1,1]观测区间内有7次,[-2,2]观测区间内有9次,[-3,3]观测区间内有8次,[-4,4]观测区间内有9次出现了超额收益与法定存款准备金率政策变动方向一致的现象。 通过对相关研究结果进行总结可以看出,随着观测区间的增加,带来显着超额收益的政策变动次数所占比例逐渐降低。 由此可见,法定存款准备金政策的短期影响效应比较突出,而长期效应则相对较弱。 与此同时, 为了更好的分析预期因素在该问题中的作用,本文同样对为股票市场带来显着超额收益的历次政策公告的事前、事后超额收益进行分析与总结,相关结果见表2所示。【表2】

由表2的统计结果可以看出, 法定存款准备金率变动的事前、事后超额收益与观测区间长度之间存在正相关关系:当观测区间较长时,事前、事后平均超额收益较高,反之,则较低,该特征与利率政策变动的实证结果之间存在显着的区别,究其原因,本文认为与利率政策变动相比,法定存款准备金率政策在变动频率、力度、时机选择上的预期更加直接。 与此同时,由于部分时期的法定存款准备金率政策变动具有常态特征,使得市场对其调整的预期较为准确, 并且部分时期,法定存款准备金率政策调整就是对预期利率政策调整的替代, 具有明显的过度预期修正的特点,因此,政策变动的长期内的影响效果较为突出,但短期内仍然可以看出预期的干扰作用。 与此同时,由表2还可以发现,在多数情况下法定存款准备金率变动的事后平均超额收益大于事前超额收益,该特征与利率政策变动的实证结果较为接近,并且当观测区间较短时,事后超额收益与事前超额收益之间的差更大。 由此本文认为,前期对政策调整的预期影响了市场本身的运行,当政策公布之后, 由于预期得到了完全的释放,股票市场会对前期的过度预期进行修正,而当观测区间较短时,预期超调更加突出,其事后的修正也就更加显着。 因此,本文认为法定存款准备金率政策调整的过程中,预期的形成及对股票市场的影响较为复杂,预期变动会带来股票市场的波动,并且预期在短期内的作用更加明显。

五、结论及建议

(一)研究结论

本文利用事件分析法对历次利率政策调整及法定存款准备金率调整对股票市场的影响特征进行了实证研究,相关实证结果显示:

第一,货币政策公告能够对股票市场带来显着影响,引起资产价格的波动。 通过对历次利率调整、法定存款准备金率调整政策公告的超额收益的显着性检验结果进行总结,本文发现在多数情况下,货币政策公告能够为股票市场带来显着的超额收益,引起市场的波动。 货币政策公告具有明显的信息特征,其在公告日的前后都会在不同程度上对股票市场运行产生影响。

第二,对货币政策调整的预期是引起股票市场波动的重要原因。 通过对利率政策调整公告及法定存款准备金率政策调整公告的研究本文发现,预期因素在该问题中具有重要地位:一方面,事前对政策变动的预期直接影响股票市场的超额收益,引起资产价格波动;另一方面,当政策公布之后,预期得到完全的释放,从而出现对前期过度预期的修正。 因此在多数情况下,无论是利率政策调整还是法定存款准备金率政策调整,其事后超额收益均大于事前超额收益。 这样的实证结果直接说明了在政策公布前后的预期超调及自身修正,并由此引起股票市场的波动。

第三,不同货币政策公告的预期影响特征具有差别。 通过具体分析利率政策调整及法定存款准备金政策调整的影响特征可以看出,虽然预期始终是影响股票市场的重要因素,但是面对不同政策调整时, 预期的影响特征具有一定的差别。利率政策的预期影响特征较为单一,随着公告日的临近,预期逐渐得到释放,市场会逐渐对前期的超调进行必要的修正;而法定存款准备金率的预期影响特征比较复杂,表现为短期内预期因素较为突出,而长期内,政策自身变动属性较为突出,两者之间影响力度的相互增减共同决定其对股票市场的影响效应。

(二)政策建议

由于货币政策公告能够显着影响预期并引起股票市场的波动,因此,为了维护股票市场的稳健运行与发展,本文认为应该对以下几个问题进行完善。

第一,根据相关实证结果,本文认为货币政策公告是引起股票市场波动的重要原因。 从当前的理论及实践看,单一政策难以实现多重均衡是现代经济发展过程中不可回避的难题。 因此,当政府针对宏观经济运行中的特定目标调整相关货币政策时,股票市场监管部门需要采取必要的措施,冲抵相关政策的过度冲击,营造良好的市场运行氛围,保证市场的稳定运行与健康发展。

第二,由于预期因素在利率及法定存款准备金率政策变动对股票市场的影响中发挥着巨大的作用,并且较为明显的表现出事前超调、事后修正的特点。 因此,相关部门有必要进一步完善市场的政策信息指导体系,平抑某些特殊时点上的预期波动,维护市场参与者预期的平稳,从而逐渐降低由对政策变动预期引起的市场过度反应,进而减轻市场的异常波动,防范系统性风险的增加与扩散。

第三,通过对相关实证结果的分析,本文进一步强调了对货币政策调整的过度预期对股票市场波动的影响。 因此,政策制定及实施部门应着力提高自身政策的“透明度”与“信用度”,与此同时,积极推动政策指导及与市场参与主体的信息沟通,通过提升自身政策稳定性及加强投资者教育维护股票市场参与者的预期,从而实现在调控既定宏观政策目标的同时,不加大微观市场的运行风险。

参考文献:

[1]Kuttner,K.:Monetary Policy Surprises and InterestRates:Evidence from the Fed Funds Futures Market.Jour-nal of Monetary Economics,2001,47:523-544.

[2]Rigobon,R.,Sack,B.:Measuring the Reaction ofMonetary Policy to the Stock Market.The QuarterlyJournal of Economics,2003,118:639-669.

[3]Bjrnland,H.C.,Leitemo,K.:Identifying the Interde-pendence between US Monetary Policy and the StockMarket.Journal of Monetary Economics,2009,56:275-282.

[4]Bernanke,B.,Kutter,K.:What Explains the StockMarket's Reaction to Federal Reserve Policy.Journal ofFinance,2005,3:1211-1257.