一、引言

我国的定向增发与国外的私募发行很类似,由于私募发行在国外盛行已久,许多的研究文献对私幕发行的短期公告效应进行了研究,发现了私募发行存在正的公告效应,国内部分研究也发现定向增发存在较高的公告效应。由于我国定向增发的审核期长,从预案公告日至发行公告日市场会发生许多的变化,一定程度上会减弱增发公告日的宣告效应,因此我国定向增发公告效应的研究区间应考虑前移扩展至预案公告日,充分比对预案公告日、增发公告日前后的短期公告效应,才能对短期公告效应得出较为翔实全面的结论。此外,短期公告效应只能部分显示出投资者对定向增发行为乐观与否,但定向增发后的长期市场表现如何,短期公告效应与长期市场反应之间是否存在一定关联,现有的研究成果还较为匮乏。

二、文献综述与假说推导

1.短期公告效应的理论分析

国外大量的研究表明,美国上市公司宣告私募发行时,短期内上市公司的股价会有正面效应,如 Wruck(1989),Hertzel &Smith(1993)。由于以美国为代表的发达资本市场股权高度分散,根据 Myers(1984)的融资优序理论,私募发行向外部投资者传递了利好消息,因此在宣告后得到了市场积极的回馈。然而当资本市场发展程度与制度背景不同时,定向增发宣告效应可能呈现出完全相反的结论,例如新加坡股票发行制度规定,股票不能出售给高管及原股东,那么增发无疑向市场传递出一个非常消极的信号,Chen 等(2002)对新加坡资本市场的发行异象进行研究后发现新加坡私募发行导致了负面的财富效应。

我国与新加坡虽同属新兴资本市场,股权相对集中,但由于制度背景、监管政策的不同,两者呈现出较大差异。因此,需进一步检验我国的定向增发宣告效应是体现了优序融资理论,被投资者视为“利好”的信号,通过增发向市场传递积极信号伴随着正的市场反应。比如 Hertzel & Smith(1993)研究发现大股东或者机构投资者有明显的信息优势,大股东认购比例与宣告效应正相关,验证了大股东定向增发具有信息确认效应;还是定向增发体现了大股东较强的掏空动机,验证了 Jensen 的代理理论。根据上述分析,研究中按认购对象分类,分别检验大股东、机构投资者认购时所表现出的不同的宣告效应。文章提出假设:

H1a:大股东认购比例与公告日后的超额收益率存在正相关关系,说明大股东参与定向增发存在较强的信息确认效应。

H1b:机构投资者认购比例与预案公告日前的超额收益率负相关,与预案公告日、增发公告日后的超额累计收益率正相关,表明机构投资者参与定向增发存在较强的监督效应和信息确认效应。

2.基于监督合谋、支持侵占理论研究长期收益

我国公司治理的主要问题是大小股东的利益冲突问题,大股东参与定向增发,若持股比例增加,增强了大股东对管理层监督能力,对上市公司起支持作用,但同时也增强了利益侵占能力;当机构投资者参与认购时,根据有效监督假说,只有持股比例较高的机构投资者才有足够的动力去行使监督权,战略结盟假说则意味着机构投资者除了是监督者还可能成为利益攫取者,转而与大股东、管理层合谋,共同侵害外部股东的利益。因此,在上市公司实施定向增发的过程中,大股东、机构投资者是有效的监督者还是与管理层合谋,应结合增发后的长期市场表现来分析。同时定向增发严格的锁定期限制使得大股东和机构投资者与上市公司的利益绑定在一起,增强了其监督动力,因此从监督、支持效应角度分析,定向增发对增发公司长期业绩有促进作用,进而文章提出假设:

H2a:大股东认购比例越高,定向增发长期收益率越高。

H2b:机构投资者认购比例越高,监督动力越强,定向增发长期收益率越高。

3.定向增发短期宣告效应与长期收益相关性的理论分析

国内外关于定向增发的短期公告效应研究颇多,但短期宣告效应与长期收益的相关性研究,在不同的资本市场与制度背景下会得出不同的结论。国外已有研究表明 Hertzel & Rees(2002)发现公告前 3 天的超额累计收益率为 2%,较高的公告效应是未来较好业绩预期的反应。Goh,Lee,Liu(1999)发现超额累计收益与按月计算的业绩增长显著正相关,但与按年计算的业绩增长的相关关系不显著,因此认为定向增发短期正的市场反应仅表示市场预期。Clarke et al.(2009)研究发现上市公司如果完成公开增发,内幕交易与长期收益的相关性很显著,反之,与增发提案至取消期间的市场反应相关。因此,我们不能只孤立地研究预案公告日、增发公告日前后的短期市场反应,还应关注短期市场反应能否在一定程度上体现长期收益,才能较完整的体现定向增发市场反应的脉络。基于以上理论分析,文章提出假设:

H3:定向增发预案公告日前的超额累计收益与长期收益存在负相关关系。

三、研究设计

1.变量定义与模型构建

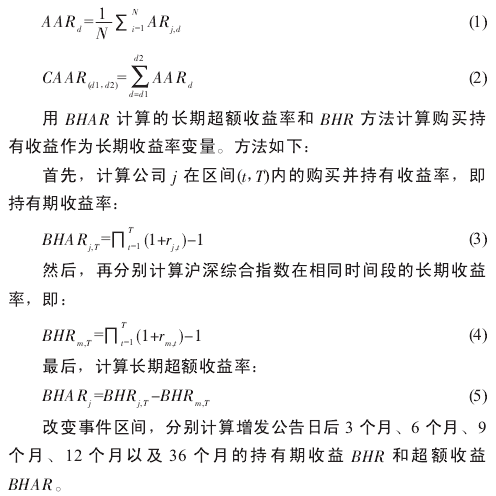

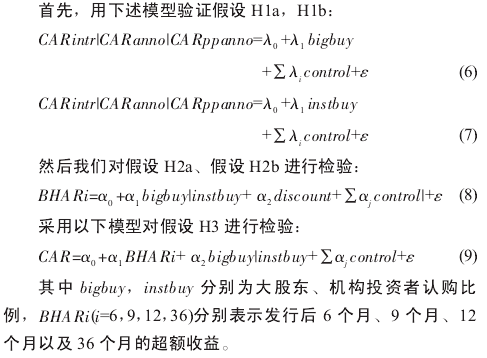

文章选择上市公司首次宣告定向增发事件的预案公告日及预示着定向增发成功发行的增发公告日这两个关键事件日。预案公告日前后的宣告效应可以反映投资者对上市公司定向增发的信心及预期,增发公告日是定向增发正式对外宣布实施的最重要的时间,必须予以考虑。计算预案公告日前后 20 天超额累计收益率以及增发公告日后 20 天超额累计收益率作为公告效应的代理变量分别以 CARintr,CARanno,CARppanno表示;选择发行后 3 个月、6 个月、9 个月、12 个月以及 36 个月的购买持有 超 额 收 益 , 在 文 中 分 别 以 BHAR3, BHAR6, BHAR9,BHAR12,BAHR36 表示作为长期收益率代理变量。文章使用市场调整法计算超额累计回报率,同时为反映出认购对象不同时市场反应的差异,还以认购对象作为分类标准,分别计算不同的时间段:预案公告前后 20 天,增发公告后 20 天,大股东、机构投资者在相应时间段内的平均异常收益 AAR 和平均累计超额收益 CAAR,计算方法如下:

为研究认购对象不同时对增发后长短期收益率的影响,选择大股东认购比例、机构投资者认购比例作为解释变量,以考察不同认购对象对定向增发前后市场反应的影响;Hertzel andSmith(1993)认为 BM 表示信息不对称的程度,BM 越低则表示被低估的程度越大,信息公告后市场反应越大,而发行规模、融资规模则分别表示信息传递成本与投资机会。因此,用账市比、增发前股本规模、融资规模作为控制变量。研究变量定义见表 1:

2.样本选择与数据来源

本研究涉及的样本主要来源于 2006 年 1 月 1 日至 2012 年12 月 31 日在深市、沪市 A 股成功实施定向增发的上市公司。为将认购对象限定于大股东和机构投资者确保结论的有效性,在进行样本研究前,依据研究目的对原始样本做如下处理:第一剔除金融行业公司;第二仅保留认购对象为大股东、机构投资者样本,其中大股东认购对象含关联方;第三仅保留认购方式为现金或者仅资产认购,存在完整交易数据的样本;第四增发期间无重大交易事项的样本。最终得到 398 个样本,并对所有变量进行 WINSORIZE 处理,小于 1%分位数与大于 99%分位数的变量分别等于 1%分位数与大于 99%分位数。初始数据来源于 WIND 数据库和 CSMAR 数据库,需要手工获取数据从上市公司“非公开发行情况报告书”中摘录并加以整理。

四、实证结果与分析

1.短期宣告效应(CAR)分析

由图 1 可知,预案公告前的 20 天,仅大股东认购定向增发的超额累计收益率在(- 20,- 6)低于仅向机构投资者发行的样本,这一结论与 Jensen 的代理理论并不相符,大股东并未表现出很强的侵占性,可见大股东认购比例越大,考虑到锁定期限制及长期收益,大股东的掏空动机减弱,支持效应相应增强。

由图 2 可知,预案公告后 20 天,两组样本的超额累计收益率均为正值,公告效应显著,可见机构投资者、大股东认购向市场传递正向信息。而仅向机构投资者发行超额累计收益高于仅向大股东定向增发的超额累计收益,说明作为有能力的监督者及参与者,市场对机构投资者在定向增发中所发挥的积极的监督支持作用给予了正向的肯定,并且其公告效应要优于大股东认购。

由图 3 可知,增发公告后的 20 天,两组样本的超额累计收益率均为负值。可能的原因是,预案公告日与增发公告日间隔时间较长,少则数月,多者长达一年以上,一定程度上削弱了增发公告日后的公告效应。同时还发现,向机构投资者定向增发的超额累计收益下降不明显,较为平缓,而大股东认购样本的超额累计收益率陡降,并且显著为负,可见与只有大股东参与的定向增发相比,市场还是对机构投资者的监督效应较为认可。但是要确定是何种因素对定向增发的短期公告效应产生了影响,还需进一步的回归分析。

2.短期公告效应回归分析

由表 2 可知,大股东持股比例与定向增发预案公告前20 天的超额累计收益率的相关性不显著;与预案公告日后20 天的超额累计收益显著正相关,说明大股东认购的信息确认作用被市场所认可;大股东持股比例与增发公告日后 20天的超额累计收益显著负相关,可能由于从预案公告到增发公告的时间间隔较长,增发信息逐渐被市场所消化,大股东认购的信息确认作用减弱,基本验证了假设 H1a.

从机构投资者认购比例与短期公告效应的相关性结果来看,机构投资者认购比例与预案公告前的 CAR 值显著负相关,说明机构投资者认购对定向增发前的内幕交易程度有抑制作用,监督假说得到印证;机构投资者认购比例与增发公告后 20天的 CAR 值显著正相关,说明机构认购对向市场传递了积极的信号,降低了信息不对称程度,监督效应得到了很好的体现,假设 H1b 成立。

3.长期收益的回归分析

从表 3 可知大股东认购与 9 个月、12 个月、36 个月的长期收益率显著正相关,说明大股东认购比例越高,长期收益越好对上市公司起支持作用,假设 H2a 成立;机构投资者的认购比例与长期收益率均不存在显著的相关性,可能缘于机构投资者持股比例较小,无法充分发挥其监督职能 H2b 不成立。

折扣率与增发后半年的长期收益率显著正相关,说明折扣率高并不能充分说明大股东侵占上市公司利益,根据监督假说、风险补偿等理论,只是对大股东、机构投资者所付出成本的一种补偿。

4.短期市场反应与中长期收益率之间的回归分析

从表 4 可知,预案公告日前的超额累计收益分别与发行后的 3 个月、6 个月、9 个月、12 个月以及 36 个月的持有期超额收益显著负相关,说明预案公告前的短期收益越大,长期收益率反而越小,内幕交易短期虽无法为市法所识别,但从长期来看,在定向增发中内幕交易程度严重的公司长期收益的表现会减弱。

增发公告日后的公告效应与发行后 3 个月、36 个月的持有期超额收益显著正相关,可见从长期收益的角度而言,长期收益率会逐渐与增发公告后的表现趋于一致,短期公告效应未能反映出来的信息含量会由市场逐步解读出来。

由表 5 可知,预案公告前 20 天超额收益率发行后 6 个月、9 个月、12 个月、36 个月的持有期超额收益显著负相关。这表明预案公告前超额累计收益与越大,长期收益越小,假设H3 成立。

预案公告前 20 天的超额收益率与大股东认购比例的相关关系不显著,可见大股东认购对内幕交易的影响不大;与机构投资者持股比例显著负相关,说明机构投资者持股具有信息确认效应及监督效应,对内幕交易起良好的抑制作用,向市场传递利好信息。

五、研究结论

文章将研究区间前移扩展至预案公告日,充分比对预案公告日前后、增发公告日后的短期公告效应以及长期市场反应,并分别验证认购对象为大股东或机构投资者时短期公告效应和长期市场反应是否会有所区别,得出如下结论:

从短期公告效应的实证结果可以看出,大股东认购比例与预案公告前的超额累计收益的相关关系不显著,即没有直接证据表明大股东在预案公告前有掏空动机;大股认购比例与预案公告日后公告效应显著正相关,说明大股东认购的信息确认作用被市场所认可,对上市公司的定向增发有一定的支持作用。其次机构投资者认购比例与预案公告日前的 CAR 值显著负相关、与公告日后的 CAR 值显著正相关,说明机构投资者认购对向市场传递了积极的信号,降低了信息不对称程度,监督效应得到了很好的体现。

长期收益受大股东认购比例、折扣率、发行规模以及融资规模影响。在锁定期内大股东认购比例越高,长期收益越好,监督效应与支持作用显著;而机构投资者认购比例与长期收益率相关性不显著,可能缘于机构投资者持股比例较小,无法充分发挥其监督职能。

长期收益与短期公告效应的相关性分析中,预案公告前 20 天超额收益率与发行后 6 个月、9 个月、12个月以及 36 个月的持有期超额收益均显著负相关,表明严格的锁定期制度安排对抑制内幕交易产生了积极的作用,因预案公告所获短期收益越多,在锁定期所获长期收益也越少;而对于不存在择机发行的公司,长期收益理应有较好的表现。(图标略)

【参考文献】

[1] Chen S.Ho K.W.Lee C.Yeo G. Wealth effects of private equityplacements:evidence from Singapore [J].The Financial Rev-iew,2002(37):165- 184.

[2] Myers,S. C.,Majlu,f N.S. Corporate financing and investmentdecisions when firms have information that investors do nothave [J].Journal of Financial Economics,1984(13):187- 221.

[3] Ensen M C,Meckling W H. Theory of the firm:Managerialbehavior,agency costs and ownership structure [J].Journal offinancial economics,1976(3):305- 360.

[4] Hertzel,M,Smith R L. Market Discounts and Shareholder Gai-ns for Placing Equity Privately [J].The Journal of Finance,1993(2):459- 485.