快速消费品论文第六篇:维维股份快速消费品上市企业财务风险分析及规避对策

摘要:随着国民经济的持续增长,居民可支配收入的提高,人们对快速消费品的购买欲望不断加强,这为消费品行业的稳步增长提供了有利条件。然而快速消费品行业由于准入门槛低,产品同质化严重,其财务风险也在日益突出。鉴于此,以快速消费品企业的财务风险作为研究对象,选择行业中发展较快的快速消费品上市公司维维股份有限公司为例,分析其财务风险现状,并提出防范和规避财务风险的对策和建议,以期为其他快速消费品上市企业做好财务风险控制提供参考和借鉴。

关键词:快速消费品;财务风险;维维股份;

1 引言

近年来,我国经济运行总体实现了稳中有进的良好态势,居民收入水平逐年提升。据统计,近年来我国居民可支配收入总额占GDP的比重为达到40%以上。随着居民收入水平的提升,消费者购买意愿的增强,购买需求和购买方式的日趋差异化、多元化,中国快速消费品市场的增长态势强劲。根据贝恩咨询发布的报告《三大趋势引领未来:高端化、小品牌和新零售》显示,2018年,我国快速消费品消费总额增速达5.2%,略高于2017年的4.7%。2018年我国快速消费品消费在中国居民消费的比重达到34%,在居民消费金额中占比最大。由此可见,快消品消费在居民消费中占据重要的地位。

快速消费品是指使用寿命较短,消费速度较快、消费者需要不断重复购置的消费品。虽然快速消费品目前市场发展较为强劲,但其自身市场庞大、消费群体广泛、进入壁垒较低、产品同质化严重的特点使得快速消费品行业面临着十分激烈的竞争,面临着更高的经营风险和竞争压力。本文将从财务风险的角度,以快速消费品行业中发展较快的企业维维股份有限公司(以下简称维维股份)作为研究对象,通过对其财务风险的分析,发现其在财务风险管控中存在的问题,并提出相关解决措施,以期望为该行业企业提供参考与借鉴。

2 企业概况

维维食品饮料股份有限公司成立于1994年,并于2000年在上交所上市,简称维维股份。维维股份主要从事豆奶粉、植物蛋白饮料、乳品、白酒、茶叶等系列产品的生产、销售和粮食仓储、加工业务,其主要产品维维牌豆奶粉作为中国最为畅销的商品之一,连续十三年荣列同类产品市场综合占有率第一、销量第一,是名副其实的中国“豆奶大王”。经过二十多年的发展,维维股份从最初单一的豆奶经营,已经发展成为一个集食品、饮料、粮油、酒业等几大产业多管齐下的中国大豆食品产业的领军企业。

3 维维股份财务风险分析

分析企业财务风险,不仅要从整体去把握,还要根据财务风险具体的内容去分析,以找到影响企业财务风险的关键因素,重点抓住关键因素采取措施,解决问题。为此,本文将维维股份财务风险具体分为筹资风险、投资风险、经营风险、流动性风险进行分析。

3.1 维维股份筹资风险分析

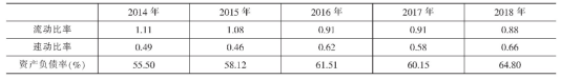

筹资风险指的是企业由于借入资金而导致的获取收益的不确定性。维维股份筹资风险可用表1指标反映。

表1 维维股份筹资风险指标

流动比率、速动比率是用于反映企业短期偿债能力的指标。维维股份属于快速消费品的食品饮料类,一般来说食品饮料类的行业流动比率、速动比率应该大于2。从维维股份2014-2018年流动比率、速动比率统计表可以看出,维维股份的流动比率呈现逐年下降的趋势,从2014年的1.11降到2018年的0.88,下降比率达到20%,而速动比率只在0.5左右。这意味着维维股份流动资产全部变现也不能偿还流动负债,而且流动性较差的存货占比较大。这说明维维股份短期偿债能力较差,企业资产变现能力较弱,并且短期偿债能力有恶化的趋势。根据wind数据库显示,快速消费品行业的资产负债率均值在37%左右。维维股份的资产负债率在2018年已经达到了64.8%,还呈逐年上升的趋势。维维股份的资产负债率在行业中是偏高的。维维股份面临着比其他快速消费品企业更高的偿债风险。

3.2 维维股份投资风险分析

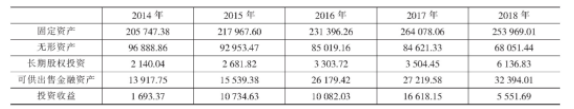

投资风险是指由于投资决策失误和投资环境恶化所引起的企业投资的预期收益的不确定性。企业的投资可以划分为对内投资和对外投资两个部分。本文选取几个财务指标对维维股份的具体投资情况进行分析,如表2所示。

表2 维维股份2014-2018年投资分析

单位:万元

由维维股份2014-2018年固定资产和无形资产数据和投资收益变化可以看出:在对内投资方面,维维股份近年来固定资产投入力度保持小幅的增长,与之相对的是,无形资产的投资却在逐年减少,在2018年甚至减少比例达到20%。维维股份所在的快速消费品行业拥有消费者忠诚度不高,产品易受销售和包装等因素影响的特点,因而产品创新必不可少,而企业却逐年减少研发投入,这将不利于企业的长远发展。在对外投资方面,企业的股权投资和债权投资近年来都有逐年上升的趋势,企业对外的投资力度在逐年加大。通过分析表格可知,公司上市之后开始进行多元化发展,相继投资白酒、茶叶、房产等领域,但相对于豆奶粉主业来说,企业的副业却有些萎靡不振。就白酒而言,2012年至2017年间,维维股份的白酒业务板块营业收入从18.6亿元降为6.57亿元,呈现逐年下降的趋势。维维股份的跨业发展并没有预想的收入,反而拖累了企业业绩,这可以从投资收益中得以体现,投资收益的变化并没有随着企业投资的增长而增加,而且波动较大,在2018年其收益降为17年的1/3。这说明,企业的投资效率不高,投资活动具有很大的不确定性,投资风险不断加大。

3.3 维维股份经营风险分析

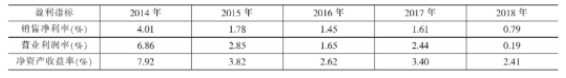

本文选取维维股份2014-2018年的几个主要盈利指标来分析维维股份的经营风险,具体如表3所示。

表3 维维股份2014-2018年的盈利指标

由表3可知,维维股份销售净利率除了2017年有小幅增长外,整体呈现下降的态势,到2018年销售利润率仅为0.79%。这说明企业的销售收入的盈利能力偏低,销售收入产生的盈利微乎其微。同时,维维股份近五年间呈现逐年下降的态势,相对行业来说,2017年行业营业利润率均值达到6.3%,维维股份仅达到行业均值的三分之一,这说明企业盈利能力较差。净资产利润率是评判股东权益盈利能力的指标。该指标越高,表明企业的股东投资所获得收益越高,反之亦然。由表3可知,维维股份2014年至2018年净资产利润率从最高的7.92%降为2018年的2.41%,下降幅度达到69.5%,表明该公司的净资产利用效率下降,产品盈利能力减弱,股东的投资所获收益降低。

3.4 维维股份流动性风险分析

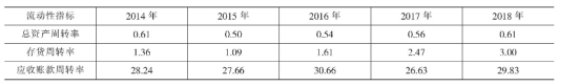

本文选取代表企业流动性的财务指标来分析维维股份的流动性风险,具体如表4所示。

表4 维维股份2014-2018年的流动性指标

由表4可知,维维股份的总资产周转率、存货周转率和应收账款周转率在2015年有小幅回落后总体有所提升,出现好转的趋势。虽然维维股份的流动性近年来有所提升,但相对于行业平均值来说却是偏低的,以维维股份存货周转率为例,维维股份近五年最高的存货周转率为3,但行业均值在4.7左右。这说明企业产品市场优势不够明显,存在存货堆积,不能及时销售商品的问题。同时维维股份应收账款周转率也低于行业平均水平,2016年快速消费品行业应收账款周转率为75,维维股份仅为30.66,不到行业均值的一半,这说明企业回款能力较弱,企业流动性风险偏高。

通过以上对维维股份财务风险指标的分析,本文发现为维维股份商品偿债能力较弱,偿债风险较高;投资获益不确定性较大;盈利能力逐年减弱,产品销售获利能力偏低;资产流动性有所加强,但相对处于行业中下水平,有待进一步提高。总体来说,企业面临的财务风险逐年加大。

4 相关建议

通过对维维股份财务风险的分析,针对目前维维股份存在的财务风险,提出几条合理的建议。

4.1 提高风险防范意识,提高风险管控能力

通过以上分析可以看出,维维股份在财务风险预警上的能力有所欠缺,其跨行业经营,并没有充分考虑新领域的盈利前景,往往开始选择盈利热门的产业,但却经营几年时间后黯然收场,其副业并没有起到分散风险的作用,反而拖累了企业业绩。为此,企业应当加强对财务风险的防范意识,建立起风险预警机制,对企业的内外部环境进行实时地监测和评价。可以在以下两个方面进行改进,一是优化企业整体财务风险评价指标体系。维维股份应结合企业的关键财务风险以及战略规划筛选出财务风险的敏感性指标,并对可能造成企业财务风险的敏感性指标进行重点监测。通过企业整体的财务风险评价体系的优化,能最大程度地对风险进行监控,实现及时发现并解决问题。二是指派具有足够胜任能力的高层管理人员对相关风险进行识别和应对,同时还可以将企业的财务风险指标纳入管理人员的工作考核指标中,以落实和追踪相关风险的管控情况。

4.2 合理选择融资方式,合理分配融资比例

企业的融资方式分为债权融资和股权融资两部分,通过以上分析可以看出,维维股份资产负债率呈现逐年上升的趋势,在2018年已经达到了64.8%,远远高于快速消费品行业均值,这说明维维股份面临着比其他快速消费品企业更高的偿债风险。同时分析维维股份报表可知,维维股份流动负债占总负债的比例大于90%,2018年已达到了94%,维维股份短期负债的高占比将给维维股份带来不小的偿债压力和偿债风险,因此维维股份可以适当增加长期借款的比重,以缓解偿债压力,降低负债风险。同时维维股份也可以适当减少负债比例,增加股权融资,尽量减小偿债能力下降带来的风险。

4.3 稳健发展盈利主业,加强战略规划的执行力度

维维股份上市之后进行了多元化发展,先后进军酒业、茶业、煤矿地产、医药、金融等多个领域,然而经过十几年的发展,进军的产业不仅没有让维维股份获得更多的盈利,反而拖累了自身业绩。为此维维股份应制定合理的战略规划,放弃难以协同的、投资回收期长的、市场风险大的多元化业务,把更多精力放在豆奶粉等主营业务上,减轻资金链的压力。同时在稳健发展盈利主业的基础上,在选择进入新的领域时,需进行充分的事前市场调研,并结合企业自身的战略规划、经营现状慎重投资,只有事前做好充分的准备,才能在实际经营中更好地发挥业务的协同作用,从而达到分散风险、增加盈利的目的。

参考文献

[1]刘澜.反映快速消费品行业发展的财务指标研究[D].上海:复旦大学, 2008.

[2]孙之围.维维股份多元化经营战略下的财务风险管理探析-基于COSO企业风险管理框架[D] .南昌:江西财经大学, 2019.