二、信贷过度扩张导致结构恶化

在中国,由于市场自发的信贷分配和政府干预的信贷分配并存,因而信贷的结构性效应非常明显。过去十多年的信贷大幅扩张,严重恶化了经济结构。

(一)信贷错配加剧,泡沫风险上升

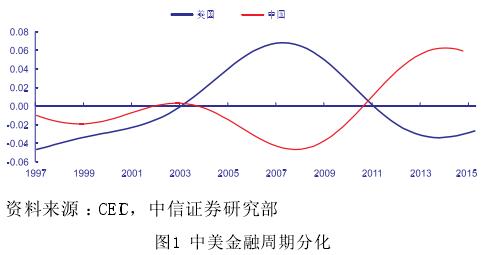

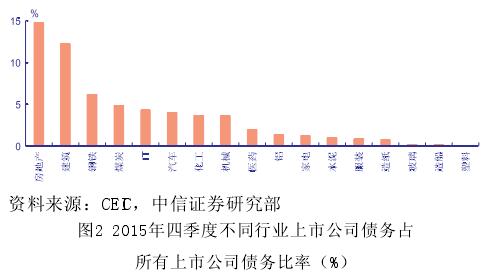

我国与其他经济体一样,与地产相关的部门在金融周期上半场的融资中占尽先机。我国的金融周期于 2008 年后加速往上,2013 年底见顶(图 1)。美国则刚好相反,于 2008 年见顶,经过 5-6 年的调整,已经处于新一轮周期的初始阶段。上市公司的数据表明,地产、建筑以及与这些行业相关度较高的行业(比如钢铁)获得的信贷较多。比如,2015 年四季度,这三个行业占上市公司总体债务的比重分别高达 15%、12%和 6%,而与地产关系不紧密的行业(比如纺织、造纸、塑料等)债务所占比重不到 2%(图 2)。

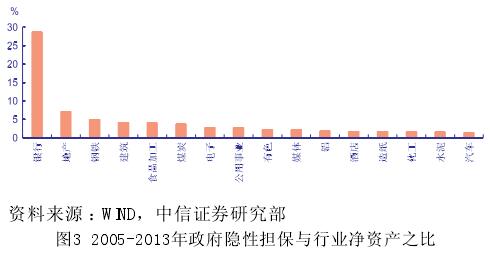

与其他经济体不同的是,政府的引导与支持,比如隐性担保,在我国信贷分配中具有重要作用,使得被当作增长引擎的地产和重工业处于优势地位。根据上市公司和发债公司数据测算,按照所获隐性担保强度高低排序,除了银行之外,依次是建筑业、房地产业以及钢铁、煤炭等相关重工业(图 3)。此外,政府还会通过注入资本(如土地)和直接补贴方式等支持这些企业。此外,地产和相关重工业被当作经济增长的引擎,对就业和税收都很重要,因此政府还会通过注入资本(如土地)和直接补贴的方式支持这些企业,因而银行也很乐意这些行业提供信贷。

从所有制来看,同一个行业中的国有企业比私有企业获得了更多的信贷支持,导致 2009 年以后国企与民企杠杆出现了严重分化。2008 年全球金融危机以后,民营企业的隐性担保较危机前下降,而国有企业的隐性担保却大幅上升(图 4),这就是所谓的“国进民退”.相应地,国企在 2009 年以后大幅加杠杆,而民企则去杠杆,至今也没有回到 2007 年的高点(图 5)。

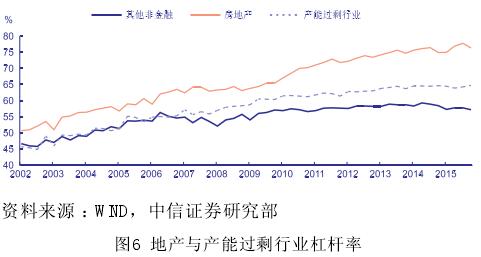

其他国家的经验显示,跟金融周期上半场相比,下半场中地产相关部门的信贷会下降,上半场那些受到挤压的部门会更容易获得信贷。比如,美国地产开发商的杠杆率于 2008年金融周期见顶时高达 67%,尔后随着金融周期下半场调整,其杠杆率大幅下滑至 2014 年的 57% 以下。同样欧洲地产商杠杆率也由 2009 年的 60% 降至当前的 48%.这主要是因为进入金融周期下半场以后,地产价格下降,抵押物的价值大幅下滑,债权人向地产相关部门放贷的意愿减弱。另一方面,信贷分配格局变化也反映了政府审慎监管的影响,也就是说,上半场地产泡沫与信贷风险积累导致政府加强监管,导致下半场相关信贷减速。近期美国新的金融周期开始后,美国地产商的杠杆率也出现回升迹象。

那么,中国的信贷分配格局是否也如美欧一样变化?我们发现并没有。比如,地产商的杠杆率有增无减,接近 78%,而产能过剩行业的杠杆率亦无下滑迹象,其他非金融行业近几年则无甚变化(图 6)。从所有制来看,民企的杠杆率近几年虽有所回升,但仍然未达到 2007 年的高点,而国企杠杆率近期才有所企稳。

信贷分配格局依旧,是政府为稳增长而放松宏观审慎监管的结果,实质是希望短期延续房地产和信贷间相互促进的顺周期性。2015 年 6 月存贷比考核取消大幅提升了银行的信贷投放能力。更重要的是,在去库存的政策任务下,房贷首付比例下调,促进了房地产上涨和信贷扩张,导致按揭贷款迅猛增长,地产商的融资成本也大幅下降。房贷首付比例的调整既影响商业银行的风险敞口,也影响资产价格的上行动能,能够同时刺激银行信贷扩张与房地产市场,是最有力的宏观审慎监管工具,下调房贷首付比例意味着宏观审慎监管的巨大放松。

地方债务置换增强了政府的融资能力,而政府放松城投债融资限制也为基建投资创造了空间。截至 2013 年 6 月底,地方政府负有偿还责任的债务期限平均为 2.5 年,举债成本在 7% 以上;而 2015 年发行的置换债券平均期限延长至 6.4 年,利率降低至 2.4-4.3%,预计 2016 年将降低债务利息 2000亿元以上。2014 年国发 43 号文要求剥离融资平台的政府融资职能,导致政府为城投债担保的市场预期改变,城投债收益率大幅上行,最高达到 9% 以上。但在“稳增长”的压力下,2015 年 5 月国发 40 号文重启对融资平台在建项目的融资支持,随后发改委和交易商协会降低了融资平台发债门槛,城投债收益率下行至 4% 左右。城投企业从事的公益性业务仍采用政府预算采购的形式,政府隐性担保的实质没有发生改变。今年 1-3 月城投债发行量同比增长高达 200%,为 2013 年以来的最高增速。

总之,一仍旧贯的信贷格局导致债务结构恶化,增加房地产泡沫风险,延缓金融周期调整,加剧中长期风险。一般而言,金融周期上半场积累了较多债务问题的部门,其杠杆率在下半场中会下降,但为了对冲高杠杆部门债务调整对经济增长的压力,需要有其他部门提高杠杆率。在美国,这种调整主要体现为居民部门杠杆率下降,政府部门杠杆率上升。但是,中国自 2013 年进入下半场以来,并没有出现应有的债务结构调整。反而是上半场债务负担过重企业的杠杆率继续攀升,居民部门杠杆率也出现上升迹象。虽然今年一季度通过放松宏观审慎监管,成功“强行”启动了信贷与房地产螺旋上升的“顺周期”,但也导致了房地产价格的高位上行,造成了资产泡沫风险进一步加大,延缓了金融周期下半场应有的调整。因为中国的外债很低,一个部门的债务是另一个部门的资产,我们不能把各部门的债务相加,得出中国总体债务很高的结论。但是,对上半场中高负债部门的杠杆率进一步恶化的现象需要高度警惕。

(二)民间投资不振,凸显结构恶化

民间固定资产投资与整体固定资产投资增速通常同向变化,在周期向上阶段尤其如此(如 2009 年复苏)。但今年的周期复苏中,二者却出现罕见背离(图 7)。有观点认为责任在于“三重门”,即 :玻璃门、弹簧门、旋转门。但三重门的问题由来已久,而且本届政府致力于简政放权,三重门的问题在边际上并没有看到显着恶化,但民间投资却日益不振 ,这说明在体制因素之外,还有更深层次的经济因素在制约民间投资。