( 三) 模型设定

为了检验假设,本文构建了两个研究模型:【2-3】

模型( 2) 中因变量为过度投资( Over_investment) ,自变量为内部控制有效性指数取自然对数( LnICEI) 。模型( 3) 为考虑管理层权力约束,交互项Power × LnICEI 用来衡量管理层权力对内部控制与过度投资间关系的调节效应。模型( 2) 及模型( 3) 中 FCF、Cr_5index、Pay 及 Inde 为控制变量,变量说明及定义见上页表 1。

五、实证检验与结果分析

( 一) 描述性统计

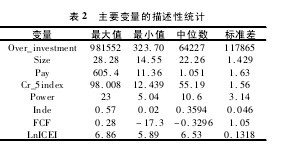

本文首先对模型( 1) 进行回归分析,发现变量系数都通过了显著性检验,然后根据模型残差 ε 计量过度投资。表 2 为样本公司主要变量的描述性统计结果。【表2】

( 二) 实证结果分析

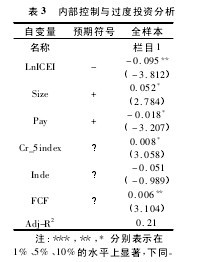

1. 内部控制与过度投资如表 3 所示,当过度投资为被解释变量时,LnICEI的系数为 - 0. 095,显著为负,表明公司内部控制越有效,越有利于抑制过度投资,过度投资水平越低,从而验证了假设 1。在控制变量方面,FCF、Size 及Cr_5index 与过度投资显著正相关,Pay 与过度投资显著负相关。但 Inde并未通过显著性检验,这说明独立董事在抑制过度投资方面未发挥作用,进一步说明了我国经济转型时期独立董事的监督作用发挥不充分。【表3】

2. 管理层权力、内部控制与过度投资本文以国有上市公司作为研究样本,进一步考察管理层权力对内部控制与过度投资关系的调节作用。本文引入管理层权力 Power 和交乘项 Power × LnICEI,以检验管理层权力对内部控制与过度投资之间关系的调节效应。下页表 4 结果表明交乘项变量的回归系数显著为负,说明管理层权力会降低内部控制对过度投资的抑制作用,这为假设 2 提供了证据支持。从控制变量来看,FCF、Size 及 Cr_5index 与过度投资显著正相关。Pay 和过度投资之间显著负相关,这表明薪酬激励机制是企业过度投资的重要原因。但 Inde 仍未通过显著性检验。

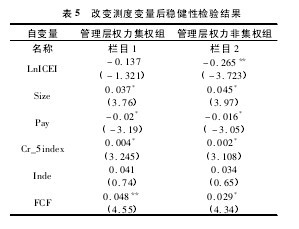

3. 稳健性检验本文进行如下稳健性测试: ( 1) 将内部控制自我评价报告中缺陷披露内容( 即不存在缺陷、一般缺陷及重大缺陷) 作为内部控制指标的替代变量,进行分组回归,研究结果基本一致,这进一步验证了假设 1。( 2) 借鉴刘启亮及 Feng 等的研究,我们将管理层权力变量按类别划分,分为集权组和非集权组( 若董事长与 CEO 兼任,取值为 1,代表管理层权力集权组; 否则取值为 0,代表管理层权力非集权组) ,分组进行回归。表 5 表明在管理层权力集权组中,内部控制对过度投资的抑制作用不显著,而在非集权组,LnICEI 的系数则显著为负,这表明在管理层权力集中的情况下,内部控制对过度投资的抑制作用不显著,而在管理层权力不集中的情况下,内部控制对过度投资有明显抑制作用。该结果表明,管理层权力越集中,内部控制的装饰性功能越明显,对抑制过度投资并无明显影响。而只有在管理层权力分散的情况下,才能为内部控制创造良好的实施环境,从而有助于内部控制抑制过度投资,发挥内部控制制度的价值创造功能,该结论进一步证明了假设 2。【表4-5】

六、研究结论

本文以国有上市公司作为研究样本,研究管理层权力、内部控制与过度投资之间的关系。研究结果表明: 第一,内部控制有效性的提高有助于降低企业的信息不对称程度,减轻信息不对称产生的代理问题,从而更有效地抑制过度投资。该结果为监管机构和实务界内部控制建设与保护投资者利益提供了经验证据。第二,在我国特殊的制度背景下,管理层权力的膨胀导致内部控制有效性降低,从而减弱了内部控制对过度投资的抑制作用,因此国有上市公司需要进一步完善治理结构,加强董事会、股东大会及管理层之间的制衡,特别是董事长与总经理之间充分的职责分离,有效实现从行政型治理到经济型治理的成功转型。第三,公司治理的核心在于管理层,公司要合理配置管理层权力结构,激励和约束并重,对管理层权力形成有效的约束,防止管理层绕过内部控制这一治理工具进行过度投资、构建个人的“私人帝国”、损害投资者利益、导致国有资产流失。

本文的贡献主要体现在: ( 1) 本文聚焦于内部控制和投资决策的执行主体———管理层及其内部权力配置,检验该权力配置对内部控制与过度投资关系的影响,丰富了代理理论的研究对象和研究范畴; ( 2) 本文突破传统自由现金流思路,揭示内部控制与过度投资的关系及管理层权力这一调节变量对该关系的影响,丰富了投资领域的文献。

参考文献:

[1]魏明海,柳建华. 国企分红、治理因素与过度投资[J]. 管理世界,2007( 4) : 88-95.

[2]姜秀付,伊志宏,苏飞,黄磊. 管理者背景特征与企业过度投资行为[J]. 管理世界,2009( 1) : 130-139.