定期支付是指基金在运作方式中,明确规定基金每年将以一定数额或一定净值比例,按某一约定时间频率定期向客户返还部分投资资产的机制,为投资者提供稳定的现金流。基金承诺每年为投资者定期支付的额度或比例一般情况下固定,也可根据市场情况浮动调整,往往与该基金的投资类型和预期收益关联。

定期支付机制与目前国内市场上普通基金的收益分配方式不同,不需要考虑基金是否具备分红能力,即基金在弥补上期亏损之后仍有正可分配收益,是以基金资产净值为基准,按某一约定比例进行强制“分红”,简而言之,投资者得到的“分红”除基金收益外,可能包含部分基金资产。另外,以定期支付方式的“分红”不影响基金净值,只是相应减少投资者持有的基金份额数。定期支付基金旨在提供定期现金流,并不强调资本增值。

定期支付基金的起源.

近几年股市持续震荡下跌,基金分红比例和金额也大幅缩水,投资者对现金分红的需求也逐渐提高。而定期支付基金定期强制性提供稳定现金流,变相实现分红需求。但与基金分红相比,“定期支付”不受基金“可供分配利润”、“收益分配后基金份额净值不能低于面值”等限制,定期按照约定的现金支付比例进行现金支付。这一模式为希望能定期获得现金且追求长期资本增值的投资者提供了全新的投资选择,能够在享受资本投资增值的同时,满足获取持续现金流需求。

2013年6月7日,证监会发布修改后的《开放式证券投资基金销售费用管理规定》(以下简称《费用规定》)。其中最重要的举措就是强制征收惩罚性赎回费,并主要针对股票型基金和混合型基金。根据《费用规定》,已经收取销售服务费的,对持续持有期少于30日的投资人收取不低于0.5%的赎回费;没有收销售服务费的基金,据不同期限收取不同赎回费——7日以下费率为不低于1.5%,30日以下费率为不低于0.75%,6个月以内持有人都需支付不低于0.5%的赎回费。

目前的定期支付基金主要为债券型基金,并有向偏股型基金发展的趋势。根据统计,市场现存的基金赎回费率从0~2%不等,普遍集中在0.5%,债券基金和货币基金部分无赎回费率,以收取销售服务费替代,但比重不高。

定期支付基金提出的定期支付与养老金定期支取的理念有异曲同工之处。养老金计划在海外已有百年发展历史,其现金流模式为参与者从未退休的某一时点开始,每月存入一定数量金额(以从保险公司购买年金形式)进行资金累计式投资,从退休开始,每月领取退休补偿金,持续参与者的整个有生之年。在2013年6月国内首批定期支付基金获批之前,国内基金业尚无定期支付机制,但在海外已经是比较成熟的基金品种。目前海外每月支付现金流的基金产品资产规模约为4万亿美元,其中以债券为主投方向的产品占比达66%。以美国为例,进行派息的共同基金占所有共同基金的比例超过90%,而采用定期派息的基金又占派息基金逾95%。

可见这类产品市场空间广阔。定期支付基金较适合希望同时实现固定频率现金支付和资产长期增值的投资者选择。管理人投资能力、基金投资范围、定期支付频率和比率、基金费率等因素是投资者选择定期支付基金应考虑的主要因素。

一、定期支付基金的特色.

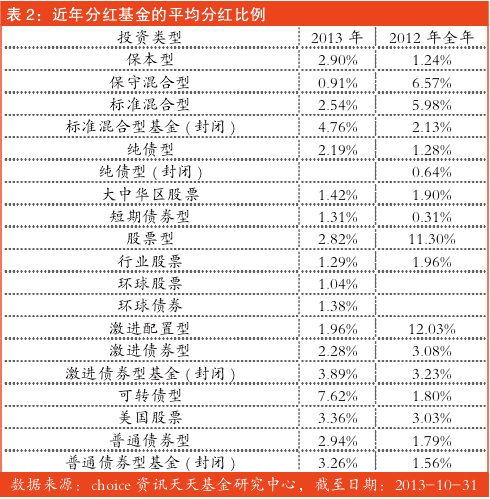

1.定期支付相对基金分红,派息现金流更为稳定定期支付基金与国外的定期分红基金都能为投资者提供一定现金流,有一定的相同点,对份额持有人而言,定期支付和现金分红都是把权益在其持有的基金资产和现金资产中进行转移,不造成权益实质差异。但是基金分红比例并不确定,一般与基金当年业绩挂钩。按照《证券投资基金管理暂行办法》的规定:基金管理公司必须以现金形式分配至少90%的基金净收益,并且每年至少一次。也就是说,基金分红较为不确定,在行情向上时,基金分红比例较高;行情低迷时,基金分红比例较低。正因为分红带来的现金流不确定性,定期支付基金稳定的现金流更加适合合理安排到期资金。

从以上对比表可以看出,2013年发生分红的基金平均分红比例差异较大,且基金派息并没有一定的规律性,相对而言定期支付基金派息更为稳定。

2.强制支付,及时兑现息票收益,定期支付机制与目前国内市场上普通基金的收益分配方式不同,不需要考虑基金是否具备分红能力,即基金在弥补上期亏损之后仍有正可分配收益,是以基金资产净值为基准,按某一约定比例进行强制“分红”。但是比较下目前市场上现有的定期支付基金,每期支付比例并不相同,若当年基金收益未达到强制派息比例,即意味着投资者将透支本金。

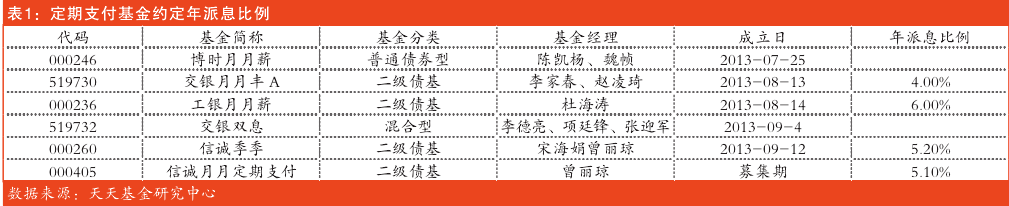

从表1来看,明确派息比例的定期支付基金多为二级债基,因此以市场上现存的二级债基历史业绩为例,分析强制派息是否会过度透支本金。

从上表来看,二级债基虽然配置以企业债为主,并少量配置权益资产,但是其收益与以上品种相关性并不明显。从每年收益来看,二级债基除2011年债市遭遇城投债危机加之股票市场低迷,其他年份均达到5%以上收益。对比来看,合理年化支付比例更多地和债券基金的长期平均收益率相当,派息比例在5%左右较为合适,既能释放平均收益,不至于占用本金,以至于无法达到投资者增值的目的,从而更大可能保证投资者基本稳定的现金流。

二、定期支付基金优选.

2013年6月,国内首批定期支付型基金正式获得中国证监会的批复。首批定期支付型基金包括工银瑞信月月薪定期支付债券型基金、交银月月丰定期支付债券型基金、博时月月薪定期支付债券型基金。

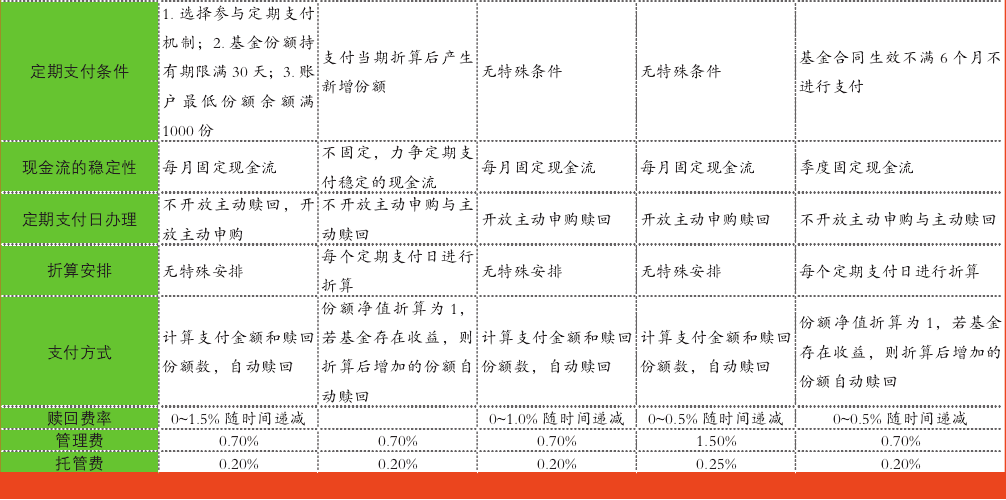

虽然定期支付型基金核心在于每月在约定的时点,按照约定的现金支付率,向投资者支付一定的现金,但目前已获批的产品在细节上存在较多的差异,主要体现在投资范围、年化支付比例、是否强制支付等方面。因此主要对已发行的定期支付基金投资范围、支付条款、基金经理过往业绩等方面进行对比分析。

1.定期支付基金条款对比.

对比目前已有的几只定期支付产品,不管是定期支付周期、支付比例、开放申赎限制,还是投资标的都有较大的区别。相对而言,交银月月丰、交银双息和工银月月薪更为灵活,其中交银双息为一只混合型基金,风险较高,总体而言工银月月薪较之而言风险低,年派息高,适合意愿规避交易成本且有固定现金流,又注重流动性的投资者。

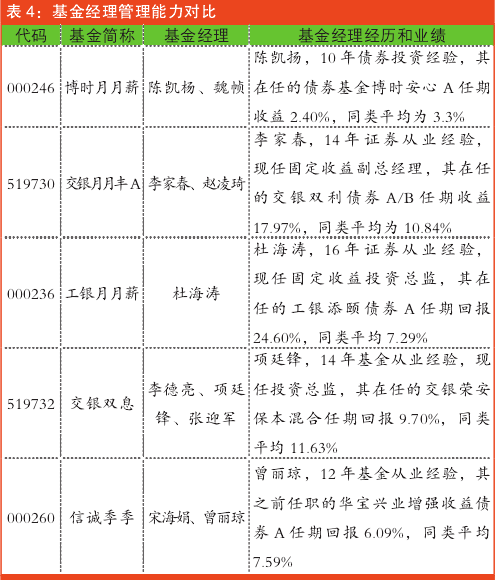

2.基金经理管理能力对比.

对比目前已有的几只定期支付产品,基金经理管理经验差异较大,其中银行系基金由于股东背景雄厚,加之银行系债券基金经理债券经验丰富,过往业绩靓丽。交银月月丰A、工银月月薪都非常不错,对于投资风险偏好较高的投资者可以选择交银双息。