根据REER、PGDP、GEX、OPEN数据的可获得性,全样本截面个体为30国:美国、中国、日本、德国、法国、英国、意大利、加拿大、澳大利亚、西班牙、墨西哥、荷兰、沙特、瑞士、瑞典、挪威、比利时、奥地利、南非、委内瑞拉、哥伦比亚、丹麦、马来西亚、智利、以色列、菲律宾、芬兰、巴基斯坦、葡萄牙、爱尔兰,均衡汇率模型1剔除中国,均衡汇率模型2剔除美国,均衡汇率模型3剔除日本,对应的模型子样本截面个体为29国.根据数据的可获得性,选取样本为1980-2012年的年度数据.

为了控制数据来源不同对研究结论造成的影响,所有数据来自世界银行《世界发展指数数据库(WB-WDIOnline)》。对GEX、OPEN、GEXCH、GEXUS、GEXJP、M2CH、M2US、M2JP数据,由于都是相对比例数没有取对数.对REER、PGDP、PGDPCH、PGDPUS、PGDPJP数据,由于都是绝对数取了自然对数.采用的计量经济学软件是EViews6.1.

为了研究结论的稳健性,根据Hausman检验选择固定效应(FE)面板模型,采用GLS和SUR两种方法估计固定效应面板模型.

四、中日美宏观经济政策汇率长期溢出效应分析。

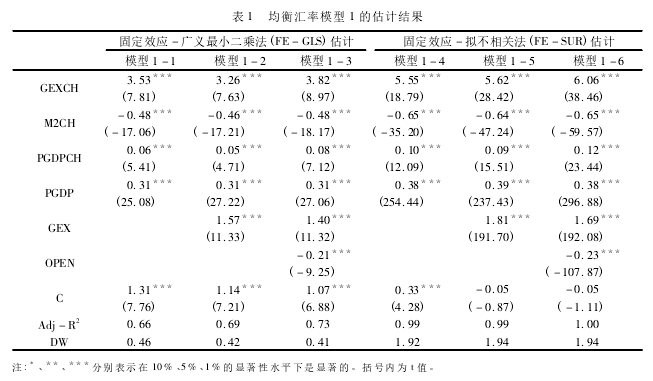

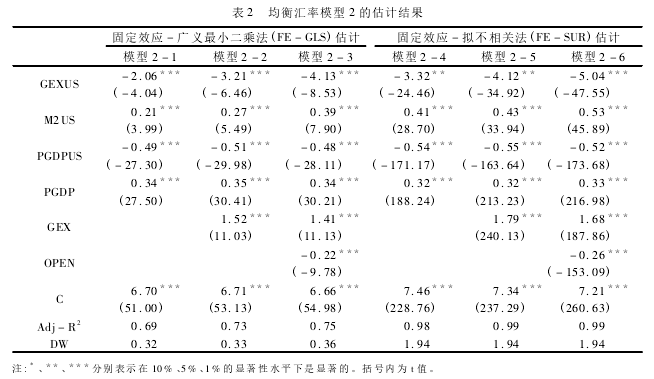

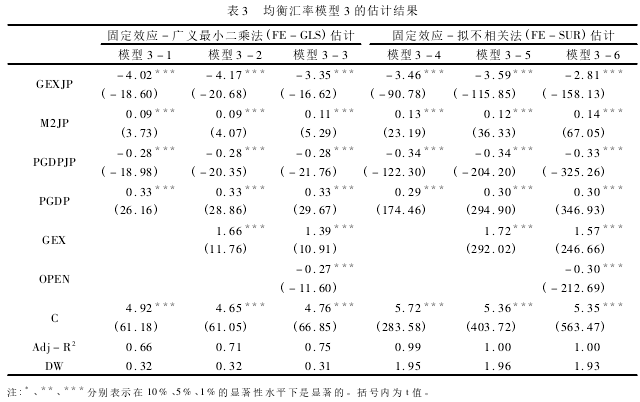

表1至表3给出了均衡汇率模型1、模型2、模型3的估计结果.中国、美国、日本政府支出、货币供给量、人均GDP对其他国家汇率的影响显着,表明中国、美国、日本财政政策、货币政策、劳动生产率的汇率溢出效应存在.美国、日本财政政策扩张,导致其他国家汇率贬值,存在汇率贬值溢出效应;美国、日本货币政策扩张,导致其他国家汇率升值,存在汇率升值溢出效应.

美国、日本劳动生产率提高,导致其他国家汇率贬值,存在汇率贬值溢出效应.美国、日本财政政策、货币政策、劳动生产率的汇率溢出效应验证了理论分析部分提出的待检验命题.中国财政政策扩张,导致其他国家汇率升值,存在汇率升值溢出效应;中国货币政策扩张,导致其他国家汇率贬值,存在汇率贬值溢出效应.

中国劳动生产率提高,导致其他国家汇率升值,存在汇率升值溢出效应.中国财政政策、货币政策、劳动生产率的汇率溢出效应不符合待检验命题.中国财政政策、货币政策、劳动生产率的汇率溢出效应不同于美国、日本财政政策、货币政策、劳动生产率的汇率溢出效应,表现出特殊性.

如何解释这种特殊性呢?中国政府是投资型政府、生产型政府,中国政府支出用于投资和生产的比重高,中国政府支出用于出口补贴的比重高,中国政府支出对出口供给的促进效应可能超过对进口需求的拉动效应.中国利率没有市场化、资本账户没有对外开放,资本流动受到严格管制,财政政策扩张通过推高利率吸引资本流入的传导机制受阻.这些因素导致中国政府支出的汇率溢出效应表现出特殊性.

中国金融发展滞后,国内借贷消费观念不强,中国的中小金融机构发展不足,中国货币扩张促进实体经济发展的传导机制不畅,导致货币供给量增加,对进口的拉动作用不强.中国利率没有市场化、资本账户没有对外开放,资本流动受到严格管制,货币政策扩张通过压低利率导致资本流出的传导机制受阻.这些因素导致中国货币政策的汇率溢出效应表现出特殊性.

中国经济具有二元经济结构特征,劳动力在较长时间内具有无限供给特征,中国劳动力市场发展不完善,导致人均GDP作为中国劳动生产率的代理变量存在较大的局限性,导致中国劳动生产率的汇率溢出效应表现出特殊性.

王泽填和姚洋(2008)[28]、王雪珂和姚洋(2013)[7]的研究也注意到二元经济结构对中国巴萨效应的影响.中国与新兴市场国家在发达国家市场存在激烈的市场竞争,人民币与一些新兴市场国家货币在一定程度上共同钉住美元,使人民币汇率与一些新兴市场国家汇率存在联动效应,导致中国的基本面经济要素对这些国家汇率的影响方向与这些国家的基本面经济要素对其汇率的影响方向相同.

同时,人民币国际化程度低,人民币的国际影响力远不及美元和日元的国际影响力,这些因素也是中国财政政策、货币政策、劳动生产率的汇率溢出效应表现出特殊性的重要原因.

中国财政政策扩张、劳动生产率提高给其他国家汇率带来升值压力,中国货币政策扩张给其他国家汇率带来贬值压力,中国财政政策扩张和货币政策扩张对其他国家汇率的溢出效应有相互抵消的效果.中国政府具有强烈的财政扩张冲动,如果将地方政府财政考虑在内,中国政府在较长时间内实施扩张性财政政策.扩张性财政政策对其他国家汇率带来升值溢出效应.中国财政政策扩张导致严重产能过剩、隐性债务规模庞大、金融系统性风险不断上升.中国财政政策扩张的潜力有限,财政政策扩张不具有可持续性.

新一届政府决心不搞大规模财政刺激,财政政策扩张给其他国家汇率带来的升值溢出效应不断衰减.中国政府具有强烈的货币扩张冲动,中国政府长期实施扩张性货币政策,货币政策扩张对其他国家汇率带来贬值溢出效应.中国货币政策扩张导致房地产泡沫膨胀、影子银行规模庞大、金融系统性风险不断上升,中国货币政策扩张的潜力有限,货币政策扩张不具有可持续性.

新一届政府对货币政策扩张持谨慎态度.面对中国经济增长率不断下滑的严峻局面,政府推出“微刺激”以及小幅度降息货币政策就是这种谨慎态度的体现.货币政策扩张给其他国家汇率带来的贬值溢出效应不断衰减.改革开放以来,中国劳动生产率迅速提高,对其他国家汇率带来较强的升值溢出效应.随着中国劳动生产率与发达国家劳动生产率趋同,“刘易斯拐点”到来,人口红利消失,劳动工资成本不断上涨,中国劳动生产率提高给其他国家汇率带来的升值压力呈递减趋势.