本文主要针对统计学在证券投资及风险测度中的应用进行研究。大家在相关论文写作时,可以参考这篇题目为“证券投资中统计学知识的运用”的证券投资论文。

原标题:统计学在证券投资中的应用研究

摘要:随着马可维茨投资组合理论“均值---方差”模型的引入,传统的偏重于经验、定性等方式进行的金融研究借助统计思维,迈入数量化分析阶段。当前证券市场信息高度集中化、数字化也为统计学在证券投资领域的应用提供了数据基础。此外,在证券市场发展过程中机构投资者的兴起,使得基于统计及数理思维建立起的交易策略及风险测度模型得到广泛应用。本文主要针对统计学在证券投资及风险测度中的应用进行研究。

关键词: 统计学; 证券投资; 风险预测

在现代科学技术发展的时代中,统计学的应用范围越来越广泛。在证券投资市场中,统计学也能够起到十分重要的作用。统计学是一门通用方法论的学科,是一种通过定量来认识问题的工具,其能够在证券投资市场上进行结构分析,开展有效投资组合的研究,实现价值预测,对证券发行与上市价格进行理论定价,分析证券期货的价格走势、进行风险测度等。由此可见,统计学已高度渗透到在证券投资的诸多细分领域中,并成为其中不可或缺的重要一环。

一、统计学在证券投资中应用的重要性

在现代化社会中证券市场是高度集中的信息化市场,能够将社会经济市场中的诸多信息都集中显示反映出来,其中包括经济信息、非经济信息、上市企业信息、证券市场自身信息等。从本质上来说,证券市场就是一个信息集中地,信息引导着社会资金分配至不同的实体部分,进而实现证券市场的资源配置功能[1].在近几年内,我国的证券市场得到了迅猛的发展,市价总值占据全国生产总值的比例越来越大,证券市场在市场经济中所起到的作用也越来越明显,某种程度上已经成为了国民经济发展动态的晴雨表。在金融市场纵深发展的背景下,数字化已经成为了传递信息、记录信息的重要载体,也是未来炙手可热的发展趋势,大量的数学与统计工具将会在证券分析中发挥着重大的作用[2].在证券投资活动中风险是相伴而生且广泛存在的。风险主要是指未来所存在的各种不确定性,但是对于统计学来说这种不确定性可以通过概率来进行表达。金融业的现代化发展使得统计与数理方法的应用更加普及。在1995年,美国斯坦福大学教授就通过实证研究,模糊评价等方式推算出菲律宾、韩国等地有可能出现金融危机,后来的事实证明这一推算是正确的。经济理论的统计学趋势也导致各项经济行为变得更加量化。统计学是一门通用方法论的学科,是一种通过定量来认识问题的工具。在证券金融市场中,投资者在投资活动过程中进行资产优化配置的最终目标是实现既定风险下的收益最大化或既定收益下的风险最小化,而在这一过程中对风险进行预估是核心环节。马柯威茨组合理论总结了投资损失改了的分布以及可能收益与预估收益的偏离程度,结果得出投资者应该同时根据合适的比例来购买各种证券,而并非只购买某一种证券,只有进行分散化投资,才能够实现更加确定的收益。马柯威茨组合理论通过分析得出上述结论,不单单迎合了投资者的需要,同时还实践了统计学在证券投资中的应用。在近几十年中,伴随着量化的不断探索,统计学组合理论的运用方式愈加完善,已经成为了现代投资领域中的主流工具之一。

二、统计学在证券投资中的应用

证券投资活动是一项复杂性较强,风险性较高的金融活动,其不单单可以给投资者带来经济收益,同时还有可能对投资者带来经济损失。因此,投资者需要在对其所投资的证券收益进行预估之外,同时还要对证券投资的风格进行准确合理的估计,才能够在进行投资决策的过程中做到心中有数。

(一)统计学在流通市场中的应用

证券的流通市场就是将已经发行的股票进行转让,对流通市场进行统计能够对市场的运作情况进行更加熟悉、深入的了解[3].统计学在流通市场中对于经营,主要对股票市价总值、股票流通市值等进行统计[4].例如,股票市场总值统计即为根据某个时点上全部上市公司股票市值总和,其统计公式为:∑发行股本×收市价。而对于各类上市公司的总市值,其计算公式: (A股流通股+非流通股)× A股股价+ B股流通股本× B股价格×汇率。又例如,股票价格指数的统计。股票价格指数主要是综合反映股票价格变动的趋势与变动程度的指标,其主要用于分析股价对股票市场股价整体水平影响程度,对股价进行长期的预测。由于不同股票其价格指数不同,因此其价格变动的相对幅度以及对股市影响的程度也是不一致的。因此,在计算指数的过程中需要使用加权综合平均法来对股价指数进行计算。

(二)在研究证券指标中的应用

投资者在进行证券投资的行为中所进行的每一决策都是经过慎重考虑以及权衡利弊而做出的决定,其最终目的就是为了获得更大的经济效益。根据Markowitz投资组合理论,投资者进行收益与风险权衡的过程中以股票涨跌的期望收益作为决策参考,而方差值的大小则作为度量证券投资风险的重要指标之一。“均值---方差”模型的引入,使得传统的偏重于经验、定性等方式进行的金融研究借助统计思维,迈入数量化分析方向。此外,投资者基于更加透彻的了解股票实际收益与企业资产真实情况的目的下,还可以利用统计学对股票的近期实际收益、企业近期资产水平指标平均值进行研究。在证券投资分析过程中利用统计学概率的方法来进行分析是最为常见的。投资者在购入证券的过程中,一般情况下都是该投资者认为该证券将会在未来的某个时间段中上涨。然而证券投资过程会受到所中因素的影响,各种指标仅仅只是起到参考的作用,因此利用统计学的概率来进行判断,投资者就可以根据统计学计算的相关数据来看待各项指标,根据统计学中的概率只是来判断指标的准确性与可靠性,从而辅助证券投资决策。

(三)在风险与风险测度中的应用

1.单一证券投资风险测度

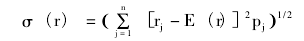

单一正确投资风险计算。如果投资者将期望的收益率作为依据来进行证券投资决策,则实际收益率之间存在的差异即为投资者所存在的投资风险。因此,期望收益率即为让可能存在的实际值与预测值之间的平均偏差获得最小的估计值。收益率越分散,其期望收益率的偏差也就愈加明显,投资者在进行证券投资的过程中所承担的风险也会相应的增加。因此,证券投资的风险可以使用未来可能收益与期望收益率之间的偏差程度来进行真实的展现。在统计学中,该偏离程度即为收益率的方差或标准差度量。其公式为:

2.组合证券投资风险测度

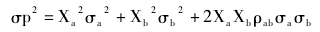

证券组合即为由一定数量的单一证券所构成的,单只证券对应一定的投资比例。利用统计学对组合证券投资风险进行测度的过程中可以将证券组合视为一支证券,所以测度证券组合的风险也可以通过方差来进行计量。现假设有证券A与证券B,投资者将一笔资金通过Xa的比例来投资证券A,以Xb的比例来投资证券B,并且Xa + Xb = 1,那么该投资者则购买了证券A与证券B之间的组合P.假如证券时间到期,证券A与证券B的收益率将分别为Ra与Rb,证券组合P的收益为r P = XaRa+ XbRb.其中,Ra与Rb为变量,因此组合P收益Rp同时也成为随机变量。因此,投资组合P的收益率即为:

根据上述证券组合收益与风险的统计学计算记录,可以将两个证券之间的组合任意拓展延伸到多个证券的情况。假设存在m证券,将其标记为A1,A2,. . . . Am.每一种类证券的收益率为r1,r2,. . .,rm.证券组合P =(x1,x2,. . . xm) ,表示将资金分别以权数x1,x2,. . . xm投资到证券A1,A2,. . . . Am中。如果设为允许卖空,则权数可以为负数,负权数则表示卖空证券所占据总投资资金的比例。总的来说,证券组合风险与各个证券之间的风险关系较为复杂,不单单与各个证券的风险、加权系数之间存在的密切关系,同时还与证券之间的相关性存在一定的联想。证券相关系数的数值与政府会直接影响着证券的风险。不同证券处于不同环境下其系数也不尽相同,对其进行组合亦会产生不同的风险结果。因此,在进行证券组合的过程中还需要对证券之间的相关系进行研究与计算。当证券组合中的证券数量超过两个的时候,就需要对证券两两之间的相关性进行深入探究。

三、结束语

总的来说,统计学及其相关学科在证券投资中的重要性已经被越来越多人所意识到。初等统计与简单的数学方法已经难以满足不断变化、持续复杂的金融发展的需求。伴随着统计学与数学工具应用的普及,统计学在金融量化分析领域将得到长足发展,在证券投资市场上起到不可替代的重要作用。

参考文献:

[1]Ke Qing Zhu,Jing Huang. The Securities Investment Research andAnalysis Based on Genetic Algorithm[J]. Applied Mechanics andMaterials,2014,Vol. 3468(644) :2370 - 2373.

[2] 林华。公司财务指标分析在证券投资中的应用---来自中国沪市A股的经验证据 [J].上海经济研究,2008,(03) :106 -111.

[3] 卫海涛。 The Information Entropy Theory and Its Application in theSecurities Investment[D].华中师范大学2015

[4] 李进芳 ,王仁曾。 Bootstrap方法在证券投资基金风险测量中的应用 [J].统计研究,2010,(03) :66 - 69.

[5] 孟芷汀。统计方法在证券投资风险中的应用 [J].时代金融,2015,(23) :128 + 132.

[6] 潘海峰。 VaR和GARCH类模型在证券投资基金风险计量中的应用研究 [J].统计教育,2008,(10) :28 - 30 + 23.

[7] 王博。 Asset Pricing Theory and Empirical Study Based on InvestorSentiment[D].辽宁大学2014